קרנות הנאמנות היו מאז ומעולם רכיב ההשקעה הפופולארי ביותר בקרב המשקיעים, עובדה שמובילה את תעשיית קרנות הנאמנות לגלגל מיליארדי שקלים בכל שנה מדמי הניהול והעמלות השונות הנגבות ממחזיקי יחידות הקרן. הרעיון מאחורי קרן הנאמנות הוא רעיון נבון למדי. קבוצה גדולה של משקיעים שאינם מעוניינים לנהל את תיק ההשקעות שלהם בעצמם, מתאגדים יחדיו, ומפקידים את ניהול הכסף המשותף בידיו של מנהל מוסמך ומקצועי שמטרתו להשיג תשואה גבוהה ככל הניתן לקרן המשותפת. בעבור ניהול הקרן ולשם כיסוי עלויות המסחר, גובה כמובן הקרן דמי ניהול שנתיים ולעיתים גם עמלות נוספות.

המגוון הרחב מאוד של הקרנות, מאפשר לכל משקיע לבחור את הקרן המתאימה לאופיו, מטרותיו ואופק ההשקעה שלו, החל מקרנות המשקיעות באופציות, קרנות מניתיות, קרנות הבוחרות באג”ח, קרנות משולבות ועוד ועוד.

אולם, למרות ההגיון הרב העומד בבסיס קרנות הנאמנות, ההיסטוריה מוכיחה מעל לכל ספק כי הרוב המכריע של מנהלי קרנות הנאמנות אינם מצליחים להשיג תשואות גבוהות יותר מתשואות השוק באופן עקבי ולאורך תקופות ארוכות, וגם כשהם מצליחים בכך ההפרש הוא קטן מידי ואינו יכול לפצות על דמי הניהול הגבוהים. התוצאה הזו חוזרת על עצמה בכל מחקר שהתפרסם בעשרות השנים האחרונות והיא אינה תלויה במיקומן הגיאוגרפי של החברות בהן משקיעה הקרן, בהתנהגות השוק באותה התקופה ואפילו לא ברכיבי ההשקעה בקרן.

ישנם אמנם מספר מועט של מנהלי קרנות נאמנות אגדיים המצליחים בכל זאת לנצח את המדדים לאורך תקופות ארוכות. אחד מהבודדים הללו הוא פיטר לינץ’, מנהל קרן הנאמנות המצליח ביותר בכל הזמנים, שהצליח להשיג תשואה שנתית ממוצעת פנומנלית של 29% לקרן מגלן פידליטי אותה ניהל לאורך השנים 1977 עד 1990. דוגמא נוספת הוא ביל מילר, המנהל את קרן לג מייסון שהצליחה לנצח את המדדים לאורך 15 שנים ברציפות (אך הפסידה להם בשנתיים האחרונות), וישנם עוד כמה מנהלים מעולים כאלו. אולם, הם בודדים בים של מנהלי קרנות שאינם מצליחים לעשות זאת.

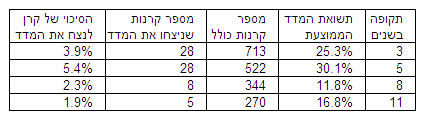

גם בישראל אין חדש תחת השמש, ומנהלי הקרנות הישראלים, רובם ככולם, אינם מצליחים להכות את המדדים. מבט חפוז אל עבר ההיסטוריה של קרנות הנאמנות, כפי שהיא מסוכמת בטבלה המוצגת מטה, מוכיח את העניין.

למרות התהפוכות הרבות שעברו על המדינה בעשר השנים האחרונות, שוק ההון הישראלי דווקא הציג תשואות יוצאות דופן. המדד המרכזי של הבורסה בת”א, מדד ת”א 25, הניב תשואה שנתית (נומינלית) של כמעט 17% לאורך 11 השנים האחרונות. לאור העליה המסחררת הזו, נדמה היה כי גם מנהלי הקרנות יצליחו להשיג תשואות מרשימות שכאלו. אולם, רק מיעוט קטן מבין הקרנות עמדו במשימה והצליחו לנצח את תשואת המדד. אחוז הקרנות שהצליחו לנצח את המדד נמוך מכחמישה אחוזים כאשר בוחנים את חמש השנים האחרונות, והוא יורד מטה לסביבות שני אחוזים כאשר בוחנים תקופה ארוכה יותר של כעשר שנים. מתוך כל קרנות הנאמנות הישראליות שהיו קיימות באחד עשר השנים האחרונות, רק חמש קרנות בודדות הצליחו להכות את המדדים.

השגת תשואה גבוהה מתשואת השוק לאורך תקופה ארוכה אינה משימה פשוטה, והיא מורכבת הרבה יותר כאשר עליך להשיג תשואה עודפת גבוהה יותר על מנת לפצות על דמי הניהול הגבוהים שגובות הקרנות. אי לכך, המסקנה העולה מכאן היא שאם אינכם מעוניינים לנהל את תיק ההשקעות שלכם בעצמכם, השקעה בתעודות סל, שיניבו לכם את תשואות המדדים, תהיה השקעה בעלת סיכוי לרווחים גבוהים יותר מאשר השקעה במרבית קרנות נאמנות.

אז האם כדאי בכל זאת להשקיע בקרנות נאמנות?

חשוב שתכירו בעובדה שישנם סיכויים קטנים מאוד שדווקא מנהל קרן הנאמנות בה בחרתם יצליח להשיג תשואה גבוהה יותר מתשואת מדד ההשוואה לאורך תקופה ארוכה (כמובן לאחר הפחתת כל העמלות ודמי הניהול של הקרן). אם בכל זאת החלטתם להשקיע בקרנות נאמנות הנה מספר עצות לבחירה נבונה של קרן נאמנות.

- היו מציאותיים ואל תצפו להשיג תשואות חלומיות תוך זמן קצר בלבד.

קרנות רבות מציגות את עצמן ככאלו המסוגלות להניב תשואות גבוהות למדי תוך פרק זמן קצר. זכרו כי תשואת השוק השנתית הממוצעת בעולם עומדת על כ- 10%, וזכרו כי רק בודדים מבין מנהלי הקרנות משיגים תשואות גבוהות יותר מכך לאורך תקופה ממושכת. על כן התייחסו לפרסומים אלו בקורטוב רב של ביקורת. - בחנו את תשואות הקרן לאורך כמה שיותר שנים אחורה.

תשואת הקרן בשלוש השנים האחרונות (ובוודאי שלא בשנה האחרונה) אינה צריכה להרשים אתכם כלל. דווקא חמש הקרנות הישראליות שהצליחו לנצח את תשואת המדדים בעשר השנים האחרונות, אינן נמצאות בין הקרנות שניצחו את המדד בחמש או שלוש השנים האחרונות. לכן, נבון יהיה לחפש דווקא את הקרנות שהשיגו תשואות גבוהות לאורך חמש עד שמונה שנים לפחות. תוצאה כזו לא תבטיח שהן יהיו הקרנות האטרקטיביות ביותר בעשר השנים הבאות, אך יכולה לרמז על מנהל קרן איכותי יותר, המשקיע על פי אסטרטגיית השקעות ארוכת טווח רווחית יותר. - השוו את תשואות הקרן בצורה נכונה.

יש להשוות את תשואת הקרן אל מדד המורכב מרכיבים דומים ככל הניתן לאלו שמחזיקה הקרן. לדוגמא, קרן המשקיעה במניות של חברות ישראליות קטנות, נבון יהיה להשוות לתשואת מדד מניות היתר לדוגמא ולא למדדים הכבדים כגון ת”א 25 או 100. אי לכך, אל תתרשמו מקרן נאמנות המשקיעה בחברות קטנות ומציגה תשואה עודפת על מדד ת”א 25. - בחנו את היקף החזקות הקרן (בעיקר עבור קרנות מנייתיות).

מי שסיפר לכם שחשוב שלא לשים את כל הביצים בסל אחד, צדק. אולם, מה שהוא לא אמר לכם, הוא כמה ביצים עליכם לשים בסל על מנת שתוכלו לישון בשקט. על פי מחקרים רבים, החזקה של מספר נמוך יותר של מניות אינה מסוכנת הרבה יותר מהחזקה של מספר גדול יותר של מניות, אבל עשויה להיות רווחית הרבה יותר. כמובן שהחזקה של מניה אחת בלבד תהיה בסיכון גבוה למדי, אך הסיכון בהחזקת 15 מניות יהיה כמעט זהה לסיכון הכרוך בהחזקת 50 או 500 מניות. לעומת זאת, ככל שעולה מספר המניות בתיק, יורד הסיכוי לנצח את תשואת השוק באופן משמעותי. אי לכך, ככל שמספר המניות בהן מחזיקה הקרן גדול יותר, ובוודאי אם היא מחזיקה ביותר מ- 50 מניות, הסיכויים שלה לנצח את השוק יהיו מזעריים. מרבית קרנות הנאמנות הישראליות מחזיקות מעל ל- 50 מניות, ולכן הסיכוי שלהן לנצח את המדדים הוא קלוש ביותר. במקרה שמנהל הקרן יתרץ את כמות המניות הגדולה בגודלה של הקרן, ספרו לו כי קרן ההשקעות של וורן באפט (ברקשייר התוואי), הקרן הגדולה ביותר בעולם בשווי כולל של כמעט 70 מיליארד דולר, מורכבת בסך הכל מ- 40 מניות, כאשר עשר מניות בלבד מהוות כ- 90 אחוזים משווי הקרן. - החזיקו בקרן לתקופה ארוכה בסבלנות.

למרות שהבורסה בת”א עלתה בכ- 300% בעשר השנים האחרונות, ציבור המשקיעים בקרנות הנאמנות דווקא הפסיד 60%. הסיבה העיקרית לכך נעוצה בעובדה שמשקיעים רבים נכנסים אל השוק כאשר הוא כבר יקר ויוצאים ממנו כאשר הוא זול, ואינם מחזיקים את השקעותיהם לתקופות ארוכות יותר (תקופת ההחזקה הממוצעת של משקיע ישראלי בקרן היא קצת יותר מחצי שנה בלבד). מכיוון שאיש אינו יכול לתזמן את מועד הכניסה אל השוק, הדרך הנבונה ביותר להצליח היא לנהוג בסבלנות ולהחזיק את השקעותיכם לאורך תקופות ארוכות של מספר שנים לפחות. אין זה אומר כי החזקת קרן לתקופה ארוכה תוביל אתכם בהכרח להשגת תשואה גבוהה יותר מתשואת השוק, אולם, סיכויי ההצלחה שלכם עשויים להיות גבוהים יותר מאשר אם תקפצו מקרן לקרן תוך פרקי זמן קצרים. - העדיפו קרנות קטנות על גדולות.

בתחום הקרנות, הגודל הוא דווקא גורם מפריע – ככל שנכסי הקרן רבים יותר, מנהליה עשויים להשקיע בצורה שמרנית הרבה יותר, מה שעשוי לצמצם את תשואת הקרן בצורה משמעותית. כמובן שנבון יהיה להתרחק מקרנות קטנות מידי המשקיעות ברכיבי השקעה מסוכנים, אולם, חשוב לזכור כי מנהלי הקרנות הקטנות עשויים להשקיע באופן חכם יותר, משום שיש להם רצון עז יותר להוכיח את איכויות ההשקעה שלהם ולהגדיל את נכסי הקרן.

בסופו של דבר, אם אתם מעוניינים לבחור בקרן איכותית בעלת סיכויים טובים לנצח את המדדים, יהיה עליכם להכין את שיעורי הבית בעצמכם. תאלצו לבחון את היסטוריית הקרן, לבדוק את רכיבי ההשקעה ואת אסטרטגיית ההשקעה של הקרן, את הישגיו של מנהל הקרן ועוד, וגם אז סיכוייכם לבחור בקרן מנצחת לא יהיו גבוהים. אם אין ברצונכם לבצע את עבודת המחקר המתישה הזו, ייתכן והדבר הנבון ביותר יהיה פשוט להשקיע בתעודות סל. במקרה כזה, לבטח לא תנצחו את המדד, אך תשיגו תשואה גבוהה הרבה יותר ממרבית הקרנות בשוק.