תוכן עניינים:

- איך להשקיע בשוק ההון בהצלחה: מדריך פרקטי למשקיע

- מדוע שוק ההון הוא מקום כל כך אטרקטיבי להשקעה

- רגע, אבל מה זה בורסה, מה זה מניות ואגרות חוב?

- מניות או אג”ח: מה מתאים לתיק שלכם?

- איך קונים מניות?

- מהי הדרך הנכונה להשקיע בשוק המניות?

- שיטת ההשקעה שתתאים לרוב המשקיעים: אסטרטגיות השקעה פסיביות

- ולמי שרוצה להשקיע כמו וורן באפט והמשקיעים הגדולים, איך לעשות את זה?

- שאלות נפוצות

איך להשקיע בשוק ההון בהצלחה: מדריך פרקטי למשקיע

הכללים הבסיסיים שצריך לדעת כדי להצליח בהשקעה במניות לאורך זמן.

שוק ההון הוא אפיק השקעה מדהים, כי הוא המקום היחיד בו אפשר להרוויח כסף לאורך זמן גם אם יש לכם סכום התחלתי קטן ואפילו אם אין לכם שום ידע וניסיון בהשקעות.

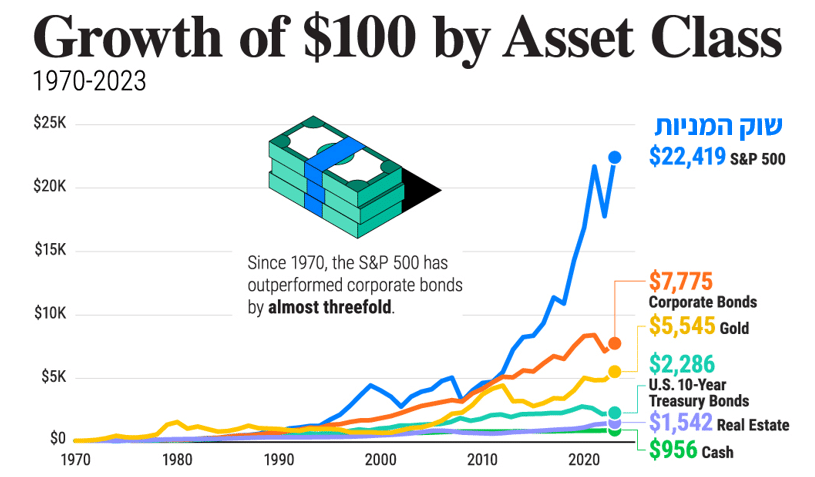

בשוק ההון יש מגוון מוצרי השקעה, שהפופולארי ביניהם הן המניות, שזכו לתואר הזה בגלל שמניות הן האפיק שמניב את התשואות הגבוהות ביותר מבין כל אפיקי ההשקעה האחרים, כולל דירה להשקעה, אגרות חוב והלוואות חברתיות.

השקעה בבורסה במניות ואגרות חוב (אג”ח) עשויה להתאים לכל אחד, בין אם אתם רוצים לצבור הון לקניית דירה, לחתונה, כדי לצאת לעצמאות כלכלית, לייצר לעצמכם פנסיה עצמאית שלא תהיה תלויה במדינה, לחסוך לילדים שלכם כדי שיתחילו את החיים הבוגרים שלהם ברגל ימין, או סתם כי אתם חולמים לקנות רכב יוקרה.

במדריך התמציתי הזה נשבור את המיתוסים על השקעות בבורסה ונכיר את הדברים הבסיסיים בעולם ההשקעות, כך שתוכלו להבין איך זה עובד ולבחור באסטרטגיה המתאימה לניהול החסכונות שלכם בחכמה ובאחריות לאורך שנים.

מדוע שוק ההון הוא מקום כל כך אטרקטיבי להשקעה?

לא צריך הון התחלתי גדול כדי להתחיל להשקיע בבורסה. אפשר להתחיל להשקיע אפילו כמה אלפי שקלים בלבד, והם ילכו ויגדלו עם השנים בעזרת אפקט הריבית דריבית, שתיכף נסביר כיצד הוא עובד. בגלל שאין מינימום השקעה במניה מסוימת, תוכלו לפזר את הכסף על פני מספר גדול מספיק של מניות, כך שלא תשימו את כל הביצים בסל אחד וכך תקטינו את הסיכון בהשקעה.

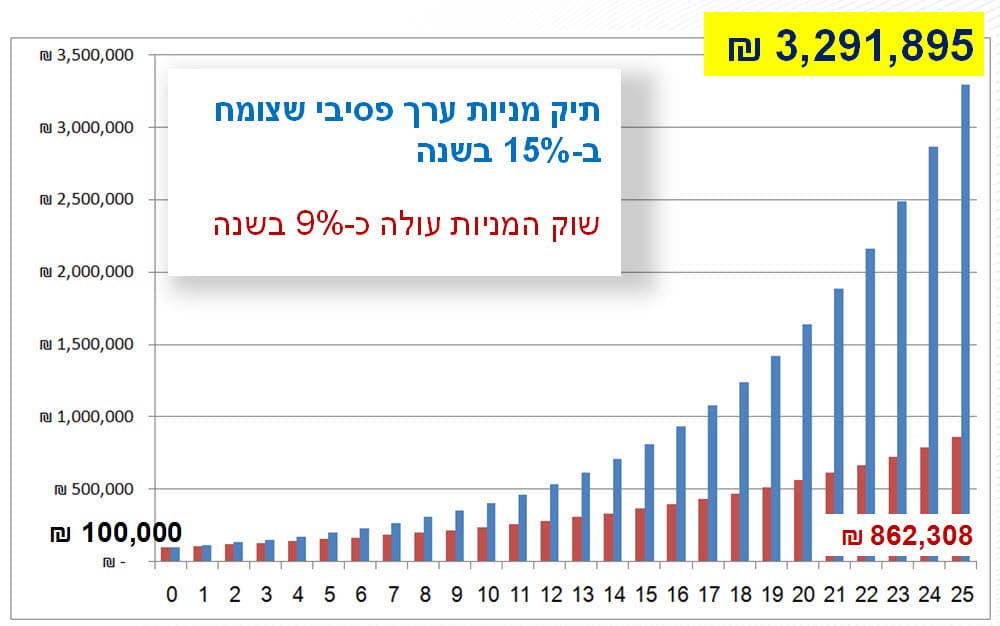

אפשר להצליח בהשקעה במניות גם אם אין לכם ידע רחב בתחום. שוק המניות עולה בממוצע כ-9% בשנה בטווח הארוך, אז אם “תרכבו” על העלייה הזו באמצעות קרן סל תשיגו את התשואה הזו. לא קיים אפיק השקעה אחר, שמניב תשואה כזו מרשימה ללא מאמץ.

תוכלו להרוויח הרבה יותר אם תלמדו איך לבחור מניות בחכמה. אם תלמדו את אסטרטגיית השקעות הערך ותדעו לאתר מניות מנצחות ולנתח אותן כפי שעושים גורואי ההשקעות המצליחים כמו וורן באפט, תוכלו להשיג תשואות גבוהות יותר מתשואת שוק המניות.

כמה גבוהות? תיק ההשקעות של וורן באפט הניב תשואה של מעל 22% בשנה בממוצע ב-60 השנים האחרונות, ומה שמפתיע זה שכל אחד יכול ללמוד להשקיע בשיטות של באפט ולשאוף לתשואות מרשימות לאורך זמן.

שוק המניות נמצא במגמת עלייה בטווח הארוך. כמובן שיש תנודות למעלה ולמטה במהלך השנים, אבל כשמסתכלים לטווח הבינוני והארוך רואים כי מחירי המניות נמצאים במגמת עלייה. הסיבה היא שהחברות צומחות, מרוויחות יותר משנה לשנה ולכן מחיר המניות שלהן עולה.

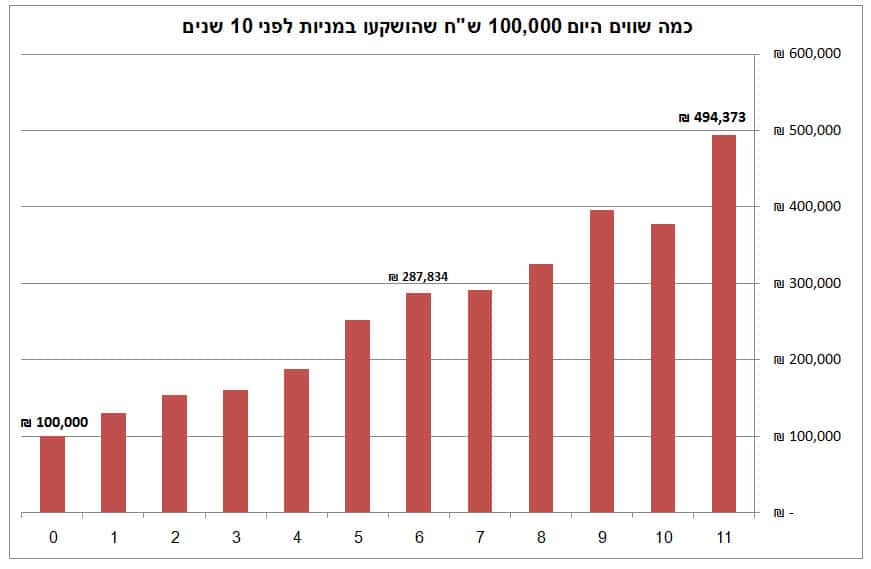

מי שיש לו סבלנות מרוויח יותר בשוק ההון. שווי ההשקעה במניות גדל בצורה של ריבית דריבית, כלומר בכל שנה גדלים ביחד גם הסכום ההתחלתי שהשקעתם וגם הרווחים שנצברו בדרך. לכן, ככל שתתמידו בהשקעה ליותר שנים כך היא תגדל לסכום גדול הרבה יותר.

לדוגמה, אם הייתם משקיעים 100,000 שקלים בבורסה האמריקנית לפני אחד עשרה שנים ומוסיפים להשקעה 500 שקלים מידי חודש, היו לכם עכשיו כמעט חצי מיליון שקל ביד! אם הייתם מתמידים בהשקעה ל-10 שנים נוספות, התיק שלכם היה צומח למעל מיליון שקלים… וכל זה בלי שום מאמץ או ידע מיוחד.

כספי ההשקעה שלכם בבורסה תמיד יהיו נזילים. מניות ואגרות חוב נסחרות בבורסה מידי יום, ולכן בכל רגע בו תחפצו תוכלו למכור אותם ולהשתמש במזומנים לצרכיכם. זה יתרון משמעותי על פני השקעה בנדל”ן (דירה להשקעה) או בעסק, שם אין נזילות מיידית כזו.

לא צריך לצאת מהבית כדי לסחור בבורסה. מסחר במניות (קניה ומכירה שלהן) מתבצע באמצעות מערכת מסחר און-ליין שיספק לכם הברוקר שתבחרו, כך שתוכלו לבצע פעולות מסחר בתיק שלכם בנוחות מכל מקום, בכל עת, מהטלפון הנייד או מהמחשב, אפילו כשאתם בחופשה בחו”ל.

אבל לא הכול עובד בהשקעות בבורסה – התרחקו משיטות מסחר קצרות טווח ומוכרי חלומות. שיטות כגון מסחר קצר טווח (מסחר יומי במניות, day trading), ניתוח טכני, מט”ח (פורקס), מסחר בחוזי הפרשים (CFD) ושימוש במינוף גבוה לא עובדות, ורק יגרמו לכם להפסיד כסף, אז אל תתפתו להשתמש בהן. תלמדו מה עובד בשוק ההון, תשקיעו בסבלנות ובאחריות וכך תצליחו.

רגע, אבל מה זה בורסה, מה זה מניות ואגרות חוב?

מניות ואגרות חוב (אג”ח) הם רכיבי ההשקעה הבסיסיים בבורסה, שניתן להשקיע בהם ישירות או באופן עקיף באמצעות מוצרי השקעה אחרים המורכבים מהם.

מניה היא נייר ערך המקנה למחזיק בו בעלות חלקית בזכויות השליטה בחברה, כלומר הוא זכאי להשתתף בקבלת ההחלטות באסיפת החברה וזכאי לחלקו היחסי ברווחי החברה. הרווח מההשקעה במניות מגיע מעליית מחיר המניה ומקבלת דיבידנדים שמחלקת החברה מתוך רווחיה העודפים.

זו עובדה מוכחת שלאורך זמן יש מתאם בין שווי החברה ומחיר מניותיה לבין התוצאות הכספיות שלה – ככל שהחברה צומחת ומרוויחה יותר, כך גם גדל השווי שלה בהתאם.

לעיתים, מחיר המניה יורד או עולה בצורה לא רציונלית לתקופה קצרה בגלל אירועים שהתרחשו בחברה כגון התפטרות מנכ”ל החברה, עזיבת לקוח מרכזי וכדומה, או אירועים שאינם קשורים לחברה באופן ישיר כמו התפרצות מגיפת הקורונה בסין, למרות שבפועל האירועים האלו לא בהכרח ישפיעו על התוצאות הכספיות שלה בהמשך הדרך.

משקיעי ערך כמו וורן באפט, המנתחים את החברה ומעריכים את השווי ההוגן שלה, מנצלים את העיוותים התמחוריים הזמניים האלו כדי לקנות אותה בזול ולהרוויח כשהתמונה האמיתית תתבהר והמניה תחזור למעלה למחיר ההוגן שלה.

אגרת חוב היא למעשה הלוואה שאתם נותנים למדינה (אג”ח ממשלתית) או לחברה ציבורית (אג”ח קונצרנית) בתמורה לתשלום ריבית ולעיתים גם הצמדה. בשפה פשוטה, אתם נכנסים לנעליים של הבנק כמלווים. גובה הריבית, מועדי התשלום ומועד פדיון הקרן (החזר סכום ההלוואה שנתתם) נקבעים מראש, כך שבכל רגע נתון ניתן לדעת מה תהיה התשואה שתקבלו מקניית האג”ח אם תחזיקו אותה עד למועד הפדיון.

אג”ח נחשבת השקעה סולידית יותר בהשוואה למניה, אולם גם בהשקעה באג”ח יש סיכונים. הסיכון המרכזי הוא שהמדינה או החברה יקלעו לקשיים ולא יוכלו לעמוד בתשלומי הריבית או בהחזר הקרן במלואם, ולכן בבחירת אג”ח צריך לוודא שהחברה נמצאת במצב כלכלי איתן וצפויה להמשיך להרוויח מספיק כסף בעתיד.>

אג”ח ומניות נסחרות מידי יום בבורסה, כך שניתן לקנות ולמכור אותן מתי שרוצים. הנזילות המיידית הזו היא יתרון משמעותי של השקעה בשוק ההון על פני השקעה בנדל”ן למשל, שם הכסף אינו נזיל למקרה שאתם צריכים אותו בדחיפות או שהבנתם שטעיתם ואתם רוצים לסגור את ההשקעה.

אג”ח ומניות משמשות כאבני הבניין למוצרי השקעה נוספים, כגון קרנות סל (נייר ערך העוקב אחר מדד המורכב מאוסף של מניות או אג”ח), קרנות נאמנות (מעין תיק מנוהל משותף לקבוצת משקיעים גדולה), ניירות המירים (אופציות וכתבי אופציה), מוצרים מובנים (סטרקצ’רים) ועוד. תוכלו לראות הרחבה בעניין במדריך למשקיע המתחיל.

מניות או אג”ח: מה מתאים לתיק שלכם?

כידוע, מניות הן אפיק ההשקעה הרווחי ביותר אך הוא גם תנודתי יותר בהשוואה לאפיק האג”חי. לכן, ככל ששיעור המניות בתיק שלכם יהיה גבוה יותר תוכלו להשיג תשואה גבוהה יותר, אבל זה יהיה כרוך בתנודתיות גבוהה יותר של התיק.

בעשור האחרון הריבית במשק הייתה כל כך נמוכה, כך שמרבית אגרות החוב הניבו תשואות נמוכות בלבד. ב2022 המצב השתנה, הריבית החלה לעלות, ושוק האג”ח חזר להיות מעניין. עדיין, תשואה של 3% בשנה בממוצע לא תגדיל את החסכונות שלכם מספיק לאורך זמן.

לכן, מי שיכול לסבול תנודתיות בתיק שלו ולהתמיד בהשקעה לטווח בינוני וארוך (וזה משהו שבקורס שלי אני מלמד איך להתמודד איתו), כנראה ששוק המניות יהיה אטרקטיבי הרבה יותר עבורו. עם זאת, חשוב לחלק נכון את הרכב התיק שלכם בין מניות ואג”ח, כדי שתשיגו את התשואה שאתם מצפים לקבל אבל גם שתצליחו לישון בשקט בלילה.

אם אתם בכל זאת מתלבטים איך לחלק את התיק בין מניות לאג”ח, תוכלו להשתמש בכלל האצבע הפשוט הבא: הפחיתו את גילכם מ-100, והתוצאה תהיה שיעור המניות בתיק שלכם. לדוגמה, אם אתם בני 20 אז שיעור המניות בתיק שלכם יהיה 80% ואם אתם בני 60 אז שיעור המניות שלכם יהיה 40%.

הרציונל מאחורי הכלל הזה הוא לתת לתיק לצמוח יותר בעזרת שוק המניות כשאנחנו צעירים, ולהקטין את שיעור המניות בהדרגה ככל שאנחנו מתבגרים ומתקרבים לגיל הפרישה לפנסיה, שאז ייתכן ונסתפק בשמירה על ערכו של הכסף.

איך קונים מניות?

כדי לקנות ולמכור מניות, אג”ח וניירות ערך אחרים, תצטרכו לפתוח חשבון השקעות בבנק או אצל ברוקר פרטי, שישדרו את הוראות המסחר שלכם למחשבי הבורסה. הבנקים הם הברוקרים הגדולים ביותר, ופרט אליהם קיימים ברוקרים פרטיים, שהם בתי השקעות חברי בורסה שאושרו על ידי הבורסה לניירות ערך לביצוע פעולות המסחר עבורכם.

הברוקרים גובים דמי ניהול ועמלות בהתאם להיקף פעולות המסחר שתבצעו. הברוקרים הפרטיים גובים דמי ניהול נמוכים של כ-15 שקלים בחודש בלבד ועמלות קניה ומכירה נמוכות משמעותית מאלו שגובים הבנקים, ולכן יש יתרון לפתוח חשבון השקעות אצל אחד מהברוקרים האלו. תוכלו לראות רשימה של כל הברוקרים הפרטיים באתר של הבורסה.

כל הברוקרים הפרטיים גובים עמלות דומות, כך שאין חשיבות במי תבחרו, רק הקפידו שהוא יהיה אחד מהברוקרים המפוקחים על ידי הבורסה כדי שכספכם יהיה במקום בטוח.

בנוסף, ניתן לפתוח חשבון השקעות גם אצל ברוקרים זרים, שחלקם אפילו מציעים מסחר במניות ללא עמלות (כן, קונים ומוכרים מניות ולא משלמים כלום). Interactive Brokers ו- FIRSTRADE הם שני ברוקרים כאלו לדוגמה. שימו לב שאצל ברוקרים אמריקנים לא תוכלו להשקיע במניות ישראליות הנסחרות בבורסה בת”א.

בנוסף, ברוקרים אמריקנים לא ינכו מס בגין רווחי ההון שלכם, כך שתצטרכו להגיש בעצמכם (בעזרת רואה חשבון) דוח שנתי למס הכנסה מידי שנה.

לאחר פתיחת החשבון תקבלו מהברוקר גישה למערכת מסחר באמצעותה תוכלו לבצע פעולות מסחר במניות ובשאר מוצרי ההשקעה הקיימים בשוק בנוחות ובפשטות. לחילופין, אם אתם מעדיפים את זה, תוכלו גם להתקשר לחדר המסחר של הברוקר ולבקש שיקנה עבורכם את המניות בעצמו לפי הנחיותיכם.

מהי הדרך הנכונה להשקיע בשוק המניות?

וורן באפט, המשקיע הכי מצליח בכל הזמנים וגם אחד מהאנשים העשירים ביותר בעולם, אמר שהצלחה בהשקעה במניות לא מצריכה יותר מכישורים של תלמיד בכיתה ו’. באפט צודק – כדי להצליח צריך ללמוד מספר כללי “עשה ואל תעשה” וליישם אסטרטגית השקעה מושכלת שתבטיח שהכסף שלכם יצמח בצורה עקבית לאורך השנים בתמיכת המגמה החיובית של שוק המניות.

באופן כללי, יש שלוש שיטות השקעה במניות שמוכיחות את עצמן כבר עשרות שנים: הראשונה היא חיקוי התנהגות המדדים, השניה – אסטרטגיות השקעה פסיביות והשלישית היא אסטרטגית השקעת ערך אקטיבית בה משתמשים כל המשקיעים הגדולים.

השיטה הראשונה נקראת קנה והחזק (Buy and Hold) והיא הפשוטה ביותר להבנה אבל גם הקשה ביותר להתמדה. הרעיון הוא פשוט לקנות את שוק המניות עכשיו ולרכב על מגמת העליה שלו בלי לרדת מהסוס. איך עושים את זה? קונים יחידות מקרן סל שעוקבת אחרי מדד מוביל כלשהו ומחזיקים לאורך זמן, הרבה זמן. אם רוצים, אפשר גם לקנות עוד יחידות מאותה קרן סל מידי מספר חודשים, וכך להגדיל את סכום הכסף ש”רוכב” על העלייה של שוק המניות.

בשפה פשוטה, מדד הוא אוסף של מניות בעלות מכנה משותף, כגון מדד ה-S&P500 האמריקני, שמורכב מהמניות של 500 החברות הגדולות ביותר בארה”ב. במדד הזה יש את אפל, אמזון, גוגל, מייקרוסופט, פייסבוק ועוד הרבה חברות ענק שאת רובן אתם מכירים, ולכן המדד הזה הוא תמונת ראי של הכלכלה האמריקנית.

הדרך לחקות את התנהגות מדד מסוים היא באמצעות קנית יחידות מקרן סל העוקבת אחר המדד. כלומר, אם קניתם יחידה אחת מקרן סל העוקבת אחר מדד ה-S&P500, זה שקול לקנית המניות של כל 500 החברות המרכיבות את המדד הזה.

למרות הפשטות, לא הכל וורוד באסטרטגיה הזו. תשואת שוק המניות היא כ-9% לשנה. זו תשואה טובה, אבל ההיסטוריה מלמדת כי בשביל להשיג אותה צריך להתמיד בהחזקת קרן הסל שקניתם לאורך המון שנים ברציפות, לפעמים אפילו עשרות שנים. אחרת, אתם עלולים למצוא את עצמכם קונים בקרבת השיא של השוק ומוכרים בנקודה נמוכה יותר בהפסד.

הבעיה היא שגם אם החזקתם להרבה שנים, לא בטוח שתקבלו את התשואה הזו. למשל, מי שקנה את קרן הסל בשנת 2000 והחזיק בסבלנות למשך 20 שנה ומכר בסוף שנת 2020, היה משיג תשואה שנתית ממוצעת של כ-6% בלבד. זה מבאס להשיג תשואה כזו, במיוחד אחרי כל כך הרבה שנים בהן הייתם צריכים לצלוח עליות וירידות חדות שהיו בדרך.

בגלל זה, יש משקיעים המעדיפים את האסטרטגיה השנייה שנתאר מייד, בה תצטרכו אמנם ללמוד קצת על השקעות, אבל זה ייתן לכם פוטנציאל להשיג תשואה טובה יותר גם בטווחי זמן בינוניים ובוודאי בארוכים יותר.

אם תביטו בתרשים הבא תבינו עד כמה הכרת האסטרטגיה הזו שווה את המאמץ הלימודי הקטן שנדרש.

שיטת ההשקעה שעשויה להתאים לרוב המשקיעים: אסטרטגיות השקעה פסיביות

כשקונים קרן סל שעוקבת אחר המדד, קונים את כל המניות במדד, כלומר גם את המניות הטובות אבל גם את אלו שנסחרות ביוקר וגם את המניות של החברות שמפסידות כסף. מסתבר שיש דרך פשוטה לסנן את המניות האטרקטיביות במדד ולקנות רק אותן. זה נקרא אסטרטגיית השקעת ערך פסיבית, ובאקדמיה הוכיחו שזה עובד ויש משקיעים שעושים טונות של כסף משימוש בהן כבר עשרות שנים.

הרעיון הוא להשתמש בסט קריטריונים פיננסי חכם ובאמצעותו לדוג את המניות הכי אטרקטיביות בשוק בלי שיהיה צורך בניתוח מעמיק של החברות שלהן. כעת קונים סל מספיק מגוון של מניות מנצחות כאלו לתיק, מחזיקים אותן במשך תקופה קבועה מראש ואז מוכרים ומחליפים במניות מנצחות חדשות. התהליך הזה לוקח בדיוק 10 דקות וזה נותן לכם את הפוטנציאל להשיג תשואות גבוהות מהממוצע בשוק גם בטווח הארוך וגם בטווח הקצר יותר, במינימום מאמץ.

כל אחד מכם יכול ליישם את האסטרטגיות האלו בקלות. כל מה שאתם צריכים זה להבין איך עובדת השיטה ואיך להתמיד בה לאורך השנים בלי לפחד מהתנודתיות בשוק. תצטרכו להקדיש בסך הכול כמה שעות ללימוד האסטרטגיות החכמות האלו וזה ישתלם לכם בגדול.

בהרצאה הקרובה שלי אסביר על השיטה ואיך מיישמים אותה בהצלחה.

ולמי שרוצה להשקיע כמו וורן באפט והמשקיעים הגדולים, איך לעשות את זה?

על וורן באפט בטח שמעתם – הוא אחד משלושת האנשים העשירים ביותר בעולם וחלק נכבד מעשרות מיליארדי הדולרים שלו הוא עשה מניהול נכון של תיק המניות של חברת ההשקעות שלו. התיק שלו הניב 22% בשנה בממוצע בעשרות שנות ההשקעה שלו. שיטת ההשקעה שלו נקראת השקעות ערך והיא ידועה כבר כמעט מאה שנה. אז מה צריך לדעת בשביל לחקות את באפט ולהרוויח כמוהו?

זה יצריך מכם ללמוד כיצד לנתח חברות לעומק ולהעריך את השווי ההוגן שלהן באמצעות הדוחות הכספיים, כדי שתוכלו לקנות את מניותיהן כאשר הן נסחרות בזול ולמכור בהמשך במחיר הנכון ולהרוויח. בקורס השקעות ערך אני מלמד צעד-אחר-צעד איך לעשות את זה, כדי שתצליחו לבחור מניות בפינצטה ולנהל תיק מניות ממוקד שיהיה לו את הפוטנציאל להביס את השוק לאורך זמן.

האסטרטגיה הזו לא מתאימה לכולם, אבל אם יש לכם את המוכנות ללמוד לעומק את כל מה שצריך ויש לכם רעב לנהל תיק מניות אקטיבי כמו באפט וחבריו, תוכלו להשיג כאן תשואות פנומנאליות לאורך השנים.

לא משנה באיזו דרך תבחרו, הקפידו להבין במה אתם משקיעים וגבשו אסטרטגיית השקעה סדורה שתוכלו להתמיד בה לאורך כמה שיותר שנים ברציפות. זכרו: יותר שנים של השקעה רציפה יניבו לכם יותר כסף בסוף הדרך. כך תשקיעו בחכמה ותצליחו להשיג תשואות משביעות רצון לתיק שלכם.

בהצלחה בהשקעות!

שאלות נפוצות:

כמה כסף צריך בשביל להשקיע במניות?

לא צריך הון התחלתי גדול כדי להתחיל להשקיע בבורסה. אפשר להתחיל להשקיע במניות אפילו כמה אלפי שקלים בלבד, והם ילכו ויגדלו עם השנים בעזרת אפקט הריבית דריבית. אצל ברוקרים ישראלים המינימום להשקעה הוא כ-20-30 אלף שקלים, אולם אצל ברוקרים אמריקנים אפשר להתחיל לסחור במניות גם מסכומים נמוכים של אפילו כמה מאות דולרים בודדים, ולקנות ולמכור מניות ללא דמי ניהול וללא עמלות.

בנוסף, אין סכום מינימלי להשקעה במניה בודדת ולכן תוכלו לפזר את הכסף על פני מספר גדול מספיק של מניות, כך שלא תשימו את כל הביצים בסל אחד וכך תקטינו את הסיכון בהשקעה.

איך הכי נכון להתחיל להשקיע במניות?

הבורסה זה לא קזינו. בשביל להצליח בהשקעה במניות צריך להכיר את שוק ההון, להבין מספר כללי “עשה ואל תעשה” בשוק המניות ולגבש אסטרטגיית השקעה סדורה שניתן ליישם אותה לאורך זמן, ורק אז אפשר להתחיל לקנות מניות בפועל. במילים אחרות, כדי להצליח במסחר במניות אתם חייבים ללמוד את הדברים האלו בעצמכם באמצעות המידע הרחב הנמצא באינטרנט או דרך קורס השקעות ייעודי.

אם החלטתם ללמוד בקורס, העדיפו קורס השקעות ערך, שזו שיטת ההשקעות של המשקיעים הגדולים והמצליחים ביותר בעולם, שהוכחה כאסטרטגיית ההשקעה היחידה שמניבה תשואה משביעת רצון לאורך זמן.

השקעה במניות לטווח קצר – זה עובד?

טווח הקצר מחירי המניות נעים בתנודתיות ובאקראיות בהתאם להשפעה של פרסומים שונים של החברה.

עצמה והכלכלה המקומית והעולמית על המשקיעים. כשיש חדשות חיוביות המשקיעים מתלהבים ומחיר המניה עולה וכאשר יש חדשות שליליות המחיר לרוב יורד. הבעיה היא שאי אפשר לחזות את האירועים האלו מראש, ולכן אין טעם לנסות להרוויח מהתנודות קצרות הטווח במחירי מניות.

במילים אחרות, מסחר במניות לטווח קצר באמצעות שיקולים כמו ניתוח טכני של מחיר המניה או מחזור המסחר שלה, לא עובדים ולא יניבו לכם רווח לאורך זמן, ולכן מומלץ להתרחק משיטות מסחר קצרות טווח.

השקעה במניות לטווח ארוך – מדוע זו הדרך הנכונה?

בשוק ההון, מי שיש לו סבלנות ומתמיד לטווח הבינוני והארוך מרוויח בגדול. קודם כל, בטווח הקצר שוק המניות נע באקראיות שלא ניתנת לחיזוי, כך שרק בהסתכלות על טווח ארוך יותר אפשר לקנות מניות בזול ולהרוויח מעליית המחיר שלהן בצורה מושכלת ולאורך זמן.

בנוסף, התשואה בהשקעה במניות גדלה בצורה של ריבית דריבית, כלומר בכל שנה גדלים ביחד גם הסכום ההתחלתי שהשקעתם וגם הרווחים שנצברו בדרך. לכן, ככל שתתמידו בהשקעה ליותר שנים כך הכסף שלכם יגדל לסכום הרבה יותר גדול.

השקעה במניות דרך הבנק?

כדי לסחור במניות אתם צריכים לפתוח חשבון השקעות אצל ברוקר, שישדר את פקודות המסחר שלכם למחשבי הבורסה. הבנקים הם הברוקרים הגדולים, ופרט אליהם הסמיכה הרשות לניירות ערך מספר חברי בורסה נוספים הנקראים ברוקרים פרטיים. הברוקרים הפרטיים הם אותם בתי השקעות שאתם מכירים היטב כמו איביאיי, מיטב-דש וכד’, שעוסקים גם בניהול השקעות וקופות גמל.

היתרון הגדול של הברוקרים הפרטיים הוא דמי ניהול ועמלות מסחר נמוכות מאוד בהשוואה לאלו שגובים הבנקים, ולכן עדיף להשקיע דרכם בשוק ההון. אפשר גם לפתוח חשבון אצל ברוקרים פרטיים אמריקנים, שחלקם אף מציעים מסחר במניות ללא עמלות. חשוב להשקיע רק דרך ברוקר שמפוקח על ידי הרשות לניירות ערך במדינה בה הוא פועל.

מה זה השקעות ערך במניות ולמה זה עובד?

המשקיעים המצליחים ביותר בעולם כמו וורן באפט, מתבססים על שיטה הנקראת השקעות ערך (Value Investing), שמתבססת על העובדה שתוצאות הפעילות של החברה הן שקובעות את המחיר הנכון בו צריכות להיסחר מניותיה. כלומר, אם החברה מרוויחה יותר המניות שלה שוות יותר, ורוב הזמן מחיר המניה אכן מתנהג בהתאם לכלל הזה.

אבל לפעמים מתרחשים אירועים שליליים זמניים שגורמים למשקיעים לפחד מהחברה ולהוריד את מחיר המניה שלה נמוך מידי. משקיעי הערך מאתרים את החברות האלו, קונים את המניות שלהן בזול ומחזיקים אותן עד שהעיוות התמחורי נסגר והמניה עולה למחיר ההוגן שלה.

כך הם מצליחים לנצח את תשואת שוק המניות. כל אחד מכם יכול ללמוד גם הוא את שיטת השקעות הערך ולהשיג תשואות נהדרות כמו המשקיעים הגדולים.