עליית הריבית החזירה את האפיקים הסולידיים לחיים. איפה עדיף לשים את המזומנים – בפיקדון בבנק, קרן כספית או אולי בדולרים?

פקדונות בבנק – המקום המוכר והבטוח

אין יותר מידי מה להגיד לגבי זה, כולכם מכירים את הפקדונות בבנק.

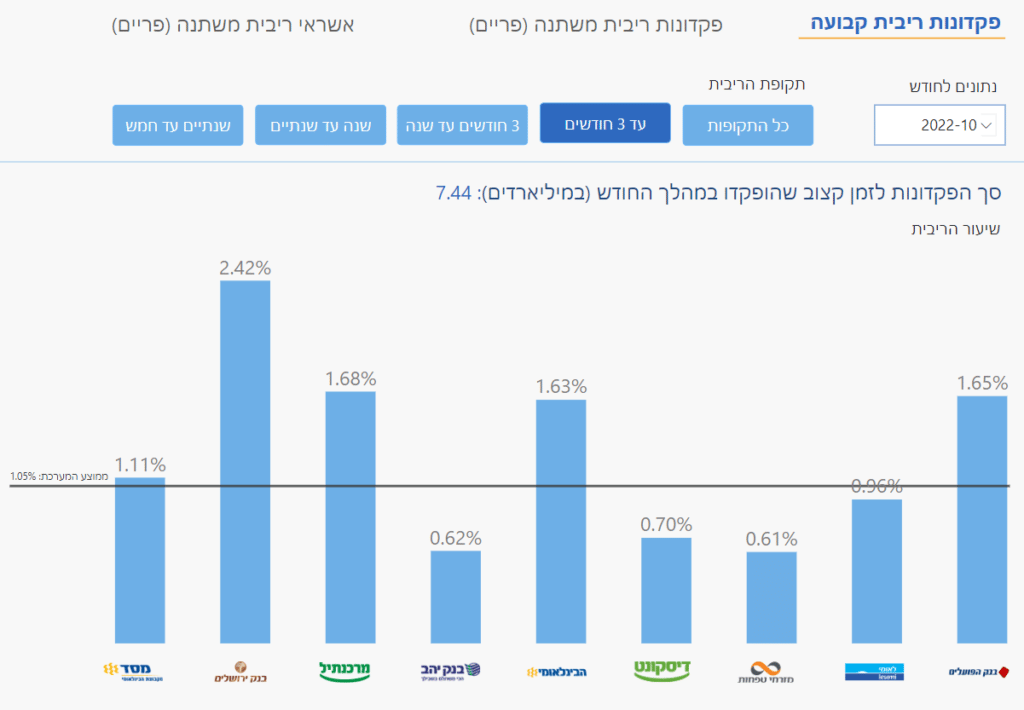

לפי נתוני בנק ישראל שפורסמו לאחרונה, הריבית הממוצעת על פיקדונות קצרי-טווח (עד שלושה חודשים) בריבית קבועה עומדת על 1.05%, ואילו זאת שמציעים הבנקים למי שיסגור את הכסף לתקופה של שנה עד שנתיים עומדת על 3.17% לכל התקופה.

תוכלו להשוות בין הבנקים באמצעות המערכת של בנק ישראל בקישור הזה.

זו לא תשואה שתשנה לכם את החיים, אבל יכול להיות פיתרון נוח להשקעת המזומנים עבור מי שלא רוצה ללכת לאפיקים הבאים בתור.

אגב, המספרים האלו נתונים כמובן למיקוח עם הבנק, בוודאי עם מדובר בסכומים גדולים יותר.

קרן כספית: השקעה בטוחה ותשואה קצת יותר גבוהה מהפקדונות

כנראה שרובכם כבר מכירים את האפיק הסולידי הזה כי מיליארדי שקלים זרמו לקרנות הכספיות בשנה האחרונה.

קרן כספית היא קרן נאמנות, כלומר קופסה שהרבה משקיעים מכניסים אליה כסף ומנהל אותה מנהל השקעות מבית השקעות כלשהו.

הקרנות הכספיות הן השקעה כמעט בטוחה בדומה לפקדונות בבנק, היות ומותר להן לשקיע רק בפיקדונות בנקאיים, במק”מים (מלווה קצר מועד – הלוואה שאתם נותנים למדינת ישראל לתקופה של שנה בתמורה לתשואה), ובאיגרות חוב ממשלתיות בדירוג הכי גבוה, כך שמשך החיים הממוצע של כלל נכסיה לא יכול לעלות על 90 יום לפדיון.

התוצאה היא שהתשואה של הקרנות הכספיות (השקליות) בכל חודש משתנה כך שהיא מניבה קצת יותר מריבית בנק ישראל (היום הריבית היא 3.25%). זה דומה לפיקדון בנקאי בריבית משתנה, אבל קצת יותר טובה ממה שמציעים הבנקים בפקדונות.

יש גם קרנות כספיות דולריות, המציעות תשואה גבוהה יותר (קרוב ל-4%), מכיוון שהריבית בארה”ב גבוהה יותר מבישראל. החיסרון הוא החשיפה לתנודות המט”ח, אבל למי שמתייחס לתיק שלו כתיק דולרי, זה לא חיסרון.

בתקופה הנוכחית יש לקרנות הכספיות יתרון נוסף על הפקדונות בבנק – מיסוי אפקטיבי נמוך יותר.

בקרנות הכספיות תשלמו מס רווחי הון של 25% על הרווח הריאלי (הרווח בהפחתת האינפלציה). כיום האינפלציה בישראל עומדת על 5.1%, בעוד שהתשואה של הקרנות הכספיות היא סביב ריבית בנק ישראל (3.25%), כך שלא תשלמו מס בכלל. לעומת זאת, בפיקדונות, המס חל על הרווח הנומינלי (בלי קשר לאינפלציה), כך שתשלמו מס בשיעור של 15% מהרווח.

שורה תחתונה: קרנות כספיות מאפשרות לכם נזילות מיידית, הן מניבות תשואה קצת יותר גבוהה מהפקדונות בבנק ומריבית בנק ישראל, ותשלמו פחות מס על הרווח.

קחו בחשבון שלקרנות כספיות יש דמי ניהול, אם כי נמוכים, ולכן עדיף לבחור בקרן כספית עם דמי הניהול הנמוכים ביותר.

רשימת קרנות כספיות תוכלו לראות בקישור הזה למשל.

מק”מ: רק למי שרוצה לעשות את זה בעצמו

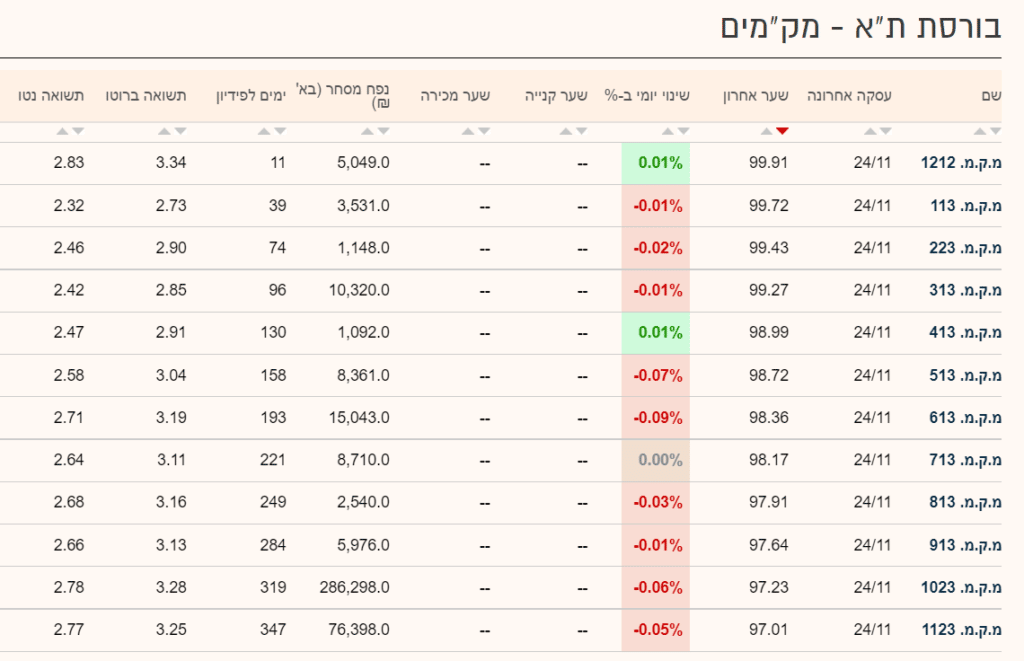

קרנות כספיות משקיעות בעיקר במק”מ, שזה קיצור של מלווה קצר מועד, שזו בעצם אגרת חוב שמנפיקה מדינת ישראל לשנה.

אבל בניגוד לאג”ח ממשלתית רגילה שמשלמת ריבית (קופון) מידי תקופה, המק”מ מונפק במחיר נמוך מהמחיר במועד הפדיון (שנה לאחר הנפקת המק”מ) ומהפער הזה מגיע הרווח שלכם.

מידי חודש מנפיקה המדינה סדרת מק”מ חדשה, שמטבע הדברים נסחרת במחיר שמשקף את השינוי בריבית בנק ישראל.

למשל, סדרת המק”מ החדשה ביותר שהונפקה החודש (מקמ 1123, שפוקעת בנובמבר 2023), נסחרת כרגע במחיר של 97 אגורות ליחידה ומי שיחזיק אותה עד הפדיון יקבל עבורה 100 אגורות לחשבון. כלומר, תשואה (ברוטו) של 3.25%, בדומה לגובה ריבית בנק ישראל.

בניגוד לפקדונות, סדרות המק”מ השונות נסחרות בבורסה מידי יום, כך שניתן למכור את ההשקעה שלכם מתי שתרצו.

מבחינת מיסוי, על רווחים מהשקעה במק”מ משולם מס של 15% ללא קשר לאינפלציה, בדומה למיסוי הפקדונות.

האם עדיף לקנות מק”מים ישירות ולא דרך קרן כספית?

היות וגם מנהלי ההשקעות המוסדיים מנסים לחפש עיוותים תמחוריים בסדרות המק”מ השונות ומתאימים את הפוזיציות בקרנות הכספיות בהתאם לכך, אני לא רואה יתרון מהותי בקניה ישירה של מק”מ על פני השקעה דרך קרן כספית. צריך גם לזכור שלקניה ישירה של מק”מ יש עמלת מסחר (אם כי נמוכה) וצריך לקחת את זה בחשבון.

בכל מקרה, למי שמעוניין לקנות בעצמו אז הנה רשימת כל סדרות המק”מ.

אג”ח קונצרני: רק למי שיודע לנתח חברות

כמו המדינה, גם חברות ציבוריות מגייסות כסף באמצעות לקיחת הלוואה מהציבור על ידי הנפקת אג”ח קונצרניות.

בניגוד לביטחון בקבלת הכסף באג”ח ממשלתיות שהנפיקה המדינה, בהלוואה לחברות הסיכון גבוה יותר, לפעמים הרבה יותר. לכן, המטרה שלנו כמשקיעי אג”ח היא לבחון את יכולת החברה לעמוד בהתחייבויות שלה למחזיקי האג”ח השונים, וזה מצריך ידע בקריאת דוחות כספיים וניתוח חברות.

אם אין לכם את הידע הזה, הייתי מציע לכם שלא לקנות אג”ח קונצרניות בעצמכם, אלא רק דרך קרנות נאמנות ייעודיות.

היות והיום הפער בין התשואה שמניבות אג”ח קונצרניות של חברות איכותיות לבין תשואת אג”ח של ממשלת ישראל אינו גבוה, אני לא רואה סיבה לרוץ עכשיו לעבר האפיק הקונצרני.

המצב ישתנה רק אם תהיה האטה כלכלית אמיתית בישראל והמשקיעים יברחו מהאפיק הקונצרני, וכרגע זה לא המצב.

אג”ח ממשלת ארה”ב: תשואה דולרית נהדרת

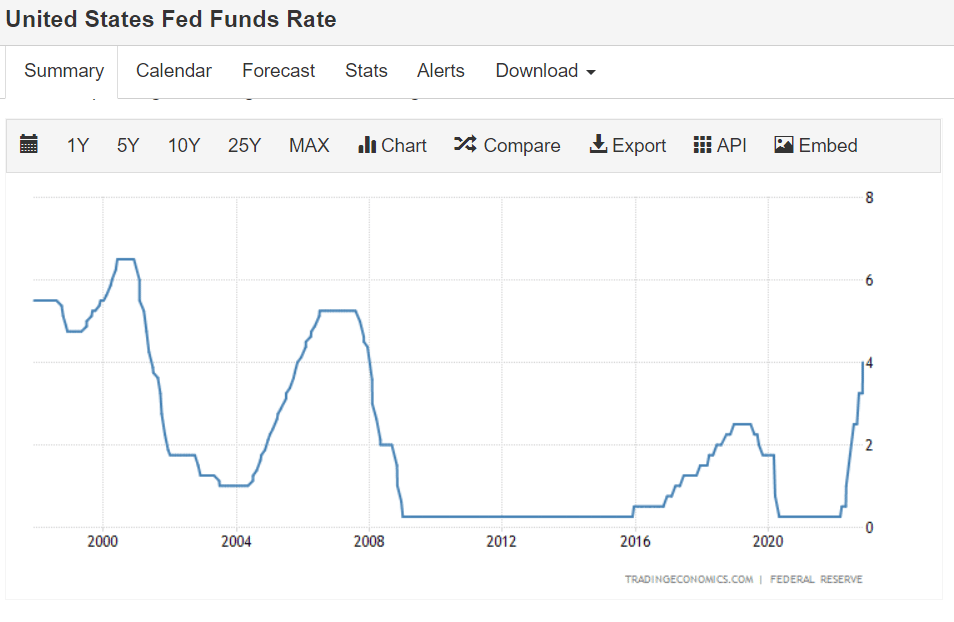

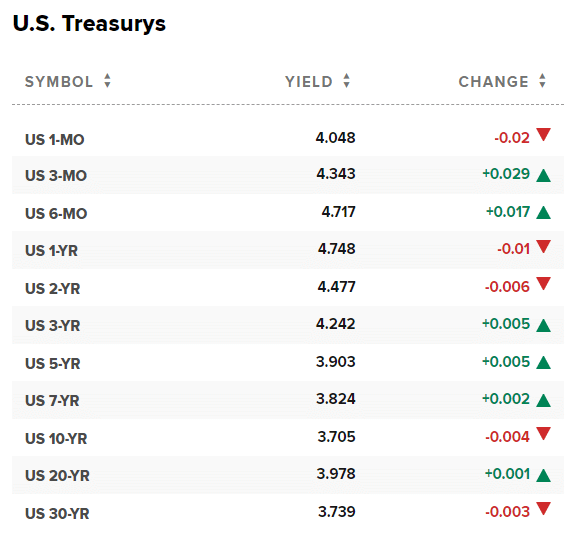

הריבית בארה”ב גבוהה יותר מזו שבישראל ונראה שיש לה עוד לאן לטפס, אפילו מעל הטווח אליו היא הגיעה – 3.75%-4.0%. מטבע הדברים זה הקפיץ את תשואות האג”ח האמריקניות למעלה.

היום אג”ח אמריקניות לטווחי זמן קצרים משנה נסחרות בתשואה שנתית לפדיון של כ-4%, חלקן אפילו מעל זה. זו אפשרות השקעה לא רעה למזומנים בתיק השקעות שמיועדים לטווח הקצר, במיוחד אם אתם גם כך מתכוונים להשאיר אותם בדולרים.

כמובן שאם תזדקקו לכסף בשקלים אז תצטרכו לקחת בחשבון שיש פה חשיפה לתנודות מט”ח, על כל מה שמשתמע מזה.

הנה רשימת האג”ח של ממשלת ארה”ב.

אג”ח אמריקניות נקראות US Treasuries או Notes או Bills, בהתאם למועד הפדיון שלהן, והסימבול שלהן שונה אצל כל ברוקר. לכן, הדרך הנוחה ביותר לאתר אותן היא לפנות לחדר המסחר של הברוקר שלכם ולבקש ממנו את הסימבול של האג”ח שאתם רוצים לקנות.