דוח תזרים המזומנים הינו מורכב קצת יותר מהמאזן ומדוח רווח והפסד. זאת ככל הנראה הסיבה לכך שמשקיעים רבים אינם קוראים אותו. אולם, דוח התזרים חשוב לא פחות, ולעיתים אף יותר משני הדוחות האחרים, משום שהוא מספר לנו על המשאב החשוב ביותר לכל חברה – המזומנים שלה.

דוח תזרים המזומנים מציג את זרימת הכספים (מזומנים) אל החברה וממנה כתוצאה מהפעילות השוטפת, מההשקעות ומפעילויות המימון שלה בתקופה מסוימת. תזרים מזומנים אל החברה נובע מתשלומים שהתקבלו מלקוחות החברה, ומכספים שהתקבלו ממשקיעים ומלווים שונים מהם לוותה החברה כסף. תזרים המזומנים מהחברה החוצה נובע מההוצאות התפעוליות השונות של החברה ומהוצאות ההשקעה והמימון שלה, כגון: רכישת חומרי גלם, תשלום לספקים, החזרי חובות ועוד.

ברור, כי המטרה הבסיסית של כל חברה היא שתזרים המזומנים אל החברה יהיה כמה שיותר גדול מתזרים המזומנים היוצא מהחברה.

מבנה דוח תזרים המזומנים

דוח תזרים המזומנים מוצג בתבנית קבועה עבור כל החברות השונות והוא מסכם את תזרים המזומנים כפי שהוא עולה מדוח רווח והפסד ומהמאזן. למעשה, ההכנסות וההוצאות מדוח רווח והפסד וכמות המזומנים מהמאזן הן הנתונים מהם מסיקים את הערכים השונים המופיעים בדוח התזרים. השינוי בסך המזומנים של החברה מתחילת התקופה עד לסיומה יהיו זהים להפרש בין סך המזומנים המפיע במאזן של התקופה הנוכחית לבין הערך שהופיע במאזן של התקופה הקודמת.

הסעיפים המופיעים בדוח תזרים המזומנים מופיעים גם בדוח רווח והפסד או במאזן, אולם בניגוד לדוחות אלו, הכוללים גם נתונים פיננסיים על תשלומים שלא התקבלו או כאלו שלא הוצאו עדיין או שינויים כספיים שאינם מזומנים, דוח התזרים כולל רק את המזומנים שהתקבלו או הוצאו בפועל על ידי החברה במהלך תקופת הדוח.

דוח תזרים המזומנים מתחלק לשלושה חלקים:

1. תזרים מזומנים מפעילות שוטפת

מפרט את זרימת המזומנים אל החברה ומהחברה החוצה כתוצאה מהפעילות העסקית השוטפת שלה. במילים אחרות, הוא מציג את כמות המזומנים שנכנסה כתוצאה ממכירת המוצרים ומתן השירותים של החברה, ואת כמות המזומנים שהוציאה החברה על מנת ליצור את ההכנסות הללו (כגון: רכישת חומרי גלם, עלויות שכר, מנהלה ואחרות).

2. תזרים מזומנים מהשקעות

מציג את השינוי במצבת המזומנים של החברה שמקורם בהשקעות שונות, כגון: שינויים בנכסים או בתשתיות של החברה. בדרך כלל יהיו אלו תזרימי מזומנים שליליים, כלומר החוצה מהחברה כתוצאה מרכישת נכסים חדשים או שדרוג נכסים קיימים. עם זאת, לעיתים תהיה גם זרימה של מזומנים אל תוך החברה, למשל כתוצאה ממכירת נכסים מוחשיים או ממכירת ניירות ערך ברווח.

3. תזרים מזומנים מפעילות מימון

מציג את השינוי במזומנים של החברה כתוצאה מזרימת הון ממקורות חיצוניים, כגון: משקיעים, בעלי מניות, מלווים ואחרים. פעילויות מימון הגורמות לתזרים חיובי הן למשל הנפקות של ניירות ערך או קבלת הלוואה מגורם חיצוני. חלוקת דיווידנד למשל, היא פעילות הגורמת לתזרים מזומנים שלילי מהחברה אל המשקיעים.

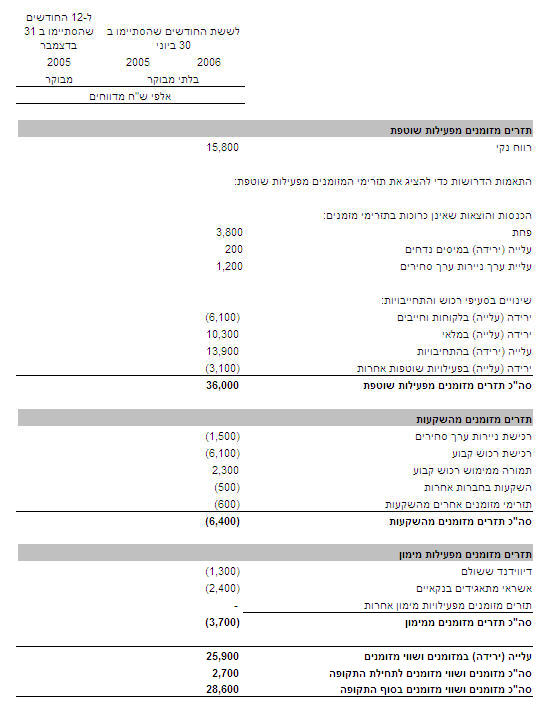

דוח תזרים מזומנים לדוגמא

סכום המופיע בסוגריים מציין תזרים מזומנים שלילי החוצה מהחברה, כלומר קיטון בסך המזומנים של החברה.

שימו לב כי משמעותם של הסעיפים השונים המופיעים בדוח התזרים הוסברה כבר קודם לכן בפירוט בעמודים שדנו במאזן ובדוח רווח והפסד, כך שאין צורך להסבירם שוב. תוכלו לשוב ולראות את משמעותם בכל עת בה תחפצו על ידי חזרה לשיעור המתאים. בכל מקרה, בואו ונעבור על המבנה של דוח התזרים בכלליות על מנת שתוכלו להבינו.

כאמור, המטרה של דוח התזרים היא להציג את תזרימי המזומנים הנכנסים לחברה מול תזרימי המזומנים היוצאים ממנה כך שלבסוף נוכל לראות את השינוי בסך המזומנים של החברה בסיום התקופה בהשוואה לסכום שהיה בתחילתה. הדרך לבצע זאת היא על ידי הוספה או הפחתה של הכנסות והוצאות המופיעות במאזן ובדוח רווח והפסד.

תזרים מזומנים מפעילות שוטפת

הדוח נפתח עם שורת הרווח הנקי של החברה. ראשית, מפחיתים או מוסיפים הכנסות והוצאות שאינן קשורות בתזרימי מזומנים באופן ישיר ולעיתים אף אינן תלויות בחברה עצמה, כגון: פחת, רווח או הפסד מעליית שוויים של ניירות ערך, תשלומי מיסים נדחים ואחרות.

כעת, מחברים (או מחסירים) את כל השינויים במזומנים שנבעו משינויים בנכסים ובהתחייבויות של החברה. למשל, שינוי בלקוחות או בחייבים אחרים בין תחילת התקופה לסיום התקופה חייב להופיע בדוח התזרים. אם חשבונות החייבים הצטמצמו, המשמעות היא שלקוחות החברה החזירו חלק גדול יותר מחובותיהם לחברה. דבר זה שקול למעשה לגידול בהכנסות החברה, מכיוון שבתקופה זו זרמו יותר מזומנים לקופתה. מאותה סיבה, גם שינוי בהתחייבויותיה של החברה יכללו בדוח התזרים.

גם שינויים במלאי יכללו בדוח התזרים, מכיוון שגידול במלאי הוא עדות לכך שהחברה הוציאה יותר מזומנים לצורך רכישת חומרי גלם נוספים. ירידה במלאי, משמעותה היא דווקא תזרים מזומנים אל קופתה של החברה עקב מכירתם ללקוחות החברה.

כל אלה, מסתכמים לסך המזומנים שזרמו אל החברה (או מהחברה החוצה) כתוצאה מהפעילות העסקית השוטפת שלה. זהו אחד הפרמטרים החשובים ביותר בדוחות החברה. חברות טובות הן חברות שיודעות לייצר תזרים מזומנים גדול ככל הניתן אל תוך החברה מהפעילות העסקית שלהן. ניתן לאמוד את תזרים המזומנים למשל על ידי חלוקתו בסך המכירות של החברה. אם הערך שנקבל יהיה גבוה מהערך של החברות האחרות במגזר אליו משתייכת החברה, החברה תחשב לחברה רווחית ביותר.

תזרים מזומנים מהשקעות

החלק הבא בדוח, הוא תזרים המזומנים מהשקעות החברה, הכולל את ההשקעות בניירות ערך, רכישת נכסים חדשים ומכירת נכסים קיימים, השקעות בחברות אחרות, והוצאות השקעה אחרות. בדרך כלל הערכים בחלק זה של הדוח יהיו שליליים, מכיוון שהם ייצגו הוצאות של החברה. עם זאת, לעיתים הוא יכלול גם תזרימי מזומנים חיוביים אל החברה, לדוגמא בשל מכירת נכסים קיימים או מכירת ניירות ערך ברווח.

חשוב לוודא כי תזרים המזומנים מהשקעות החברה לא יהיה התזרים הדומיננטי מבין שאר התזרימים, משום שחברה טובה אמורה לייצר את רוב המזומנים שלה מהפעילות השוטפת ולא ממכירת נכסים כאלו ואחרים. מכירת נכסים כזו יכולה אמנם להזרים סכומי כסף לא קטנים לקופת החברה, אך היא בדרך כלל תהיה חד פעמית ואיננה יכולה להפוך את החברה לרווחית יותר לאורך זמן ארוך.

תזרים מזומנים מפעילות מימון

החלק האחרון בדוח התזרים, כולל את התזרים מפעילויות המימון. אלו הם המזומנים שזרמו ממקורות חיצוניים ואליהם, כגון: מלווים, משקיעים ובעלי מניות של החברה. תשלום דיווידנדים למחזיקי המניות של החברה, פירעון הלוואה, או תשלום ריבית למחזיקי אג”ח, הן פעולות הגורמות לזרימת מזומנים החוצה מהחברה (וירשמו כרגיל בתוך סוגריים). לעומת זאת, תמורה מהנפקת מניות, נטילת הלוואות חדשות וכדומה, הן פעילויות מימון הגורמות לזרימת כסף אל קופת החברה.

חלק זה של דוח התזרים הוא מורכב יותר ועל מנת להבינו לעומק יש לבחון אותו יחד עם המאזן. לדוגמא, נטילת הלוואות, המגדילה את חובותיה של החברה, אינה בהכרח דבר שלילי, אך יש לוודא כי החברה נמצאת במסלול תקין בו היא מצליחה להחזיר ביעילות את חובותיה (ניתן להיעזר בסעיפי החובות מתוך המאזן).

דוגמא נוספת היא תשלום דיווידנד. תשלום דיווידנד הוא דבר חיובי עבור בעלי המניות של החברה בטווח הקצר, אך לעיתים תנהג החברה בתבונה עם תבחר דווקא שלא לחלק את עודפי הרווח כדיווידנד למשקיעים ולחילופין תשקיע סכום כסף זה בשיפור והרחבת פעילותה העסקית. אסטרטגיה זו בדרך כלל תשתלם יותר בטווח הארוך הן לחברה והן למחזיקי המניות שלה.

קשה לתת כללי אצבע פשוטים לבחינת חלק התזרים מפעילויות המימון. יש לבחון חלק זה בזהירות ביחד עם נתוני המאזן.

השורה התחתונה – סך המזומנים

חיבור שלושת סעיפי התזרים ייתנו לנו את השינוי בסך המזומנים של החברה בין סיום התקופה לתחילת התקופה.

באופן כללי, ברור כי עלייה בסך המזומנים בהשוואה לתחילת התקופה תהיה דבר חיובי. עם זאת, חשוב להבין מהיכן הגיעו המזומנים הללו ולאן החברה מתכוונת להזרימם בעתיד. המצב הטוב ביותר הוא תזרים מזומנים גדול מהפעילות השוטפת של החברה. לעומת זאת, תזרים מפעילויות השקעות או מימון, אינו מעיד בהכרח על תפקוד תקין של החברה. תזרים מזומנים עקב מכירת נכסים, או בעקבות לקיחת הלוואות חדשות לדוגמא, אינו בהכרח תזרים חיובי שישפר את מצבה הפיננסי של החברה בעתיד.

בנוסף, חשוב לזכור כי המטרה העיקרית של החברה אינה להגדיל את מצבורי המזומנים בקופתה. חברה טובה, יודעת לנהל את קופת המזומנים שלה בצורה כזו שחלק מהכסף העודף יושקע בהרחבת ופיתוח הפעילות של החברה בעתיד, חלק אחר מהכסף יחולק כדיווידנד למחזיקי המניות שלה, ובנוסף החברה תשאיר בידה סכום מזומנים נוסף למקרה חירום (התקלות בקשיים בעתיד). אלו יהיו החברות המעולות ביותר.

כעת נלמד כיצד לקרוא את הסעיפים השונים מתוך דוח תזרים מזומנים אמיתי של חברה הנסחרת בבורסה בת”א…