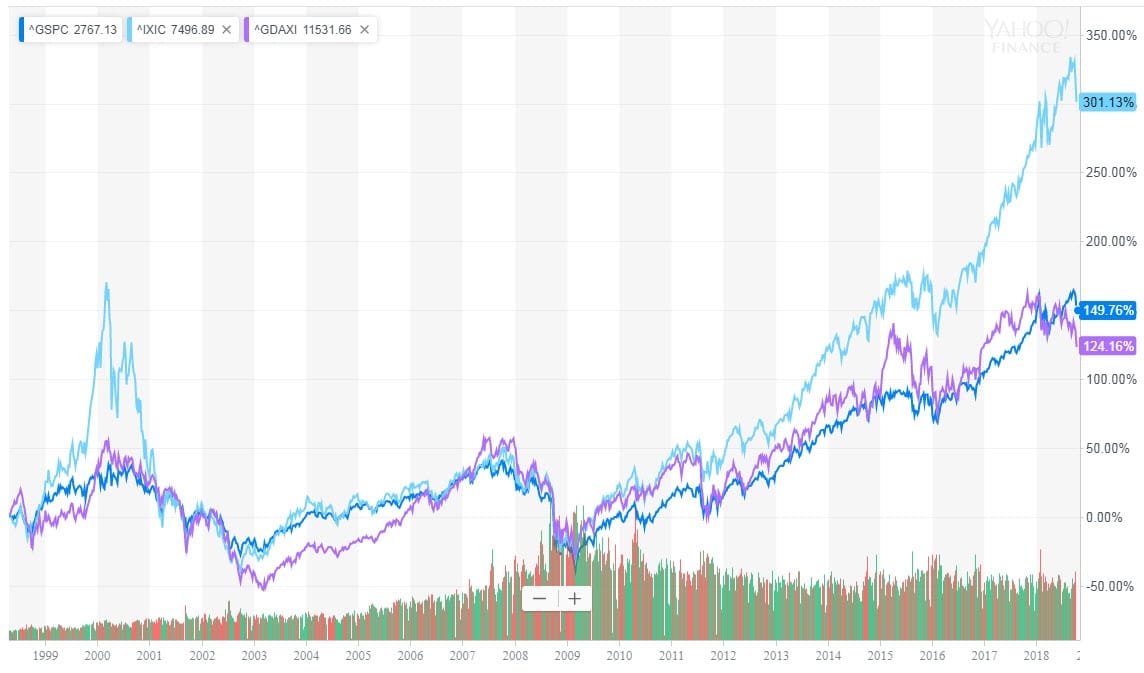

בשבועות האחרונים ראינו בשווקים טלטלה קצת יותר חזקה מזו שראינו בשנים האחרונות (באירופה אגב, הירידות כבר נמשכות מספר חודשים). למען האמת, גם בתחילת 2018 חווינו ירידות, אבל מתונות יותר. עם זאת, בשביל לקבל קצת פרופורציה, לאחר התיקון של הימים האחרונים, ה-S&P500 נמצא בסך הכול כ-5% מתחת לנקודת השיא. מדד הנאסד”ק ירד בחדות גדולה יותר, אבל גם הוא נמצא בסך הכול כ-8% מתחת לשיא שנקבע לפני מספר שבועות. עד עתה לפחות, לא מדובר בירידות כאלו דרמטיות שמצדיקות את הכותרות ההיסטריות בתקשורת.

(מדד ה-S&P500 בכחול, מדד הנאסד”ק בתכלת ומדד הדקס גרמני בסגול)

האם המדדים צפויים להמשיך לרדת בעתיד הנראה לעין?

זה לא סוד שהשוק האמריקני נסחר בתמחור יקר יחסית. כל האינדיקטורים הכלכליים מצביעים על כך, וכבר כתבתי על זה בעבר לא מעט (למשל כאן). הכלכלה האמריקנית בהחלט נראית טוב, אבל זה כשלעצמו לא מצדיק תמחור כזה גבוה של חלק נכבד מהמניות. עד עתה, הסיבה המרכזית לפרמיה התמחורית הזו הייתה הריבית הנמוכה במדינה. אבל הריבית החלה לעלות ואיתה גם תשואות האג”ח האמריקניות, וככל שהתשואה שלהן עולה כך צריך גם לרדת התמחור של שוק המניות.

באופן כללי, המשקיעים מעדיפים להשקיע בשוק המניות על פני שוק האג”ח כאשר תשואת הרווח של המניות (הרווח הנקי למניה לחלק למחיר המניה, כלומר גודל הופכי של מכפיל הרווח) גבוהה מהתשואה לפדיון של אג”ח ארוכות. היסטורית, המרווח בין תשואת הרווח של המניות לבין התשואה לפדיון של אג”ח ממשלת ארה”ב ל-10 שנים היה 2.6%. לאחרונה, אג”ח ל-10 שנים עלו לתשואה לפדיון של 3.14%, כלומר תשואת הרווח ההוגנת של שוק המניות צריכה להיות 5.74% או מכפיל רווח של 17.4.

המכפיל הנוכחי הוא גבוה יותר, 22.6, השקול לתשואת רווח של 4.4%. המשמעות היא שהמשקיעים מוכנים להתפשר ולקנות מניות בתשואה עודפת של 1.3% בלבד מעל אגרות החוב. זאת פרמיה נמוכה במחצית מזו שהם היו מוכנים לשלם בעבר, כלומר המשקיעים מוכנים לקנות את המניות במחירים יקרים יותר.

ככל שהריבית בארה”ב תמשיך לעלות, ה”תיאבון” של המשקיעים למניות יקטן, והמכפילים יחזרו לרמות סבירות יותר (להערכתי מכפיל רווח בסביבות 19-20). תהליך ההתעשתות הזה של המשקיעים הוא שגורם לתיקונים זמניים בשוק, כפי שראינו בשבועות האחרונים.

לאור התמחור היקר יחסית, לא אתפלא אם המדדים ירדו עוד 10%-15% כדי לתקן את העיוות התמחורי בו נסחרות רוב המניות כרגע. עם זאת, לאף אחד אין כדור בדולח שיכול לחזות לאן ילך השוק בעתיד הקרוב ולכן אין טעם לנסות לתזמן את הכניסה או היציאה ממנו. הדרך הנכונה היא זו: מצאת מניה הנסחרת בתמחור חסר? (ויש לי כאלו בתיק…) התעלם ממצב השוק, קנה אותה והמתן בסבלנות עד שהיא תתקן כלפי מעלה ותשוב למחיר ההוגן. אם לא מצאת מספיק מניות אטרקטיביות כאלו, החזק את יתרת כספך במזומן. היום אין יותר מידי מניות זולות, ולכן חלק נכבד מכספי נמצא במזומן, מחכה בסבלנות שהשוק “יתקרר” ויצוצו הזדמנויות השקעה. זו אסטרטגיית השקעת ערך חכמה שמאפשרת לנצח את השוק לאורך זמן. עד היום זה עבד לי יפה, ואני משוכנע שזה ימשיך לעבוד נהדר גם בעתיד.