האם עליית תשואות האג”ח בארה”ב מסמנת את בוא המפולת בשוק המניות?

בשבוע האחרון התגברו החששות מירידות בשוק המניות בגלל עליית התשואות בשוק האג”ח. מה? נשמע לכם כמו סינית, אז בואו נבין בשפה פשוטה מה זה אומר, איך זה משפיע (או ישפיע בהמשך הדרך) על תיק ההשקעות שלנו ומה אנחנו צריכים לעשות עכשיו.

מה זה ריבית, אינפלציה ואג”ח, ואיך בדיוק הפד קשור לזה?

הריבית במשק היא מספר (באחוזים) שקובע את גובה הריבית שהבנקים נותנים הלוואות לעסקים ולנו, האנשים הפרטיים (בישראל מקובל לקבוע את הריבית המשתנה להלוואות על בסיס ריבית הפריים, שהיא הריבית במשק פלוס 1.5%). אחת לחודש קובע הבנק המרכזי בכל מדינה את גובה הריבית בהתאם לתנאים הכלכליים – אם יש האטה כלכלית אז הבנק המרכזי מוריד את הריבית כדי לעודד אותנו לקחת הלוואות וכך לצרוך יותר ולהשקיע יותר בעסק שלנו, וכשהכלכלה חוזרת לצמיחה, הוא יכול להעלות את הריבית בחזרה כדי לדאוג שהביקושים במשק לא יגדלו יותר מידי וייצרו אינפלציה.

אינפלציה (Inflation) היא שם מפוצץ שבסך הכול אומר לנו בכמה התייקר (או הוזל) המחיר של סל שמורכב ממגוון דברים בסיסיים בחיינו כמו מחיר החלב, הדלק, הנסיעה באוטובוס וגם מחירי הדירות (בישראל זה דווקא מחירי השכירות אם רוצים לדייק). אחת לחודש מעדכנת הלשכה המרכזית לסטטיסטיקה (למ”ס) את המחיר המשוקלל של סל המוצרים הזה (שהוא קצת שונה בכל מדינה) וכך יודעים אם הייתה עליית מחירים (אינפלציה) או ירידת מחירים (דפלציה).

הממשלות בעולם רוצות לראות צמיחה כלכלית עקבית מתונה – לא חזקה מידי ולא חלשה מידי, ובהתאם הן שואפות שעליית האינפלציה תנוע בטווח שבין 1% ל-3% (האם זו שאיפה שמתאימה לעידן המודרני? שאלה טובה, אבל זה כבר נושא לכתבה אחרת…).

למה הריביות בעולם ירדו לאפס?

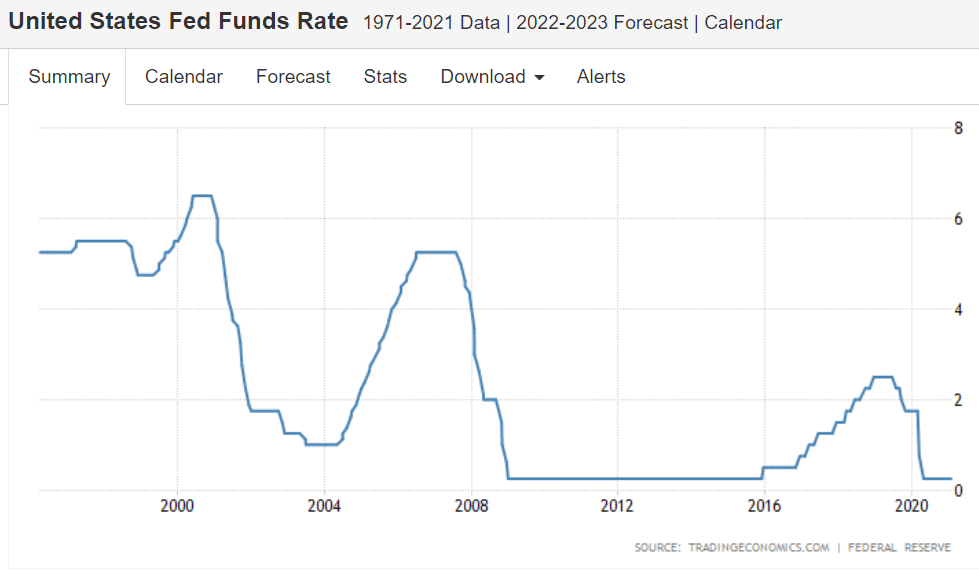

במשבר הסאב-פריים ב-2008 היה מיתון כלל עולמי, ולכן רוב הבנקים המרכזיים בעולם הורידו את הריבית לאפס (בחלק מהמדינות באירופה היא אפילו ירדה מתחת לאפס) והדפיסו (בצורה דיגיטלית כמובן) טריליוני דולרים כדי לתמוך בהתאוששות הכלכלית. באירופה זה לא ממש הצליח ולכן הריבית נשארה על 0% ואפילו ירדה לטריטוריה שלילית בחלק מהמדינות, אבל בארה”ב זה דווקא הצליח, ולכן הפדרזל ריזרב, הפד (כך נקרא הבנק המרכזי בארה”ב), העלה את הריבית בהדרגה החל מ-2017.

מה קרה עם פרוץ הקורונה ואיך זה השפיע על המניות?

כשהקורונה הגיעה לארה”ב והפד הבין שזה הולך להכאיב לעסקים המקומיים, הוא מייד הוריד את הריבית בחזרה ל-0% (או יותר מדויק לטווח שבין 0%-0.25%, ככה זה בארה”ב), ובנוסף הוא הדפיס (שוב פעם בצורה דיגיטלית) עוד 3 טריליון דולר. שתי זריקות האדרנלין האלו (ריבית אפס + הזרמת המון כסף לכלכלה) שימחה מאוד את המשקיעים והם הטיסו את שוק המניות האמריקני למעלה מאז התחתית בסוף מרץ 2020.

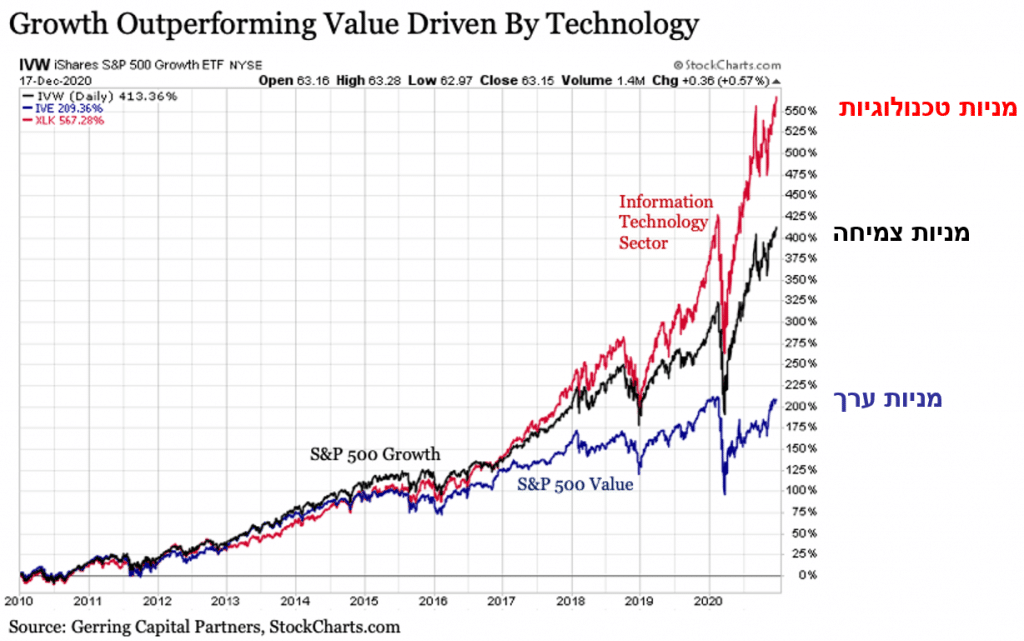

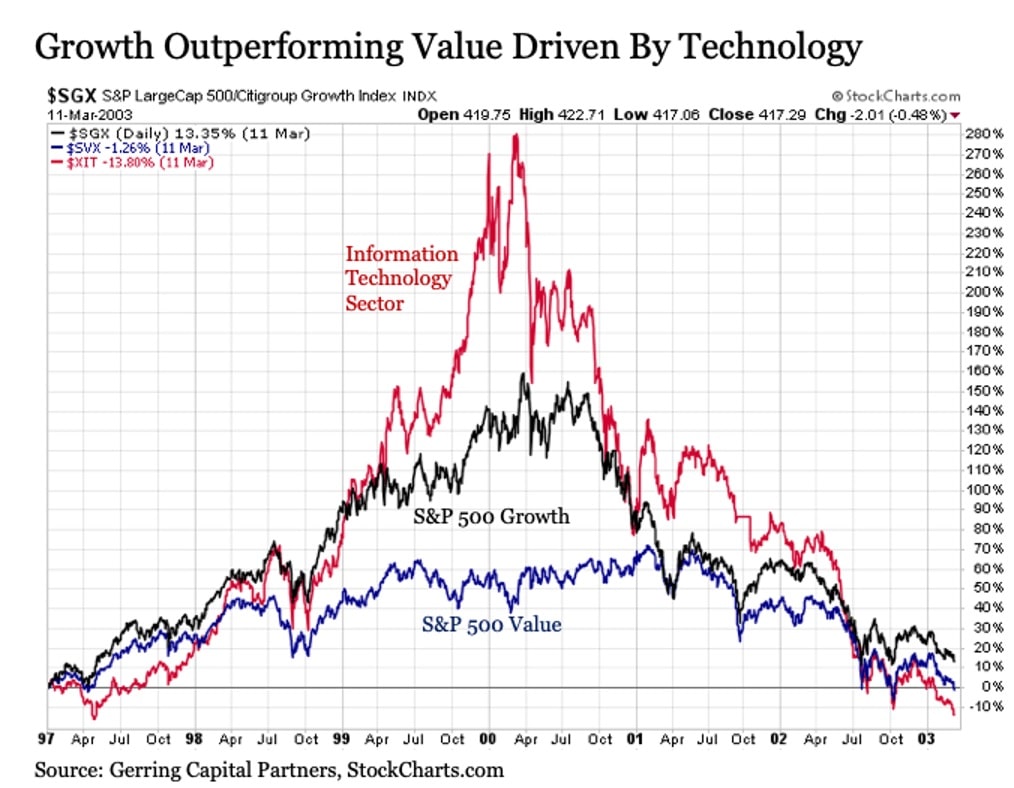

אבל לא כל המניות השתתפו בחגיגה. המניות של חברות העידן החדש כמו טכנולוגיה, אינטרנט, מחשוב ענן, SaaS (תוכנה כשירות) ואנרגיה מתחדשת, טסו לחלל, חלקן לתמחורים מופרזים שלא היו מביישים את בועת הדוט-קום, ומנגד, מניות של סקטורים פחות “סקסיים”, כמו תיירות, תעופה, בנקים, תשתיות ונדל”ן, שחלקן באמת נפגעו מהשבתת הכלכלה בעקבות הקורונה, דרכו במקום (טוב, לא כולן באמת דרכו במקום, היו גם כאלו שעלו יפה, אבל פחות מהמניות הטכנולוגיות).

אז מה השתנה בשבוע האחרון?

את האמת, לא קרה שום דבר חדש או מפתיע. פשוט התרחש תהליך טבעי של התאמת מחירי האג”ח (והתשואות שלהן) להתאוששות הכלכלית בעולם.

מבלי להיכנס לכל הפרטים או לחישובים מסובכים, מחירי האג”ח משתנים בהתאם לשינויים בריבית במשק. תחשבו על זה, אג”ח ממשלתית אמריקנית זו הלוואה שנתתם לממשלת ארה”ב בתמורה לתשלום ריבית. הריבית הזו היא קבועה לאורך כל חיי האג”ח. כשהפד מעלה את הריבית בארה”ב, סדרת האג”ח החדשה שהוא ינפיק תשלם למשקיעים ריבית גבוהה יותר, בדיוק כמו שבפק”ם בבנק אתם מקבלים ריבית גבוהה יותר כשהריבית במשק עולה.

במקרה כזה, ברור שהמשקיעים יעדיפו למכור את האג”ח הישנות (שמשלמות ריבית נמוכה יותר) ויקנו את האג”ח החדשות (שמשלמות ריבית גבוהה יותר). התוצאה תהיה שמחיר האג”ח הישנות ירד למטה, וכשהמחיר של אג”ח יורד התשואה לפדיון שלה עולה (התשואה לפדיון היא התשואה השנתית שתרוויחו אם תחזיקו את האג”ח עד ליום הפדיון שלה. ראו בתחתית הכתבה הסבר לעניין הזה למי שמעוניין).

אז למה תשואות האג”ח עולות דווקא עכשיו?

כבר הבנו שהפד יעלה את הריבית במשק אם האינפלציה תעלה. בגלל כמות הכסף האדירה שהפד הדפיס והעובדה שהחיסונים לקורונה עובדים טוב, הכלכלה העולמית התחילה להתאושש, זה הגדיל את הביקושים בעולם להרבה מוצרים ודחף את מחירי הסחורות למעלה. דוגמה טובה לכך הוא מחיר הנפט, שתיקן לאחרונה למעל 60 דולר לחבית. כשהסחורות מתייקרות, מתייקרים גם המוצרים הסופיים כמו נעליים, טיסות, בילויים, מחשבים ועוד ועוד, וככל שהחיים שלנו יחזרו לשגרה, נוציא יותר כסף על המוצרים ההולכים ומתייקרים האלו, וזה עלול לדחוף את האינפלציה למעלה.

גם הפד רואה את זה והוא לא יחכה שתהיה אינפלציה גבוהה מידי בפועל – הוא ינסה להקדים תרופה למכה על ידי העלאת הריבית בעוד מועד. אבל אם הוא יעלה את הריבית אז גם תשואות האג”ח החדשות יהיו גבוהות יותר בהתאם, זוכרים? מזה בדיוק חוששים המשקיעים, ולכן גם הם מקדימים תרופה למכה, מוכרים יותר אג”ח קיימות וזה גורם להתגברות בעליית התשואות שלהן בשבוע האחרון.

חשוב להבין, שעלייה מתונה של האינפלציה היא דבר בריא אצל כלכלה שצומחת בשיעור תקין, אבל חלק מהמשקיעים חוששים שהאינפלציה תעלה יותר מידי, ובהתאם הפד יאלץ להעלות את הריבית בצורה חדה. האם זה באמת יקרה בעתיד הקרוב? כנראה שלא וגם המשקיעים לא חושבים כך (בינתיים לפחות). רק בשביל לקבל פרופורציה, ביולי 2020 ירדו תשואות אג”ח אמריקניות ל-10 שנים ל-0.5% ולאחרונה הם תיקנו לרמה של 1.46%. זו עלייה דרמטית מהשפל, אבל זו עדיין תשואה נמוכה למדי (התשואות היו סביב 3% ב-2018), ולכן זה בסך הכול תיקון מתבקש של התשואות משפל היסטורי נמוך מידי.

אז איך זה ישפיע על התיק שלנו?

גובה הריבית בארה”ב משפיע על המניות בשני אופנים: עלות המימון של החברות ותמחור המניות שלהן. כשהריבית נמוכה, החברות יכולות לקחת הלוואות בריבית נמוכה יותר מהבנקים ומהמשקיעים, ורוב החברות אכן התמנפו בצורה משמעותית בעשור האחרון. אם הריבית בארה”ב תעלה, היא תייקר את הריבית על ההלואוות הקיימות (שהן בריבית משתנה), וזה ייקר גם את ההלוואות העתידיות שיצטרכו לקחת החברות.

שנית, כשהריבית נמוכה ותשואות האג”ח נמוכות בהתאם, זה מצדיק תמחור גבוה יותר לשווי החברות, וגם אין חלופות השקעה סולידיות אז המשקיעים מעדיפים את שוק המניות. אבל ככל שהריבית תעלה, זה יצדיק תמחור נמוך יותר של המניות ויגדיל את האטרקטיביות של שוק האג”ח.

בשנה האחרונה חלק נכבד מהחברות הטכנולוגיות טסו לשמיים לתמחורים מופרזים, שנתמכו על ידי הריבית האפסית והמרדף של המשקיעים אחרי “חלומות”. זה הגיע למצב אבסורדי שחברות שאפילו אין להן הכנסות ולא יהיו להן הכנסות בשנים הקרובות, זינקו לשוויים של עשרות מיליארדי דולרים. קחו לדוגמה של את יצרנית המשאיות החשמליות ניקולה, שאפילו אין לה מוצר עדיין, והשווי שלה זינק ל-25 מיליארד דולר, גבוה יותר מרוב חברות הרכב המסורתיות והרווחיות, שמוכרות מיליוני רכבים בשנה.

כעת, כשהתגבר החשש מעליית ריבית, המשקיעים סוף-סוף הבינו שההתלהבות הייתה מוגזמת והם התחילו לנטוש את חברות החלום ולעבור למניות של חברות איכותיות מהמגזרים הטובים והישנים כמו בנקים, תעופה, תשתיות ועוד, שהמניות שלהן חזרו לעלות בעוצמה גדולה יותר בתקופה האחרונה.

כמו שכבר הערכתי, אני לא חושב שאנחנו הולכים לראות זינוק באינפלציה או בריבית בארה”ב, ולכן סביר להניח שהראלי במניות הטכנולוגיות ובמניות החלום לא הסתיים. כנראה שלבועה הזו יש עוד מקום להתנפח כי יש המון כסף מחוץ לשוק המניות. אבל, כפי שקורה תמיד, כשקונים מניה ביוקר משלמים על זה את המחיר בהמשך הדרך. לכן, במיוחד בתקופה הנוכחית אני ממליץ לכם לא לרדוף אחרי חלומות. לא להתרכז רק בצמיחה, אלא גם בשאלה האם החברה יודעת להרוויח כסף בפועל והאם המניות שלה נסחרות בתמחור אטרקטיבי (מתחת לשווי הכלכלי שלה), והתיק שלי מצויד במגוון מניות מנצחות כאלו. זאת הדרך להצליח בשוק המניות לאורך זמן.

* * *

נספח למתעניינים בלבד: מה הקשר בין מחיר אג”ח לתשואה לפדיון?

נניח שיש לנו אג”ח לשנה המשלמת ריבית של 3%, כלומר בסוף השנה תקבלו את כספכם בחזרה בתוספת ריבית של 3 אגורות.

אם האג”ח נסחרת במחיר של 100 אגורות, אז התשואה שלה לפדיון תהיה 3% (קניתם את האג”ח ב-100 אגורות והוא יפדה ב-103 אגורות, כלומר רווח של 3 אגורות או 3%). אם מחיר האג”ח ירד ל-90 אגורות, אז התשואה לפדיון תעלה ל-14.4% (קניתם את האג”ח ב-90 אגורות והוא יפדה ב-103 אגורות, כלומר רווח של 13 אגורות מהשקעה של 90 אגורות או תשואה של 14.4%), ואם מחיר האג”ח יעלה ל-102 אגורות אז התשואה לפדיון תקטן ל-0.98% (קניתם את האג”ח ב-102 אגורות והוא יפדה ב-103 אגורות, כלומר רווח של אגורה אחת מהשקעה של 102 אגורות או תשואה של 0.98%).

כלומר, יש קשר הפוך בין מחיר האג”ח לתשואה שהיא תניב: כשמחיר האג”ח עולה – התשואה לפדיון יורדת, וכשמחיר האג”ח יורד – התשואה לפדיון עולה.