חוסר ודאות הוא אחד מהדברים שמשקיעי ערך הכי אוהבים. במקרה כזה, משקיעים רבים נסחפים אחר הפחדים שלהם, מוכרים ומורידים את מחיר המניה לנקודה נמוכה מידי. ההתרחשות במניות התקשורת הישראליות היא דוגמא טובה לזה – בזק למשל, שהחשיפה שלה לתחום הסלולאר פחותה בהרבה מזו של פרטנר וסלקום, חטפה כהוגן, ולפי מה שאומרים רבים מהאנליסטים, ירדה יותר מידי. אני לא בטוח שזה נכון, אבל לא באתי לדבר על בזק אלא על חברות ביטוחי הבריאות האמריקניות.

ב- 2008 הצהיר הנשיא אובמה על רפורמה מהפכנית בביטוחי הבריאות בארה”ב במטרה להוזיל את פרמיות הביטוח ולאפשר, או למעשה לחייב, את כל אזרחי המדינה לעשות ביטוח בריאות. באותה תקופה עדיין לא פורסמו במלואם פרטי התוכנית, אבל החששות של המשקיעים מפגיעה משמעותית בהכנסות וברווחיות של חברות הביטוח עשתה את שלה, והמניות במגזר צללו לשפל היסטורי.

עד כמה שזה מפתיע, ענקיות הביטוח האמריקניות דווקא צידדו במהלך, לפחות למראית עין. מצד אחד, הם הביעו התנגדות והפעילו את כל עוצמתן על מנת למנוע מהממשל ליישם את החלק בתוכנית שדיבר על האפשרות של ביטוחי בריאות סמי-ציבוריים, אולם הם תמכו ברעיון לחייב את כל האזרחים לעשות ביטוח, כפי שרצה אובמה. מהלך שכזה, יחייב אמנם הוזלה של פוליסות הביטוח ושיפור התנאים שלהן, אך יחייב את עשרות מיליוני האמריקנים שאין ברשותם ביטוח בריאות, לעשות אחד כזה. עוד מבוטחים, שווים עוד דולרים לתזרים של חברות הביטוח.

היום, ארבע שנים מאוחר יותר, נראה כי העננה סביב המגזר עדיין לא חלפה למרות שאנחנו כבר יודעים שמרבית הרפורמה התמסמסה. למעשה, למרות שמרבית מניות המגזר הכפילו ואפילו שילשו את שוויין, הן עדיין נסחרות במכפילים דומים לאלו של 2008, ערב ההכרזה על הרפורמה. איך זה ייתכן? ובכן, החברות המשיכו לצמוח בצורה חזקה שפיצתה על עליית מחיר המניה. במילים אחרות, מניות חלק נכבד מהחברות במגזר צריכות להיסחר היום בנקודה הרבה יותר גבוהה.

חברות ביטוחי הבריאות ושומרות על פעילות קבועה וצומחות בקצב סדיר, ולכן די קל להעריך את השווי ההוגן שלהן. קחו למשל את חברת ביטוחי הבריאות הגדולה ביותר בארה”ב – UnitedHealth Group (UNH). המדובר בחברה עם שווי שוק של 57 מיליארד דולר, שמייצרת הכנסות שנתיות של מעל 100 מיליארד דולר עם רווחיות תפעולית של בין 8% ל- 10% (בדומה לממוצע של החברות האחרות במגזר). בחמש השנים האחרונות החברה צמחה בשיעור שנתי ממוצע של 7-8%, שחלקו הגיע מרכישות חכמות שהיא ביצעה. החברה משלמת את שיעור מס החברות המלא בארה”ב (35%) וההוצאות ההוניות והפחת שלה זניחים. חברו את כל המספרים האלו, ותקבלו תזרים מזומנים חופשי גבוה מ- 6 מיליארד דולר. כלומר, המניה נסחרת במכפיל תזרים מזומנים חופשי של 9 בערך.

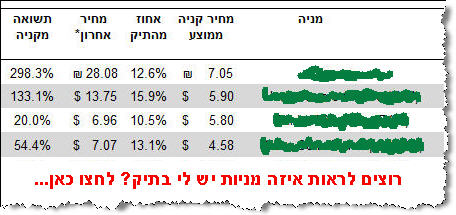

אם תעשו את חשבון הערכת השווי המלא באמצעות היוון תזרימי המזומנים של החברה (מקדם ההיוון של החברה הוא 10%), תקבלו שהמחיר ההוגן שלה הוא 84 דולר, 52% מעל המחיר הנוכחי. אם נהיה שמרנים יותר, ונניח קצב צמיחה נמוך של 5% ורווחיות תפעולית של 6.5% (הנמוכה ביותר של החברה בעשר השנים האחרונות), נקבל שהמניה שווה 69 דולר, עדיין גבוה ב- 25% מהמחיר הנוכחי. אם תחזרו על התהליך הזה עבור חברות ביטוחי הבריאות הגדולות האחרות כמו (WellPoint (WLP או (Aetna (AET תקבלו תמונה דומה.

מובן שאי-הוודאות באשר לתוכנית של אובמה עדיין קיימת, ואם היא תצא אל הפועל היא יכולה לפגוע בצורה כזו או אחרת ברווחיות של החברות במגזר בעתיד. עם זאת, גם אם זה יקרה, החברות כבר מכינות גיבוי באמצעות רכישות משמעותיות שביצעו בשנים האחרונות, שמכניסות אותן גם לתחום הביטוחים הממלכתיים (Medicare), שם צפוי גידול עצום של מבוטחים בעקבות ההגעה לגיל הפרישה של דור הבייבי-בומרס (אלו שנולדו לאחר מלחמת העולם השנייה, בין השנים 1946 ל- 1964). בדרך כלל אי-וודאויות לא נמשכות כל כך הרבה זמן, אבל במקרה הזה נראה שחלק מהמניות במגזר עדיין נסחרות במחירים אטרקטיביים.

* * *

לדאבוני, תקנות הייעוץ הכללי החדשות של הרשות לניירות ערך אוסרות עלי להתייחס לתגובות שלכם בעמוד זה, ולכן אם יש לכם שאלות אתם מוזמנים לכתוב לי לאימייל yinon@bursa4u.com . הדברים מובאים לצורך מידע כללי בלבד ואין לראות בהם משום המלצה ו/או ייעוץ לגבי כדאיות ההשקעה בניירות ערך ו/או מכשירים פיננסיים אחרים. הדברים אינם מהווים תחליף לייעוץ ספציפי המתחשב בנתונים ובצרכים המיוחדים של כל אדם, וכל העושה בהם שימוש עושה זאת על דעתו ועל אחריותו בלבד. לכותב אין רישיון ייעוץ השקעות והוא לא מחזיק אף אחד מהניירות שהוזכרו.