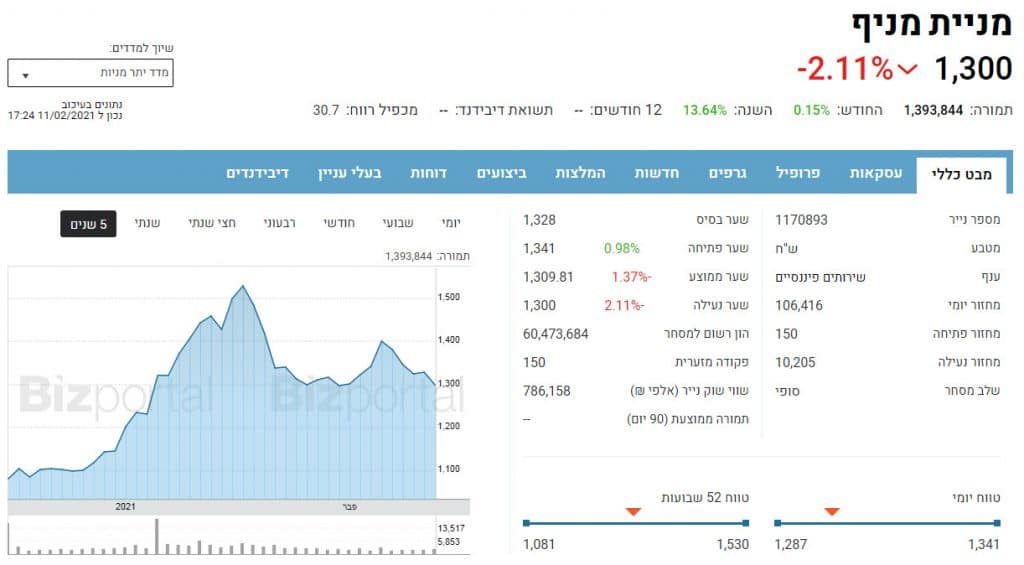

מניף פיננסים הונפקה לאחרונה והמשקיעים עדיין מפספסים את הפוטנציאל האדיר שיש למניה שלה.

בתקופה בה המשקיעים מטיסים למעלה דווקא את החברות הלא נכונות – הפופולריות-טכנולוגיות, שאולי צומחות אבל לא נראה שירוויחו כסף אמיתי בעתיד הנראה לעין, מניות של חברות איכותיות כמו מניף שירותים פיננסים יכולות להיסחר בתמחור חסר מפתיע. תוסיפו לזה את העובדה שהמניה הונפקה רק לפני כמה חודשים, ותבינו מדוע נוצרה כאן הזדמנות מעניינת להשקעה במניות.

מניף פיננסים, שמחצית ממניותיה מוחזקות על ידי חברת ההשקעות מבטח שמיר, עוסקת בהשלמת הון לפרוייקטי נדל”ן, היא מציגה צמיחה מרשימה יחד עם הקפדה על ניהול סיכונים יעיל, ולהערכתי השקעה במניה צפויה לפחות להכפיל את עצמה בשנתיים-שלוש הקרובות, ובגלל זה קניתי אותה לתיק שלי לאחר ההנפקה. מאז המחיר עלה קצת, אבל היא סופר-מעניינת גם היום, אז שווה שתכירו אותה.

מי זו מניף שירותים פיננסים?

מניף שירותים פיננסים (קישור לעמוד המניה באתר הבורסה) עוסקת במימון השלמת הון עצמי ליזמים וקבלנים בענף הבניה בישראל מאז שנת 1999. החברה מנוהלת על ידי מאור דואק – מנכ”ל החברה, שיש לו ניסיון עשיר בתחום הנדל”ן והוא מנהל את החברה מאז 2009, נילי ברדה החשבת, ויחד איתם פועל גיא שמיר, יו”ר הדירקטוריון, המכהן גם כסמנכ”ל פיתוח עסקי בחברת ההשקעות מבטח שמיר. פרט אליהם מועסקת בחברה גם מנהלת משרד, כלומר מדובר בחברה “רזה” מאוד עם בסך הכול 3 עובדים.

רוב מניות החברה מוחזקות על ידי בעלי העניין, שלרובם הסתכלות ארוכת טווח – מבטח שמיר (49%), דיסקונט (17.4%), כלל ביטוח (7.2%), מאור דואק המנכ”ל (3.5%) ומור בית השקעות (4.9%).

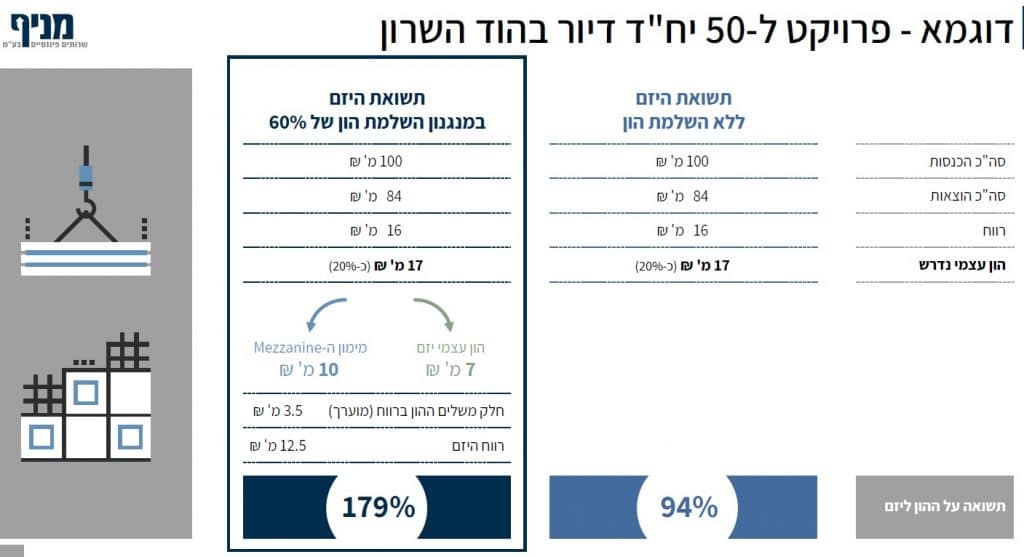

הדרך הכי טובה להבין את פעילות החברה ואת מה שצפוי לה בעתיד היא באמצעות מבט על פרויקט לדוגמה מתוך מצגת החברה. בפרויקט זה נדרש היזם להביא 17 מיליון שקלים שהם כ-20% מעלות הפרויקט (84 מיליון שקלים). היזם פונה למניף ולאחר שהוא עובר תהליך חיתום ובדיקת נאותות מקיפים ומעמיד לחברה בטחונות מספקים (שעבוד מדרגה ראשונה או שניה על הפרויקט ולרוב גם ערבות אישית) הוא מקבל הלוואת מימון של 10 מיליון שקלים. כך, היזם נדרש להשקיע בפרויקט סכום נמוך יותר (7 מיליון שקלים), מה שמקטין את הסיכון בפרוייקט ומגדיל את התשואה שלו – 179% לעומת 94% לפני קבלת המימון.

כמה מרוויחה מניף מהעסקה? ובכן, מניף פונה אל הבנק, מקבלת הלוואה בריבית ממוצעת של 2.5%-3% ונותנת את המימון ליזם בריבית ממוצעת של כ-13.6% (מבוסס על ממוצע הכנסות הריבית מהפרויקטים של החברה בארבע השנים האחרונות). בקיצור, הבנק מרוצה כי הוא נותן הלוואה בריבית טובה מבחינתו לגוף יציב שתמיד משלם בזמן, היזם מקטין את הסיכון ומגדיל את התשואה בפרויקט, ומניף, שהיא המתווך בין הבנק ליזם, גוזרת קופון שמן מאוד. מצב של win-win עבור כל הצדדים בעסקה.

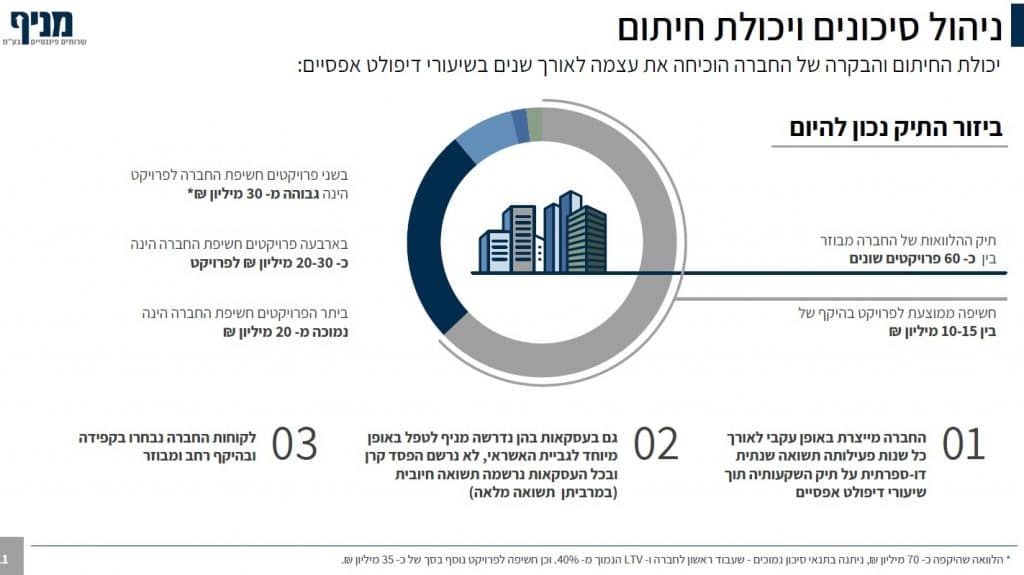

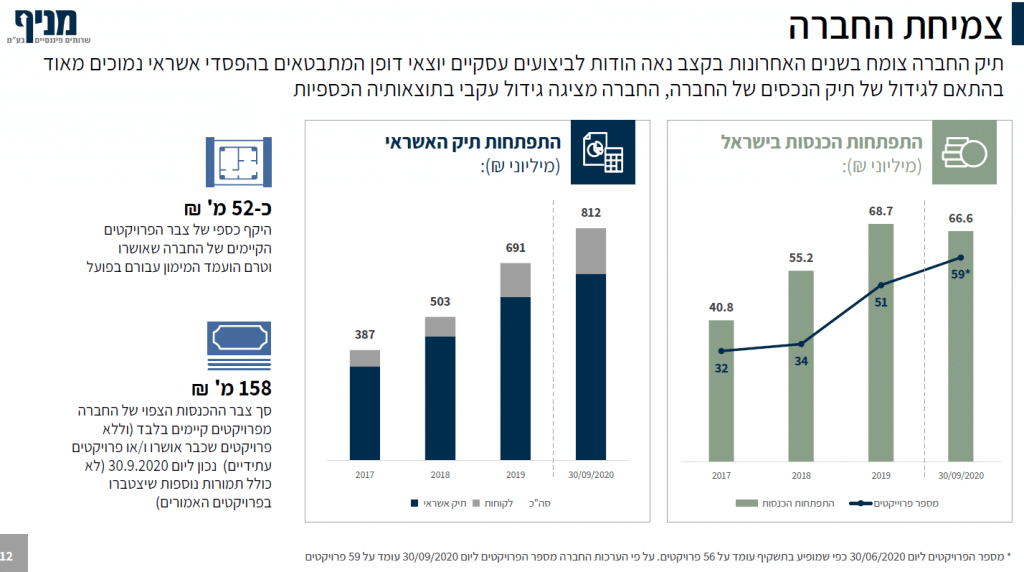

מניף לא סתם פועלת עם 3 עובדים בלבד. היא יכולה לעשות את זה כי אין לה אינסוף פרוייקטים. כיום יש לחברה תיק הלוואות של כ-812 מיליון שקלים המפוזר בין כ-60 פרוייקטי נדל”ן בלבד. ב-6 פרוייקטים החשיפה גבוהה מ-20 מיליון שקלים ובשאר הפרוייקטים היא נמוכה מכך, כאשר החשיפה הממוצעת לפרוייקט היא בהיקף של 10-15 מיליון שקלים.

מה הקאץ פה, למה שהבנק לא ייתן את ההלוואה ישירות ליזם ויגזור את הקופון בעצמו?

בנקים הם גופים “שמנים” ואיטיים, שלא ערוכים לבצע תהליך חיתום להרבה הלוואות קטנות יחסית. הם מעדיפים להסתפק בריבית נמוכה אבל לתת הלוואה אחת גדולה לגוף בודד, מוכר, יציב שקל לבדוק אותו ולפקח עליו לאורך הדרך. זה נכון גם בפעילת ניכיון צ’קים, שם הבנק מעדיף לתת הלוואה לחברות אשראי חוץ בנקאי כמו שוהם ביזנס ולא למיליון עסקים קטנים, וזה נכון גם בתחום השלמת מימון לפרויקטים בתחום הנדל”ן והתשתיות.

ומה מונע מאיתנו להיכנס לתחום ולהקים חברה שתיתן השלמת מימון ליזמים? ברור שכל אחד יכול להיכנס לתחום הזה, אבל ייקח לו שנים לבנות אמון עם הבנקים ולקבל מימון בהיקף משמעותי ובריבית אטרקטיבית. זה לא אומר שלא תהיה תחרות למניף – ברור שיש והיא כנראה אפילו תגדל בעתיד, אבל הדרישות המחמירות של הבנקים מגבילות מאוד את מספר השחקנים שיכולים להיכנס למגרש הזה. בכל מקרה, אוכלוסיית ישראל צפויה להמשיך לצמוח בצורה חזקה בעשור הקרוב, ולכן יש מספיק פרויקטים לכל השחקנים בתחום כדי לצמוח.

האם מניף יודעת לנהל נכון את הסיכונים?

מבחינתי, הפרמטר הכי חשוב כשאני מנתח חברות שנותנות אשראי הוא ניהול הסיכונים של החברה, שאפשר למדוד אותו לפי שיעור אי הפירעון של קרן ההלוואות שנותנת החברה ליזמים. לאורך כל שנות פעילותה עמד שיעור החובות האבודים של מניף על 0.6% בלבד מסך ההלוואות. ב-12 החודשים האחרונים שיעור החובות האבודים ירד אפילו ל-0.05% מסך ההלוואות. זה שיעור נמוך מאוד. אצל הבנקים, שיעור החובות המסופקים בשנה האחרונה עמד על כ-1% ואצל חברות האשראי החוץ בנקאי הוא כ-1.5% בממוצע. זה אומר שניהול הסיכונים של מניף והבטוחות שהיא מקבלת מהלקוחות שלה מנוהלים בצורה מצויינת.

מניף יכולה לעשות את זה בגלל שהיא מבצעת תהליך חיתום מקיף ודורשת בטחונות קשיחים. בגלל שאין הרבה עסקאות חדשות בחודש (תזכרו, לחברה בסך הכל 60 הלוואות), כל עסקה חדשה עוברת גם את אישורו של יו”ר הדירקטוריון, גיא שמיר, שהוא גם סמנכ”ל הפיתוח העסקי במבטח שמיר, שמחזיקה כמחצית ממניות מניף. אני מכיר את גיא באופן אישי ומדובר באיש מקצוע מהמעלה הראשונה, שמתייחס ברצינות רבה לעבודה שלו, וכאמור למבטח שמיר יש עדיין החזקה משמעותית במניף, כך שאני משוכנע שהוא ימשיך לתת דגש בעיקר על ניהול הסיכונים, גם על חשבון שיעור הצמיחה של החברה.

למה המניה נסחרת כל כך בזול?

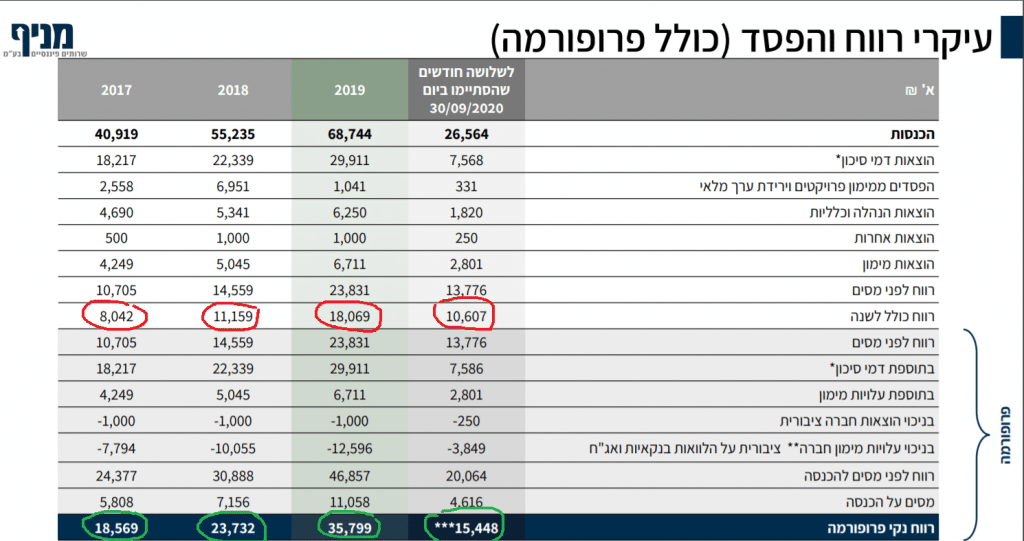

מי שיסתכל בתשקיף של החברה יראה שאת 2019 למשל היא התחילה עם תיק אשראי של 5.3 מיליון שקלים, שממנו היא הפיקה הכנסות ריבית של 68.7 מיליון שקלים ורווח נקי של כ-18 מיליון שקלים בלבד. מה שהוא מפספס זו העובדה שלפני ההנפקה אופן הפעילות של החברה היה שונה: מבטח שמיר, הבעלים של מניף, היא זו שלקחה את ההלוואה מהבנק בריבית נמוכה והעמידה אותה למניף תמורת “דמי סיכון” בריבית של כ-8.5%. כלומר, מרווח האשראי של מניף (הפער בין הריבית על ההלוואה שלה לבין הריבית על ההלוואה שהיא נתנה ליזמים) הייתה סביב 3.5%.

היום, לאחר שהנופקו מניות החברה, השתנה המודל העסקי שלה והיא מקבלת את ההלוואה ישירות מהבנק, כך שמרווח האשראי שלה הוא כ-10.5% בשנה. כפי שאפשר לראות בדוח הפרפורמה של החברה, במצב החדש הרווח הנקי של מניף היה קופץ כמעט פי שניים מ-18 מיליון שקלים ל-35.8 מיליון שקלים. אני מעריך שלאחר שהחברה תפרסם את הדוח הכספי השנתי שלה בעוד כחודש וחצי, האנליסטים ומנהלי ההשקעות יבינו את הסיטואציה החדשה ויתמחרו את המניה בהתאם.

כמה שווה המניה?

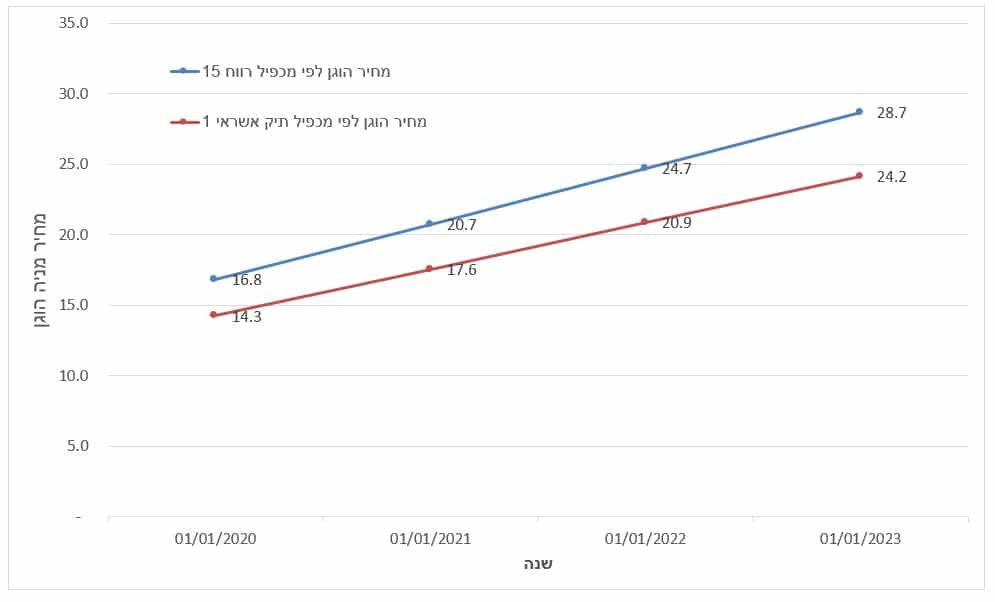

נכון לסוף הרבעון השלישי של 2020, למניף היה תיק אשראי בהיקף של כ-812 מיליון שקלים ממנו היא ייצרה הכנסות ריבית של 66.6 מיליון שקלים, ותחת הנחת צמיחה שמרנית שאפרט מייד, היא צפויה לסיים את 2020 עם תיק אשראי של כ-862 מיליון שקלים. מי שיתמחר את מניף במכפיל 1 על תיק האשראי שלה, כפי שעושים בטעות חלק מהמשקיעים לחברות האשראי החוץ בנקאי, יגיד שהיא צריכה להיות שווה 860 מיליון שקלים או 14.3 שקלים למניה, גבוה רק ב-10% מהמחיר הנוכחי בו היא נסחרת. הבעיה של אופן הערכת השווי הזו, זה שהיא לא לוקחת בחשבון את הצמיחה של החברה בשנים הקרובות ובשביל זה צריך להסתכל על הרווחים של מניף.

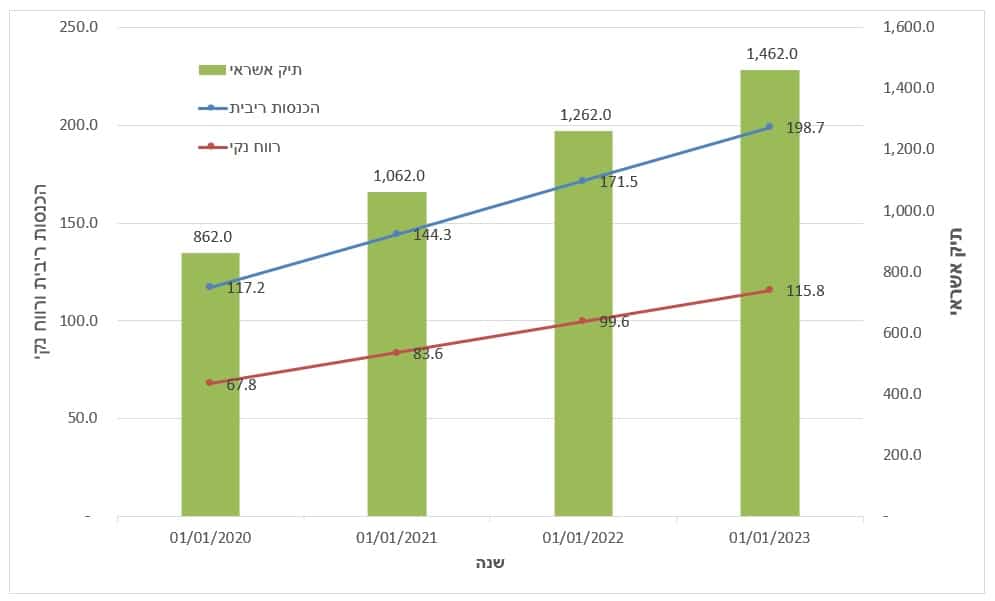

הנחת המוצא שלי היא שמניף תצליח להביא 4 עסקאות מימון חדשות מידי רבעון (עסקה ממוצעת היא כ-12.5 מיליון שקלים ולכן מדובר בתוספת של 50 מיליון שקלים לתיק האשראי מידי רבעון) ולפחות בשנים הקרובות היא תצליח לשמור על הריבית הממוצעת שהיא גבתה מהלקוחות שלה – כ-13.6% בממוצע שנתי. הלוואה ממוצעת לפרוייקט היא בסך 12.5 מיליון שקלים, כלומר מדובר בגידול של 200 מיליון שקלים בשנה בתיק האשראי של החברה. ב-2019 תיק האשראי צמח ב-188 מיליון שקלים ובתשעת החודשים הראשונים של 2020 הוא צמח בקצב שנתי של 161 מיליון שקלים, וזה היה תחת המטריה של מבטח שמיר, כך שההנחת הצמיחה שלי כנראה שמרנית ביחס למה שיקרה בפועל, כשהחברה כבר לא תחת המגבלות של מבטח שמיר.

הריבית שמשלמת מניף לבנקים על ההלוואות שהם מקבלים היא כ-3% (פריים פלוס 1.4% בממוצע).

ההון העצמי של החברה גדל בכ-200 מיליון שקלים לאחר הנפקת המניות שלה בבורסה לפני כמה חודשים, ואני מניח שהוא יגדל מידי שנה רק במחצית מהרווח הנקי, כי בתשקיף החברה הצהירה על מדיניות חלוקת דיבידנד של 50% מהרווח העודף. בפועל, ייתכן והחברה תעדיף לחלק פחות דיבידנד בשנים הקרובות כדי להגדיל את ההון העצמי בקצב מהיר יותר וכך לאפשר לה להעמיד תיק אשראי גדול יותר ללקוחותיה.

צריך לזכור כי תיק האשראי המקסימלי המותר לחברה הוא פי 5 מההון העצמי שלה (בגלל קובננט מהבנקים בו ההון העצמי חייב להיות לפחות 20% מתיק האשראי), ובתרחיש הצמיחה השמרני שלי תיק האשראי של מניף תמיד יהיה נמוך משמעותית מהמגבלה הזו. זה מחזק את השמרנות של התרחיש שלי.

למרות שיעור החובות האבודים הנמוך של מניף (0.6% בממוצע), החברה מקפידה להפריש 2.5% מההכנסות לחובות מסופקים. זה מקטין את הרווח הנקי אבל מייצר לה כרית ביטחון רחבה למקרה של דיפולט גדול יותר, שעלול להגיע במקרה של תקלה שלילית מפתיעה באחד הפרוייקטים בעתיד. בפועל, הכסף הזה נכנס לקופת החברה, אבל בשביל השמרנות אני לא אספור אותו בהערכת השווי.

היות ואני מניח גידול של כ-4 פרוייקטים בלבד ברבעון אני לא רואה צורך בהגדלה בכוח האדם בחברה, ובכל זאת אני מניח גידול של מיליון שקל בהוצאות ההנהלה והכלליות מידי שנה. זה ילך בעיקר לתשלום המענקים שישולמו למנכ”ל החברה לאורך השנים. בנוסף, כפי שמניף כותבת בצדק בתשקיף, לחברה ציבורית יש הוצאות של כמיליון שקלים בשנה ולכן אני מוסיף גם את זה להוצאות החברה.

בתרחיש הזה, בעוד 3 שנים (סוף 2023) מניף תגדיל את תיק האשראי ל-1.4 מיליארד שקלים ותייצר רווח נקי של 115 מיליון שקלים. במכפיל רווח סביר של 15 (מכפיל הרווח הממוצע של חברות האשראי החוץ בנקאי הוא מעל 18), החברה תהיה שווה כ-1.7 מיליארד שקלים או 28.7 שקלים למניה, יותר מכפול מהמחיר הנוכחי שלה (120% מעל ליתר דיוק). מי שרוצה לתמחר את החברה לפי מכפיל של 1 על תיק האשראי שלה, יקבל מחיר מניה של 24.2 בסוף 2023, כ-86% מעל המחיר הנוכחי, שגם זאת תשואה יפה על ההשקעה שלנו במניה.

אם אקח תרחיש צמיחה אגרסיבי יותר, למשל מתן מימון ל-6 פרוייקטים חדשים מידי רבעון (במקום 4), תיק האשראי יצמח ב-300 מיליון שקלים בשנה (במקום 200 מיליון שקלים), ונקבל מחיר מניה של 29.6-35.2 שקלים בסוף 2023, כלומר תשואה גבוהה יותר שתנוע בין 127%-170%. תמיד טוב לחלום, ובמקרה של מניף החלום הזה בהחלט יכול להתגשם.

מה הסיכונים בהשקעה?

כפי שראינו, מניף מנהלת את סיכוני האשראי שלה בצורה מעולה ושיעור החובות האבודים שלה הוא מהנמוכים בענף האשראי. עדיין, לחברה יש תלות גבוהה מאוד בהתפתחויות בתחום הנדל”ן בארץ, ולכן הסיכון המרכזי כאן הוא האטה חריפה בהיקף הבניה בישראל.

להערכתי, בשנים הקרובות לא צפויה האטה כזו וכתבתי על זה סקירה מקיפה בבלוג שלי לפני מספר שבועות. מדינת ישראל היא לא רק אחת המדינות עם שיעור רוכשי דירה מהגבוהים בעולם, היא גם אחת המובילות בעולם המערבי בשיעור הילודה. אוכלוסיית ישראל גדלה בקצב מהגבוהים בעולם – 2% בממוצע בשנה, ומנגד, מספר התחלות הבניה נמוך למדי – כ-50 אלף דירות בממוצע בשנה, והשנה השיעור יהיה אף נמוך הרבה יותר. על בסיס תחזיות הלמ”ס לגידול באוכלוסייה בישראל בעשורים הקרובים, ההערכות מדברות על צורך בבניית 80 אלף דירות בשנה בממוצע כדי לעמוד בביקושים. במצב כזה, סביר להניח שהפעילות בשוק הנדל”ן למגורים תמשיך להיות חזקה והביקוש להשלמות מימון ימשיך להיות יציב, אולי אפילו יתרחב בשנים הקרובות, כך שלמניף לא תהיה בעיה לצמוח בשיעור שהערכתי.

אגב, חשוב להדגיש שגם אם תהיה ירידה במחירי הדירות עצמן, היא לא אמורה לפגוע במניף באופן ישיר, בהנחה שהיזמים ידעו להתאים את תמחור הפרוייקטים למחירי הדירות הנמוכים יותר. בכל מקרה, כל עוד היצע הדירות למכירה יהיה נמוך מהביקוש, מחירי הדירות אולי לא ימשיכו לטפס, אבל גם לא ירדו בצורה משמעותית. תוסיפו לזה את סביבת הריבית הנמוכה במשק, שתשאיר את המשכנתאות אטרקטיביות מאוד עוד הרבה שנים, ותקבלו תמיכה נוספת במחירי הדירות בטווח הארוך. כלומר, הסיכון להאטה חריפה בשוק הדיור למגורים הוא נמוך יחסית להערכתי.

סיכון נוסף הוא תלות באנשי מפתח, בעיקר במנכ”ל החברה, אבל התגמול שלו עבור ניהול החברה ועבור הצמיחה שלה הוא נדיב ביותר (שכר חודשי של 95 אלף שקלים ומענק שנתי של 3%-5% מהרווח של החברה לפני מס, עד לסך כולל של 8 מיליון שקלים), כך שתהיה לו מספיק מוטביציה להמשיך לנהל אותה ולהוביל אותה לצמיחה משמעותית.

שורה תחתונה, מניף פיננסים היא חברה עם ניהול איכותי, ניהול סיכונים אחראי, עם פוטנציאל צמיחה חזק שיוביל לגידול בפעילות ולעלייה בשווי החברה. להערכתי, המניה לפחות תכפיל את עצמה בשלוש השנים הקרובות.