אחת האסטרטגיות הפסיביות (או האוטומטיות) המעניינות ביותר שאני מכיר היא שיטת הרובוט של מנהל ההשקעות ג’ון דורפמן. בדומה להשקעה באמצעות תעודות סל, הרעיון של אסטרטגיות פסיביות, הוא לבחור סט קריטריוני סינון קבועים, בדרך כלל כאלו המתבססים על פרמטרים פונדמנטאליים (מכפילים ויחסים פיננסים), לקנות את 10-20 המניות האטרקטיביות ביותר העומדות באותם קריטריונים, ולהחליפן אחת לשנה במניות האטרקטיביות ביותר באותה עת. כבר הוכח במאות מחקרים כי מניות של חברות איכותיות עם מכפילים נמוכים מנצחות את השוק לאורך זמן, ולכן חלק נכבד מהשיטות האלו מצליחות לגבור על המדדים בטווח הארוך.

שיטת הרובוט עצמה, בנויה על בחירת 10 מניות של חברות רווחיות (רווח נקי חיובי ב- 12 החודשים האחרונים), גדולות (מעל שווי שוק של 500 מיליון דולרים), בלתי ממונפות (חובות לזמן ארוך נמוכים מההון העצמי), הנסחרות במכפילי הרווח הנמוכים ביותר בשוק, החזקתן במשך שנה ולאחר מכן החלפתן ב- 10 מניות חדשות. דורפמן יישם את השיטה בתיק וירטואלי שהוצג באתר של בלומברג, ומהלך 8 השנים שבין 1999-2007 בהן פעל, הוא הניב תשואה שנתית ממוצעת מדהימה של כ- 19%, הרבה מעל תשואת השוק האמריקני באותה התקופה.

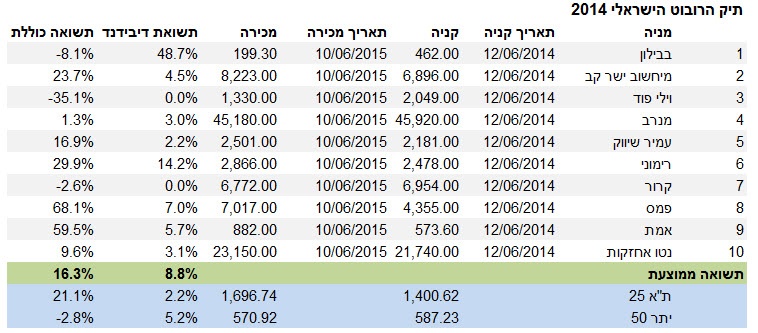

אם זה עבד בשוק המניות האמריקני, אין סיבה שהאסטרטגיה לא תעבוד גם בת”א. מובן שהשיטה לא צפויה לעבוד כל שנה. ב- 2014 למשל (ראו תרשים), תיק הרובוט הישראלי שאני מציג בבלוג הניב אמנם תשואה נאה של 16.3% (כולל דיבידנדים), אולם היא הייתה נמוכה יותר מהתשואה של מדד ת”א 25, שהניב 21.1% (אגב, מדד היתר 50, משם מגיעות חלק נכבד מהמניות דווקא הניב תשואה שלילית של 2.8%-).

אבל, וזה האבל המרכזי, ב- 2012 (השנה בה נכתב הטור הראשון בנושא) התיק הניב תשואה של 54.8% לעומת 14.1% של ת”א 25 ,וב- 2013 הוא עלה ב- 32.1% בהשוואה לת”א 25 עם 13.7%. כלומר, ב- 3 השנים בהן מנוהל התיק, הוא הניב תשואה שנתית ממוצעת מדהימה של 33.5%, הרבה מעל ת”א 25 עם 17% (שגם זאת תשואה יפה מאוד). ברור ש- 3 שנים זו לא תקופה מספיק ארוכה כדי להסיק מסקנות לגבי ההצלחה של השיטה בטווח הארוך, אבל זאת אינדיקציה מעודדת לכך. לדעתי מי שיתמיד בה לאורך שנים יגבר תשואת המדדים המקומיים בפער מרשים.

10 מניות הרובוט ל- 2015

אז בואו נייצר את תיק מניות הרובוט הישראלי לשנה הקרובה. נמחק את כל החברות עם שווי שוק נמוך מ-200 מיליון שקל (כדי לנקות מניות בעלות סחירות באמת אפסית), נסיר מהרשימה את אלו שיש להן חובות לז”א הגבוהים מההון העצמי ואת אלו שלא היו רווחיות ב- 12 החודשים (המדווחים) האחרונים. מתוכן בוחרים לתיק (בשיעור החזקה זהה) את 10 המניות עם מכפיל הרווח הנמוך ביותר, וזאת ללא שום בדיקות נוספות. הנה הרשימה:

דלק רכב: היבואנית של מכוניות מאזדה בישראל.

לוינשטיין הנדסה: עוסקת ביזום והקמת פרויקטי בניה למגורים, משרדים ותעשיה, ובתחום התיירות.

אפקון החזקות: עוסקת ביצור ושיווק לוחות חשמל, פיקוד ובקרה, וקבלנות מערכות חשמל ומיזוג אויר.

על בד: עוסקת בייצור בדים לא ארוגים המשמשים חומר גלם עיקרי לייצור מגבונים, וכן בייצור המגבונים עצמם.

א.מ.ת מיחשוב: עוסקת במתן פתרונות מחשוב לסביבות מחשוב מגוונות, כולל מכירה והרכבה של ציוד מחשוב, וכן עוסקת החברה במתן שירותי יעוץ בפרויקטים בתחומים שונים בעולם המחשוב.

רימוני: עוסקת ביצור מגוון רחב של רכיבי פלסטיק מדויקים ובתכנון ושיווק מוצרי פלסטיק משולבים במתכת בארץ ובעולם.

מלם תים: עוסקת במתן פתרונות ושירותי מחשוב בתחום ה-IT.

מיחשוב ישיר: פועלת במגוון תחומים בענפי המיחשוב ושירותי טכנולוגיית המידע, בעיקר באמצעות חברת הבת וואן טכנולוגיות.

מיטב-דש: בית השקעות גדול הפועל בכל תחומי ההשקעות והחיסכון בשוק ההון וכן בתחום הביטוח.

כפרית תעשיות: עוסקת בייצור ושיווק תערובות, תרכיזים ותוספים המהווים חומרי גלם לתעשיית הפלסטיק.

חלק מהן נראות נהדר וחלקן פחות, אבל זכרו דבר חשוב: כדי להצליח בהשקעה בשיטה עליכם לרכוש את כולן בשיעור החזקה זהה תוך התעלמות משיקולים נוספים. בנוסף, השיטה כאמור לא צפויה לעבוד כל שנה, והצלחה בה מחייבת התמדה של לפחות מספר שנים. קחו את זה בחשבון אם החלטתם ליישם אותה בפועל.