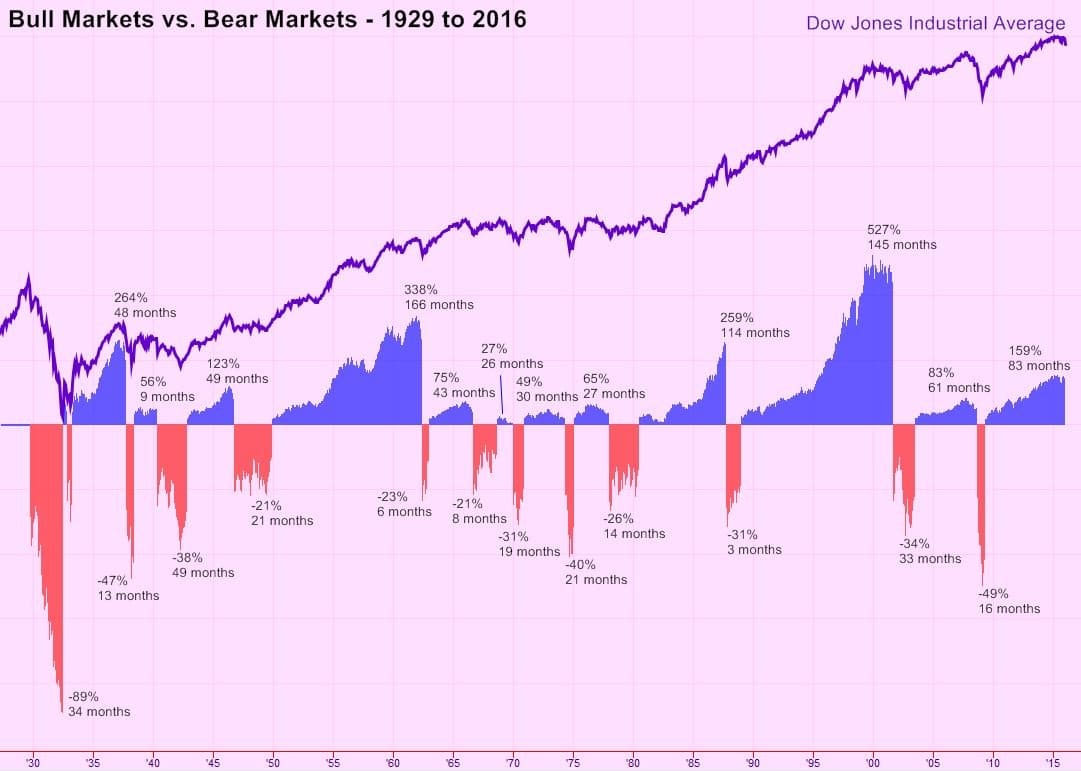

2016 נפתחה בסערה, המשך ישיר של הירידות שנרשמו בסוף 2015. למען האמת, בתחילת השנה נרשמה פאניקה של ממש בחסות רואי השחורות והעיתונאים, והמדדים ברחבי העולם חוו ירידות שהכניסו את חלקם לשוק דובי (ירידה של מעל 20% מהשיא). אם אתם בין המשקיעים שעוקבים אחר התיק שלי כבר מאז 2008, הירידות הנוכחיות הן משחק ילדים עבורכם. אם לא, ברוכים הבאים למועדון “המחזוריות של שוק ההון”: 4-6 שנים של עליות (חדות ומשמחות) ואז 1-2 של ירידות (מבאסות). אם תציצו בתרשים שלהלן, תבינו מייד כי כדי להצליח לאורך זמן חייבים להחזיק מעמד גם בתקופות השליליות בדרך. אחריהן, יגיעו תקופות טובות שיפצו על הירידות בריבית דריבית, במיוחד אם מחזיקים מניות זולות.

אבל לא על זה באתי לדבר. הפעם רציתי לדון בגורמים המרכזיים שיקבעו את הכיוון של השווקים בשנים הקרובות. לדעתי (ואני לא ממציא כאן את הגלגל), יש ארבעה גורמים שמעלים את רף החששות של המשקיעים ומעיבים כרגע על השווקים:

1. ההאטה בצמיחה בסין והשפעתה השלילית על העולם.

2. צלילת מחיר הנפט והשפעתה על חברות בענף (ועל המערכת הפיננסית בארה”ב).

3. דוחות פושרים של חברות מובילות בארה”ב.

4. תמחור לא זול של שוקי המניות.

בסקירה זו אעשה קצת סדר בדברים ואנסה להסתכל קדימה, שנה-שנתיים-שלוש, במטרה להעריך בצורה מושכלת לאן השוק יכול ללכת. לתשומת ליבכם שמדובר בסקירה מקיפה וארוכה יחסית, כך שאני ממליץ לכם להצטייד בכוס קפה ועוגיות…

האם הכלכלה הסינית בסכנת קריסה?

לאחרונה דווחה ממשלת סין על צמיחה של 6.9% ב-2015. באופן אישי, אני לא מאמין לנתון הזה – לא הגיוני שנרשמה במדינה צמיחה בשיעור כזה כאשר כמעט כל פרמטר כלכלי שתסכלו עליו נחלש השנה. אני לא מדבר רק על מחירי הדירות בסין שצללו בחדות, אלא גם על הירידה הדרמטית ברכישת הסחורות, בבניית תשתיות, בהתכווצות של פעילות המפעלים במדינה ועוד. אבל בואו נניח לרגע שאנחנו קונים את המספרים של ממשלת סין, החששות של המשקיעים נובעים משני דברים: ראשית – קריסה של המערכת הפיננסית בסין, ושנית, שההאטה במדינה תשפיע לרעה על חברות ומדינות רבות ברחבי העולם שמכרו לסין סחורות, מוצרים ושירותים בהיקפים אדירים בעבר וכעת יראו ירידה מהותית בהכנסותיהן. רבות מהן התמנפו בצורה חדה לאורך השנים, וכעת הן עלולות להתקשות להחזיר את החובות. זה חשש אמיתי.

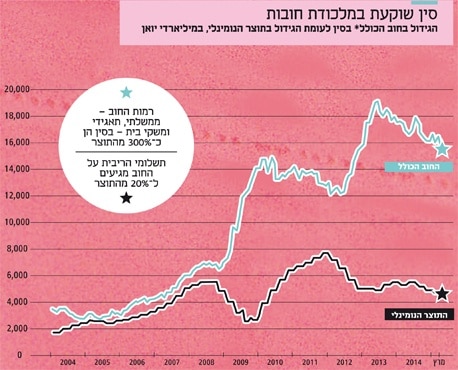

לפי הנתונים, החוב הכללי של סין צמח בצורה מהירה מאוד בעשור האחרון, בשיעור הרבה יותר גבוה מהצמיחה של המדינה. כיום, החוב הכללי של סין הוא פי 4 מהתמ”ג (התוצר המקומי הגולמי) של סין! רק הריבית על החוב היא 20% מהתמ”ג. תוסיפו לזה את העובדה שהצמיחה התכווצה מאוד לאחרונה, ותבינו מדוע סין בבעיה פיננסית חריפה.

(מתוך כלכליסט)

את הבועה הזו (ואת בועת הנדל”ן שגם היא קיימת במדינה) לא ניתן לפתור בקלות, ולכן אני מעריך שזה יעיב על הכלכלה הסינית בשנים הקרובות, אבל כנראה שלא יביא לקריסתה. זאת מהסיבה שלממשל הסיני יש די והותר כלים כדי להתמודד עם הבעיות. למשל, הוא יכול להמשיך להוריד את הריבית, להפחית בצורה מבוקרת את היואן וכך גם לשפר את הייצוא הסיני ואת שוק התעסוקה, וכן להיעזר ביתרות המט”ח האדירות שבידי הבנק המרכזי (3.5 טריליון דולר כרגע) כדי לסייע לבנקים מקומיים לצלוח את התקופה הקשה. עדיין, הבעיות של סין לא ייעלמו בן לילה, כך שגם אם ינקטו מלאו הצעדים הנדרשים זה ימשיך להעיב על השווקים בשנים הקרובות.

סוגיה מדאיגה נוספת נובעת לקשיים הפיננסים בהם עלולות להיתקל חברות רבות ברחבי העולם כתוצאה מההאטה בסין והמעבר שלה לכלכלת פנים במקום כלכלת חוץ, כפי שהיא הייתה בעשור האחרון. לא מסובך להבין כי חברות שיש להן תלות גדולה במכירות בסין יכולות להיפגע בצורה דרמטית. קחו את אפל למשל, שלאחרונה המניה שלה מדממת בעקבות החשש מירידה חדה במכירות בגלל ההאטה בסין (וגם בגלל הקיפאון במכירות האייפון). בהסתכלות רחבה יותר, הכלכלה האמריקנית היא כלכלה סגורה יחסית והייצוא לסין אינו מהווה חלק מרכזי מתוך המכירות של החברות האמריקניות (פחות מ-10%), כך שהפגיעה בהן תהיה מוגבלת. עדיין, חברות אמריקניות שהתמנפו יתר על המידה בשנים האחרונות עלות להגיע לקשיים תזרימיים. למעשה, אחרי שנים בהן החברות התמקדו בלרצות את בעלי המניות (חלוקת דיבידנדים וביצוע בייבאקים) מעתה הן יעברו להתמקד בשירות בעלי החוב. עבור חלקן זאת תהיה משימה בלתי אפשרית לאור הירידה במכירות בסין.

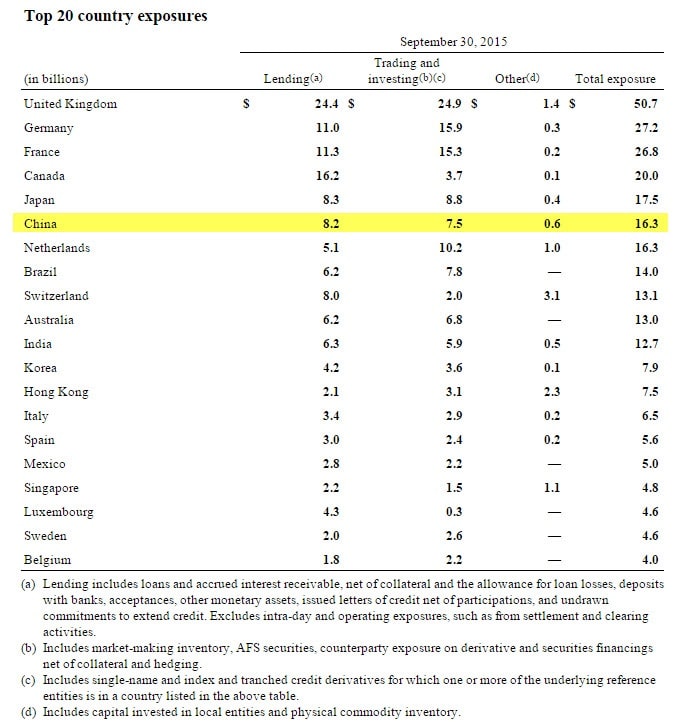

לשמחתי, מבין החברות בתיק שלי היחידה שיש לה חשיפה לסין היא JPM. לבנק הייתה חשיפה של 16.3 מיליארד דולר להלוואות והשקעות בסין בסוף הרבעון השלישי. הבנק, שידוע בניהול סיכונים זהיר יחסית, החל לצמצם את החשיפה שלו לסין כבר מלפני שנה ובסוף הרבעון השני החשיפה הייתה של 17.7 מיליארד, כך שסביר להניח שכעת היא לא יותר מ-14 מיליארד דולר. החלוקה היא בערך חצי-חצי בין הלוואות לבין השקעות סחירות ובלתי סחירות במדינה.

גם אם זה נראה לכם הרבה, זה בסך הכול כמה אחוזים בודדים ביחס להון העצמי האדיר של הבנק (כמעט 250 מיליארד דולר), כך שגם אם תהיה החרפה במצבה הפיננסי של סין, זה לא מה שישבור את JPM. האטה בארה”ב, שם מרוכזות מרבית ההלוואות וההשקעות של הבנק, כבר תשפיע הרבה יותר לשלילה על פעילות הבנק. אבל, כאמור, התלות של הכלכלה האמריקנית בסין אינה מהותית, כך שארה”ב יכולה להמשיך לצמוח בצורה סבירה גם אם סין תמשיך לדשדש. בנוסף, אם הפד אכן יתמיד באג’נדה שלו להעלות את הריבית 4 פעמים במהלך 2016, זה יתרום לגידול משמעותי ברווח הנקי של JPM. במילים אחרות, גם אם תימשך ההאטה בסין, זה לא צריך להדאיג את המשקיעים בחברות אמריקניות שאין להן חשיפה מהותית לשם.

(מתוך הדוח הרבעוני של JPM)

עד כמה צלילת מחיר הנפט היא סכנה לכלכלה האמריקנית?

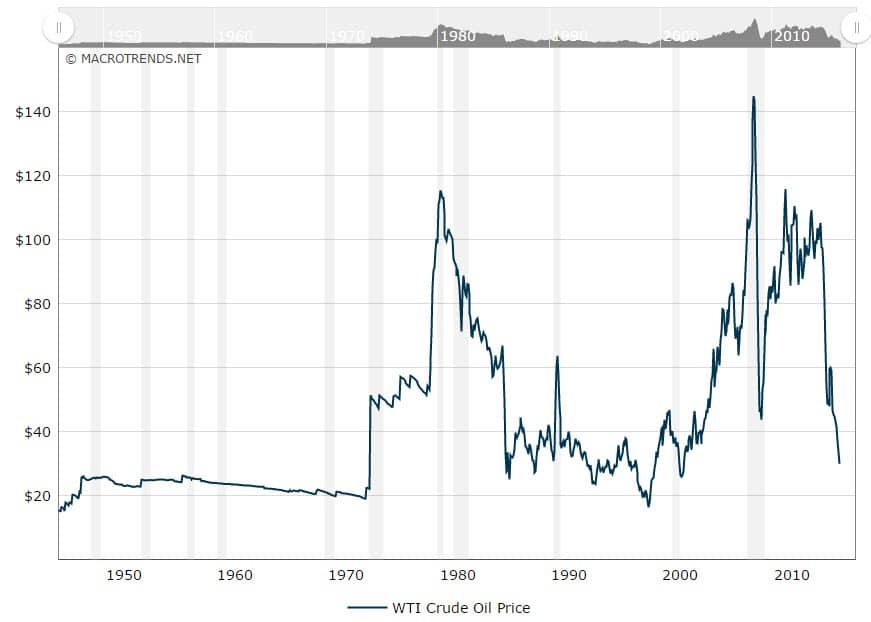

תביטו על הגרף של מחיר הנפט (שמתי את המחירים המתואמים לאינפלציה ובחרתי ב- WTI, שמייצג את מחיר הנפט בארה”ב, אבל זה דומה גם להתנהגות ה- Brent, שמייצג את מחיר הנפט בעולם). זה פשוט מדהים. מחיר הנפט הנוכחי של פחות מ-30 דולר לחבית הוא שפל היסטורי כמעט של כל הזמנים. ראינו מחירים כאלו רק סביב המשבר הפיננסי הגדול באסיה (ב-1997-1998) ולפני שנות ה-70.

בסוף 1997 נרשם אחד מהמשברים הגדולים ביותר בהיסטוריה באסיה. ביחד עם יפן, מדינות היבשת היוו כמעט 80% מהגורם לגידול בדרישה לנפט בין 1990 ל-1997, והמשבר הוביל לירידה חדה בביקושים לזהב השחור ולצלילת המחיר שלו אל מתחת ל-20 דולר לחבית (לפי המחירים של היום). המשבר הוביל להתרסקות של מניות הנפט בכל רחבי העולם ולגל פשיטות רגל. זה גם השפיע על המערכת הבנקאית שהלוותה הרבה כסף לאותן חברות.

היום המצב שונה. הנפילה של מחיר הנפט אינה מגיעה מירידה בביקוש לסחורה אלא מגידול אדיר בהיצע, ובנוסף החשיפה של הבנקים האמריקנים למגזר אינה גדולה כמו במשבר של 1998. מצד ההיצע, לא רק שהמדינות החברות בקטל אופ”ק החליטו שלא להגביל את התפוקה, לפני שנה ארה”ב הפכה להיות מפיקת הנפט הגדולה ביותר בעולם ולאחרונה היא מציגה ייצור שיא של כל הזמנים. ההחלטה על פתיחת הנפט האמריקני לייצוא אף הגבירה את הלחץ על מחירו של הזהב השחור, ולאחרונה הסרת הסנקציות מעל איראן שחררו לשוק עוד כמות נכבדה של חביות נפט ביום. זה הוביל לקריסה במחיר הנפט. בהנחה שהתמונה לא תשתנה בעתיד הקרוב, מחיר הנפט עלול להמשיך לרדת למטה, אולי אפילו מתחת ל-20 דולרים (כך חושבים האנליסטים של גולדמן זקס).

מובן שבמחירים כאלו נמוכים פרויקטי חיפוש נפט חדשים שתוכננו לשנים הקרובות לא ייצאו לפועל, וגם ברור שמדינות וחברות רבות בעולם יגיעו לקשיי נזילות חריפים. תרחיש האימים הוא גל של פשיטות רגל של מפיקות נפט בכל חלקי העולם, שלקחו הלוואות גדולות לפיתוח מאגרים וכעת לא יוכלו לעמוד בהחזר החובות. רק אתמול ראינו את ענקית האנרגיה BP שרשמה צניחה של 91% ברווחי הרבעון הרביעי והפסד בשנת 2015 שהיה הגדול ביותר מזה 20 שנה. גם אקסון מובייל הציגה לאחרונה נפילה של 50% ברווח השנתי. על פי דו”ח התעסוקה האחרון בארה”ב, ב-2015 פוטרו במדינה כ-129 אלף עובדים ממגזר הכרייה, וסביר להניח שהמספר יגדל אם מחיר הנפט ימשיך להיות נמוך לאורך זמן. הבעיה אף חריפה יותר אצל השחקניות הקטנות בענף, שהמשאבים ויכולת המימון הנוספת שלהן מוגבלים.

הבעיה לא מסתכמת בחברות, אלא מגיעה גם למדינות עצמן. מפיקות נפט גדולות כמו רוסיה, קנדה ואף סעודיה כבר סובלות מהמצב. מפיקות קטנות יותר כמו ניגריה, שביקשה לאחרונה חילוץ כספי של 3.5 מיליארד דולר מהבנק העולמי, או ונצואלה, כבר קרובות לקריסה כלכלית כתוצאה מנפילת מחיר הנפט. כדי לעמוד מחדש על הרגליים, מרבית מפיקות הנפט ברחבי העולם צריכות מחיר נפט גבוה מ- 60 דולרים לחבית. כרגע המחיר נמוך מ-30 דולר. העובדה שסעודיה, אחת ממפיקות הנפט הגדולות בעולם, שגם היא מנסה להתמודד עם גירעון עצום, ככל הנראה לא תיזום הפחתת תפוקה בעתיד הקרוב (למרות שהיו שמועות על מגעים כלשהם בין הסעודים לבין הרוסים), היא מכה ניצחת לזהב השחור.

החשש של המשקיעים הוא שגל פשיטות רגל בענף הנפט יוביל למחיקת חובות גדולה אצל הבנקים ברחבי העולם. גם הבנקים האמריקנים חשופים להלוואות והשקעות הקשורות לנפט, וזאת אחת מהסיבות שמניות הבנקים איבדו עשרות אחוזים מערכן בשבועות האחרונים.

אבל, כאמור, המאזנים של הבנקים האמריקנים שונים מאוד מאלו שהיו ערב המשבר של 1998. אמנם, לרוב הבנקים יש חשיפה של מיליארדי דולרים להלוואות והשקעות בחברות נפט, אולם חלקן של ההלוואות האלו הוא קטן מאוד ביחד לתיק ההלוואות של הבנקים ובוודאי ביחס להון העצמי שלהם. לדוגמא, לבנק אוף אמריקה, שהוא החשוף ביותר למגזר, יש הלוואות של 21.3 מיליארד דולר לחברות נפט, לסיטיגרופ 20.5 מיליארד, לוולס פארגו 17 מיליארד, ל- JPM 13.8 מיליארד ול- PNC הלוואות של 2.6 מיליארד דולר לחברות נפט. נשמע הרבה? אז זהו שלא. ביחס לתיק ההלוואות של הבנקים זה לא יותר מאחוזים בודדים: 3.3% אצל סיטי, 2.4% אצל BOA, 1.9% אצל WFC, 1.6% אצל JPM ו-1.3% אצל PNC.

עדיין, הבנקים לא מקלים ראש בעניין, וכבר החלו להפריש מאות מיליוני דולרים לרזרבות כדי לכסות הפסדים מהלוואות לחברות נפט וגז שלא יוכלו לעמוד בהן. JPM למשל הפרישו כבר 124 מיליון דולר לצורך העניין, וסמנכ”לית הכספים של הבנק אמרה כי המספר עשוי לעלות עד ל-750 מיליון דולר אם מחיר הנפט ימשיך להישאר נמוך לתקופה ארוכה מ-18 חודשים. 750 מיליון דולר זאת רזרבה של 5.4% מתוך סך ההלוואות לחברות במגזר, אחוז גבוה מאוד שיצריך הרבה מאוד פשיטות רגל של חברות בענף כדי שהוא לא יספיק.

כנראה שבגלל זה מנכ”ל הבנק אמר שהוא “ישן בשקט” גם במחיר נפט של 30 דולר לחבית. הוא גם אמר שבנוסף לעובדה שהחשיפה למגזר נמוכה מאוד ביחס לסך המאזן של החברה, רוב ההלוואות הן לחברות יציבות (דירוג חוב גבוה) ורובן אף מגובות בנכסים ריאלים, מה שאומר שהבנק יוכל להחזיר את חלק הארי של ההלוואה גם במקרה של דיפולט. יותר מזה, עיקר ההלוואות של JPM לחברות קידוח והפקה בענף מגיעות באמצעות הקצאת קווי אשראי נדיבים, שאם יהיה צורך ניתן יהיה לסגור אותם בכל עת. ומעל הכול, גם אם הבנק יצטרך להעביר 750 מיליון דולר לרזרבות לכיסוי חובות אבודים, מדובר בכמה אחוזים בודדים בלבד מהרווח לפני מס של הבנק (כמעט 25 מיליארד דולר בשנה!), כך שזה יפגע רק בצורה מינורית בתוצאות הכספיות. כלומר הבעיות של מגזר הגז-נפט יכולות לייצר לא יותר מאשר “מכה בכנף” של הבנקים האלו.

הנה אחד המומחים למגזר הבנקים, שמסביר את הדברים בצורה בהירה וטוען חד-משמעית כי מניות הבנקים הן הזדמנויות השקעה כרגע. אני מסכים איתו, אבל כרגע אני לא רואה מקום לחיזוק התיק בניירות מהמגזר היות והחשיפה בתיק לבנקים כבר מספיק גבוהה לטעמי.

למרות צפירת ההרגעה לגבי JPM, בנקים אחרים (למשל BOA או סיטי) עלולים עדיין להיפגע בצורה חריפה יותר (בגלל ניהול סיכונים פחות טוב משל JPM, כלומר חשיפה גבוהה יותר להלוואות לחברות בעלות דירוג חוב נמוך), והמניות שלהם עלולות לרדת למטה ולגרור גם את שאר מניות הפיננסים למטה. המשבר גם יכול לחלחל למגזרים אחרים בכלכלה האמריקנית ולפגוע בצמיחה שלה, כך שאי אפשר להתעלם לגמרי מהסיכונים ומהאפשרות שמניות המגזר ימשיכו “לדמם” בעתיד הקרוב.

מצד שני, כדאי להציץ על מה שקרה למנית JPM במשבר של 1998 – היא צללה בחדות בעשרות אחוזים למטה, אבל תוך מספר חודשים שבה בדיוק לאותה נקודה, ואף המשיכה לטפס למעלה (ובהמשך ירדה שוב בגלל משבר הדוט-קום, אבל זה כבר סיפור אחר…). אם ההיסטוריה תחזור על עצמה, גם הפעם אנו עתידים לראות תיקון חד למעלה כשהמשקיעים יבינו שקריסת מחיר הנפט אינה קטסטרופה עבור הבנקים האמריקנים (אגב, JPM נסחרת כרגע במכפיל רווח של 9.5, נמוך ב- 25% מהמכפיל ההיסטורי הממוצע של הבנק. תמחור מאוד-מאוד זול, וזה עוד לפני שהבאנו בחשבון עלייה אפשרית של הריבית והגידול האדיר שהיא תביא לרווח הנקי של הבנק).

בנוסף, לא צריך להיות מומחה גדול בשביל להבין שמחיר חבית נפט של 30 דולרים אינה הגיונית לאורך זמן ממושך, פשוט כי זה לא רווחי עבור רוב החברות והמדינות המפיקות נפט בהיקפים גדולים. ירידת המחיר היא כנראה לא רק בגלל היצע גבוה מביקוש, אלא היא גם חלק ממלחמה על הבכורה בתחום (ואולי גם חלק ממלחמת המטבעות בעולם) בין סעודיה ומדינות המזרח התיכון, לבין ארה”ב, רוסיה ומפיקות גדולות אחרות, ובדרך הן היו חייבות להקריב קורבנות – חברות ומדינות שהתמנפו יתר על המידה ויפשטו רגל. להערכתי, בטווח הארוך יותר מחיר החבית יהיה חייב לחזור לרמה נורמאלית יותר, סביב 60 דולר לחבית לפי ההערכות המומחים.

איך זה יקרה? ההיגיון אומר שככל שמחיר הנפט יישאר נמוך ואף ירד, מספר החברות שיקלעו לקשיים יגדל, מספר השחקניות בענף ירד, ההיצע יצטמצם ומחיר הנפט יוכל לשוב לרמה נורמאלית. מתי זה יקרה? זה יכול לקחת חודש ויכול לקחת שנה ויותר. אין לי מושג. תחושת הבטן שלי היא גם שעדיין לא הגענו לתחתית במחיר הנפט, אבל זה יהיה חייב לקרות מתישהו בשנים הקרובות.

חשוב גם לזכור, ומזה כנראה שרוב המשקיעים מתעלמים, זה את הצד השני של המטבע – נפט זול הוא בשורה חיובית מאוד עבור הכלכלה העולמית, וכולנו כבר מרגישים את זה בכיס כשאנו ממלאים דלק באוטו. כשמחירי האנרגיה נמוכים, חברות תעשייתיות שצורכות נפט כחומר הגלם העיקרי יוכלו להגדיל רווחיות, הוצאות הנסיעה שלנו יקטנו ונוכל לצרוך יותר מוצרים ושירותים אחרים ולהגדיל את הצמיחה במשק. במילים אחרות, הבעיות של החברות בענף הן משקולת כבדה, אבל זה מתגמד ביחס לתרומה הגדולה של מחיר נפט זול לתעשייה ולצרכנים בטווח הארוך.

האם הצמיחה בארה”ב נבלמה?

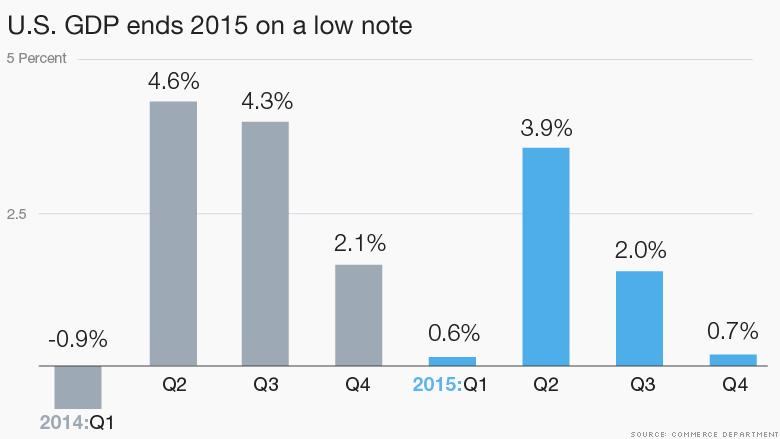

אחרי שחזרה לצמיחה סבירה של 2%-2.5% בשנתיים האחרונות, הכלכלה האמריקנית שוב מציגה חולשה. לפי הקריאה הראשונה (מתוך שלוש) התמ”ג האמריקני צמח ב-0.7% בלבד ברבעון האחרון של 2015. זאת לא הפתעה – הכלכלנים צפו צמיחה של 0.8%, אבל זאת אכזבה למי שציפה שארה”ב תמשיך את הקו של שני הרבעונים הקודמים. עדיין, הכלכלה האמריקנית צמחה בשיעור של 2.4% ב-2015. לא רע. בטח לא סימן מעיד לפני כניסה למיתון כמו שרואים חלק מרואי השחורות.

מנגד, יש לא מעט פרמטרים כלכליים שמלמדים על האטה. מגזר הייצור האמריקני, שמהווה 10% מהכלכלה, מתדרדר מחודש לחודש, ולראיה מדד ה- ISM שמייצג את הפעילות בענף, חווה ירידה מזה שישה חודשים ברציפות. מדד ה- ISM למגזר הלא-יצרני (מגזר השירותים) הראה גם הוא קריאה חלשה בינואר (53.5 נקודות), אולם המדד המשיך להיות מעל 50 נקודות, מה שעדיין נחשב כהתרחבות. גם בגזרת המיקרו הנתונים לא הכי מעודדים. מרבית החברות האמריקניות הגדולות פרסמו לאחרונה דוחות פושרים שהראו ירידה בהכנסות וברווחיות כתוצאה מההאטה בשווקים רבים ברחבי העולם, במיוחד בסין. לא סתם אמר לאחרונה טים קוק, מנכ”ל אפל, כי “נראים תנאים שליליים קיצונים כמעט בכל מקום בו מסתכלים”. מרבית החברות הבינוניות והקטנות עדיין לא פרסמו את דוחותיהן, אבל גם משם לא מצפים שתגיע הישועה.

מצד שני, חייבים להדגיש את הנקודות החיוביות, למשל את העובדה ששוק העבודה האמריקני נראה חזק (למרות שאחוז המשרות החלקיות מתוך סך המשרות גבוה מבעבר והשכר החציוני לא השתפר בצורה דרמטית) ושוק הדיור גם הוא מפגין יציבות והתרחבות. גם הפד חושב כך וזאת הסיבה המרכזית שהוא החל בהעלאות הריבית. במילים אחרות, הכלכלה האמריקנית בוודאי לא בהילוך חמישי, אבל להערכתי היא גם לא הולכת למיתון בעתיד הקרוב. היא כנראה תמשיך לצמוח בצורה מידתית.

אם נחזור לרגע לנפט, לפי המספרים מגזר האנרגיה מהווה בסך הכול 4% מהתמ”ג האמריקני ורק 1.5% מתוך כוח העבודה במשק. אמנם, ההשקעות ברכוש קבוע (CapEx) לעובד במגזר האנרגיה גבוהות יותר מאשר במגזרים אחרים, ולכן ירידה חדה בהשקעות כפי שאנו רואים לאחרונה עשויה להגדיל את ההשפעה השלילית של ההאטה במגזר על התמ”ג האמריקני, אבל עדיין זה גורם קטן יחסית. לכן, גם אם מחיר חבית נפט יישאר נמוך עוד תקופה ארוכה, ארה”ב עדיין תוכל להמשיך לצמוח בקצב סביר. לכן, לדעתי, החששות של המשקיעים מהעניין מוגזמות, בוודאי אם אתם מאמינים כמוני שהמחיר של הנפט יתקן למעלה בעתיד הנראה לעין.

האם המניות זולות?

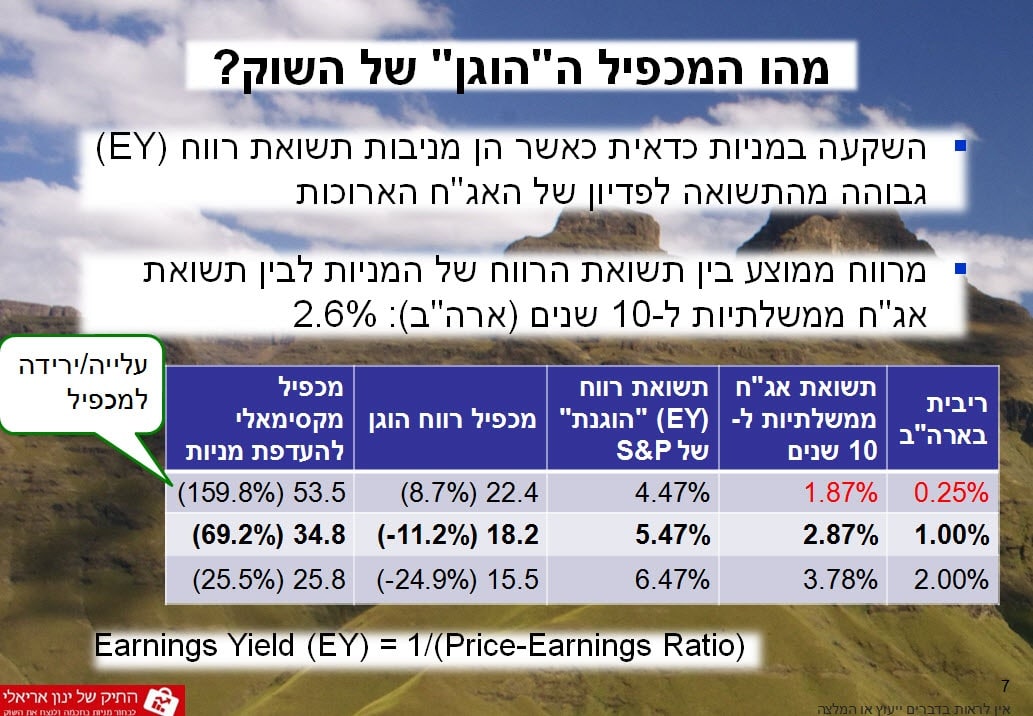

כדי לתמחר את המניות בשוק מסוים, נגיד בוול-סטריט, אני אוהב להסתכל על מכפיל המכירות של השוק – שווי השוק המצרפי כל החברות הנסחרות בארה”ב לחלק לתמ”ג של המדינה (יש מעקב אחר האינדיקאטור הזה בעמוד ברומטר השוק). כרגע, האינדיקאטור הזה מרמז ששוק המניות האמריקני יקר, אולי אפילו יקר מאוד. אבל, וזה אבל גדול מאוד, האינדיקאטור הזה בנוי בעיקר לסביבת ריבית נורמאלית, סביב 3%-4%. היום הריבית בארה”ב היא 0.25%, ולכן המכפיל הזה מזייף וצריך להסתכל על מכפילים אחרים, למשל על תשואת הרווח של המניות (דיברתי על זה בהרצאה האחרונה במפגש החברים, שתעלה לאתר התיק של ינון בקרוב, ואסביר את העניין בקצרה שוב כאן).

תשואת הרווח (EY, Earning Yield) הוא פרמטר שבוחן כמה אחוזי רווח השיג כל דולר שהושקע במניות של חברה כלשהי. הוא מחושב על ידי חלוקת הרווח הנקי של החברה ב-12 החודשים האחרונים בשווי הפעילות של החברה (EV או Enterprise Value, שהוא שווי השוק של החברה בתוספת החובות שלה ובניכוי המזומנים וההשקעות לזמן קצר). למי שאיבד אותי, אם נתעלם לרגע מהחובות והמזומנים במכנה, ה- EY הוא למעשה גודל הופכי למכפיל הרווח המוכר לכם (P/E, Price to Earning, שווי השוק לחלק לרווח הנקי של החברה ב-12 החודשים האחרונים).

שוק ההון זה משחק של חלופות השקעה, ולכן מובן שאם המניות נסחרות בתשואת רווח גבוהה מהתשואה לפדיון של אגרות חוב ממשלתיות ארוכות (שמייצגות השקעה נטולת סיכון), תהיה עדיפות להשקעה באפיק המנייתי (כי הוא צפוי להניב תשואה גבוהה יותר). מצד שני, שוק ההון זה גם עולם של ניהול סיכונים – המשקיעים בשוק המניות דורשים פרמיית תשואה מסוימת מעל שוק האג”ח כדי לפצות על הסיכון העודף הטמון בהשקעה במניות.

היסטורית, תשואת הרווח של המניות במדד ה- S&P500 (שמייצג את הכלכלה האמריקנית) הייתה גבוהה ב- 2.6% בממוצע מזו של אג”ח ל-10 שנים של ממשלת ארה”ב. כלומר, אם היום התשואה לפדיון של אג”ח אמריקניות ל-10 שנים היא 1.87%, המניות צריכות להיסחר בתשואת רווח של 4.47% (הוספתי 2.6% ל- 1.87%) או מכפיל רווח “הוגן” של 22.4 (עשיתי 1 לחלק 4.47%, כלומר 1 לחלק ל-0.0447). מכפיל הרווח הנוכחי של ה-S&P500 הוא סביב 20.6, כלומר השוק צריך לעלות כ-9% כדי להגיע למכפיל ההוגן. אז האם הגענו לתחתית?

השאלה הגדולה היא לאן הולכת הריבית בעתיד הקרוב. אם אתם מאמינים לדברים של הפד, שמדבר על 4 העלאות ריבית ב-2016 והתייצבות הריבית מעל 1% בסוף השנה, אז התשובה היא שלא. במקרה כזה התשואה של אג”ח ל-10 שנים תעלה ל- 2.87% (כלומר הפסד של מעל 10% למחזיקי האג”ח הזה, אאוץ), מה שיצריך עלייה של תשואת הרווח של המניות ל- 5.47%, כלומר ירידת מכפיל הרווח ההוגן ל- 18.2. כדי להגיע לשם שוק המניות צריך לרדת עוד 11% למטה.

מצד שני, צריך לזכור כי זה המכפיל ההוגן. כל עוד תשואת הרווח של המניות גבוהה מתשואת האג”ח תהיה עדיפות למניות, ולכן אין מניעה שמכפיל הרווח יהיה גם גבוה יותר. כמה גבוה? אפילו 34, מה שמתרגם לעלייה של כמעט 70% בערכו של ה- S&P500. האם אנחנו הולכים לשם? סיכוי קלוש, בטח לא לפי התוצאות הפושרות של החברות ברבעון האחרון של 2015.

אז מה השורה תחתונה? לאן הולכים מכאן?

מי שעוקב אחרי מספיק זמן כבר יודע שאני לא נוהג לייפות את המציאות או לטמון את הראש בחול, כך שאין טעם שאשלה את עצמי או אתכם באופטימיות מופרזת גם הפעם. בהסתכלות אובייקטיבית, אני חושב שהבנקים המרכזיים בעולם די איבדו שליטה על הכלכלות שלהם בשנה האחרונה, בעיקר משום שהם ביצעו הרחבות כמותיות רחבות מידי. יותר מידי כסף נזרק לשוק, הריבית הייתה נמוכה לתקופה ארוכה מידי, החברות התמכרו למימון הזול, וכעת כשהשפל הגיע רבות מהן מתקשות להתמודד עם המצב. העלאת ריבית עלולה להחריף את עומק הבעיות. לכן, חייבים להודות שאנחנו עומדים בפני תקופה לא פשוטה בשוק ההון.

מצד שני, חצי הכוס המלאה בהחלט מעודדת. ראשית, אין חלופות השקעה. התשואות בשוק האג”ח אפסיות, כך שרווחי הון באפיק מצומצמים למדי, ומנגד אם הריבית בארה”ב בכל זאת תעלה, מחזיקי האג”ח יחטפו כהוגן (בעיקר במח”מים ארוכים). לכן, המשקיעים לא ירוצו למכור מניות בכל מחיר כדי להחליף אותן באג”ח. זה לא אומר שלא צפויות ירידות בשוק המניות, אבל כנראה שהן מוגבלות.

שנית, אם אתם מחזיקים מניות של חברות יציבות, תזרימיות, צומחות, שאין להן חשיפה גבוהה לבלגאן בסין או לירידת מחיר הנפט (ומרבית החברות בתיק שלי הן כאלו), כנראה שאין סיבה לדאגה. להיפך, כל ירידת מחיר לא-רציונאלית נוספת הופכת אותן אפילו ליותר אטרקטיביות. לא נעים לראות מניות מאבדות מערכן, אבל אין לי ספק שזה עניין זמני. שטר של דולר, גם אם בתקופה כלשהי אנשים משתגעים ומוכנים למכור אותו בחצי דולר, בסופו של דבר ישוב להיות שווה דולר. בואו לא נשלה את עצמנו, רוב המניות לא יעלו למחיר ההוגן שלהן מחר בבוקר. זה יכול לקחת זמן ובדרך יכולות להתרחש ירידות נוספות. אבל, בטווח של 1-3 שנים השפיות תחזור לשוק, ומי שירכוש היום מניות זולות צפוי למכור אותן ברווח נאה.

אז לאן השוק ילך בעתיד הקרוב? אין לי מושג. אני לא אתפלא אם הוא ירד עוד 10% או קצת יותר בעתיד הקרוב (יותר מזה קשה לי להאמין) ומנגד גם לא אופתע אם הוא יעלה ב-10% בחודשים הקרובים. ובכל זאת, למי שחושש מהמשך ירידות ושוקל לברוח למזומן, אני מציע להציץ בגרף המסחר היומי של כתב האופציה של JPM (שאני מחזיק) מלפני מספר ימים.

הוורנט ירד כמעט 9% במהלך היום אבל פתאום שינה כיוון, טס למעלה וסיים את יום המסחר בעלייה מרשימה של מעל 2%. זה לא דבר שאפשר לתזמן אותו (ומי שחושב שהוא יכול משלה את עצמו). בדיוק אותו תרחיש יכול לקרות גם לשוק המניות כולו – הוא עשוי להמשיך לרדת למטה לזמן מה, ואז פתאום, בלי התרעה מוקדמת, הוא ישנה כיוון, יטוס למעלה ויפצה תוך שבוע-שבועיים על כל הירידות של החודשים האחרונים. גם את זה לא ניתן לתזמן.

הדרך להצליח בהשקעה במניות לאורך זמן היא על ידי התעלמות מהתנודתיות קצרת הטווח של השוק והתרכזות במחיר ההוגן של המניות שלנו. כאמור, דולר יהיה שווה במוקדם או במאוחר דולר, ולכן מניות שאתם מחזיקים שנסחרות בתמחור חסר יעלו בסופו של דבר למחיר ההוגן שלהן ויניבו את הרווחים להם אתם מייחלים.