למה פתאום צצו בעיות לבנקים בעולם, האם זה מסכן את הכלכלה והמניות, ואיך אפשר לנצל את הפאניקה לטובתנו.

כנראה שעוד בנקים ברחבי העולם לא הגיבו נכון לשינוי המהיר בשוק האג”ח בגלל עליית הריבית, וכעת יש להם קושי למכור נכסים כדי לספק את הביקוש הגובר של משיכת הכספים של לקוחותיהם.

הבעיה הזו מתרחשת כאשר יש “ריצה אל הבנקים” של הלקוחות.

הם רצים למשוך את הכסף שלהם כי הם חוששים שהבנק יקלע לקשיי נזילות וכספם בסכנה. בפועל זה נדיר שבנק קורס והלקוחות לא מקבלים את מלוא כספם בחזרה, אבל רוב האנשים עדיין פועלים בצורה אמוציונלית ולכן הפחד מוביל אותם לרוץ אל הבנק ולמשוך את כספם.

אז מה הבעיה פה?

צריך להבין שהבנק לא מחזיק את כל כספי הלקוחות בכספות שלו.

הבנק משקיע חלק מהכסף שהוא מקבל בהשקעות בנכסים שונים (בעיקר ניירות ערך) וחלק אחר, גדול יותר, בהלוואות ללקוחות אחרים. באופן כללי, על כל דולר (או יורו או שקל…) שלקוח מפקיד אצלו, הבנק נותן כ-9 דולרים של הלוואות.

על ההשקעות וההלוואות הבנק מקבל ריבית גבוהה יותר מהריבית שהוא משלם ללקוחותיו על הפקדונות, וכך הבנק מממנף את ההשקעה ומרוויח יותר כסף.

בימים שבשגרה, רק חלק מהלקוחות מושכים כסף מהבנק, כך שרזרבות המזומנים שלו מספיקות לשרת את זה. אבל אם פתאום הרבה לקוחות רצים אל הבנק ומבקשים למשוך סכום כולל שעולה על יתרות המזומנים שיש בבנק, הבנק נאלץ למכור חלק מההשקעות שלו כדי שיוכל לשלם להם.

כלומר, הבעיה פה היא בעיית נזילות לא בעיית יציבות פיננסית. כלומר, לבנק יש מספיק כסף להחזיר ללקוחות את כספם, אבל אין לו מספיק כסף להחזיר להם את זה ברגע זה.

הבעיה יותר חמורה בעידן המודרני של היום, כי לא צריך להגיע לסניף, בסך הכול נכנסים לאפליקציה של הבנק ומבצעים משיכה דיגיטלית, כך שמיליוני אנשים יכולים לבצע את זה בטווח של שעות בודדות.

זה מה שקרה לבנק סיליקון ואלי.

אחד מהתפקידים של הבנקים המרכזיים הוא לסייע במקרים כאלו, ובעצם לספק נזילות זמנית לבנק עד שהוא יצליח למכור מספיק השקעות כדי לייצר את הסכום הזה.

וזה מה שקרה במקרה של סיליקון ואלי, שכל הלקוחות שלו קיבלו את כספם, ודי מהר.

איפה העניינים מסתבכים?

הבנק משקיע את כספו בצורה כזו שלאורך זמן שווי הנכסים שלו יהיו גבוהים יותר מההתחייבויות שלו ללקוחותיו (כלומר מקפיד על הון עצמי חיובי), אבל המשוואה הזו לא נכונה בכל רגע נתון, ופה עשויה להיות בעיה.

תארו לעצמכם שהבנק השקיע חלק מכספו באגרת חוב עם מועד פידיון בעוד שנתיים. לכן, אם הוא יחזיק את האג”ח הזו עד לפידין אז הוא יקבל את מלוא התשואה מהאגרת.

אבל כעת, בגלל שהוא צריך נזילות במהירות כדי לשלם ללקוחות שרוצים למשוך את כספם, הוא נאלץ למכור את האג”ח באמצע הדרך, ולפעמים בהפסד.

אם מדובר בהיקפים גדולים של כסף שהבנק צריך להנזיל, והוא עושה את זה בהפסד גדול מידי, אז יש סיכון שלא יהיה לא מספיק כסף להחזיר לכל הלקוחות את כספם.

זה כבר סיכון פיננסי אמיתי, ולפי הפרסומים זה הסיכון שיש עכשיו בבנק קרדיט סוויס.

האם יש סיכון לאפקט דומינו שיפיל הרבה בנקים?

להערכתי לא מדובר פה בסיכון מערכתי, אלא יותר בעניין נקודתי אצל מספר מצומצם של בנקים קטנים יחסית. המערכת הבנקאית האמריקנית נראית יציבה, בעיקר הבנקים הגדולים.

בנוסף, כבר בתחילת השבוע, ממשל ביידן פתח בחילוץ חירום של מערכת הבנקאות האמריקאית במאמץ לעצור את ההידבקות מההתמוטטות המהירה של בנק סיליקון ואלי ובנק סיגניצ’ר. הפד הודיע כי יצרו תוכנית חדשה לספק לבנקים ולמוסדות פיקדונות והלוואות חירום בהיקף של עד 2 טריליון דולר.

הבנקים הגדולים לא צפויים להשתמש בסיוע הזה כי יש להם מספיק רזרבות וגם קצב המשיכות מהם נמוך, מה שמשאיר הרבה כסף לסיוע לבנקים הקטנים יותר אם יזדקקו לכך.

זה מקטין מאוד את הסיכון לקשיי נזילות של הבנקים בארה”ב.

באירופה המצב מאתגר יותר, אבל גם שם אני לא מעריך שנראה קריסות של בנקים. בנק קרדיט סוויס הוא יוצא דופן והבעיות הפיננסיות אצלו מוכרות כבר תקופה ארוכה. הריצה של הלקוחות למשוך את כספם ממנו פשוט הציפה את הבעיה ביתר שאת.

איך זה יסתיים?

קצב האירועים בעולם מהיר ומפתיעה בצורה יוצאת דופן, כך שאני לא אופתע אם בעוד שבוע יצוץ עניין אחר וסוגיית קרדיט סוויס ובנק סיליקון ואלי תישכח…

בכל מקרה, שתחי הנקודות המרכזיות פה הן האינפלציה והריבית.

על הנייר, ככל שהריבית במשק גבוהה יותר הבנקים יכולים להגדיל את מרווח האשראי שלהם (הפער בין הריבית שהם גובים על ההלוואות לבין הריבית שהם משלמים על הפקדונות), אבל לא לנצח.

ברמת ריבית מסויימת, ואנחנו קרובים לרמה הזו, ההלוואות פשוט יקרות מידי שאנשים וחברות מפסיקים לקחת אותן.

מעבר לעובדה שזה מוביל לעצירה כלכלית, במיוחד בשוק הנדל”ן (ובישראל יש עכשיו עצירה בשוק הנדל”ן), זה אומר שהבנקים צריכים מצד אחד להעלות את הריבית על הפקדונות אבל הם מפסיקים להגדיל את תיק ההלוואות שלהם, וכך הרווחים שלהם מצטמצמים.

כשהרווחיות יורדת יותר מידי זה מגדיל הסיכון של המערכת הפיננסית, והבנקים המרכזיים אל רוצים את זה.

לכן, בעיתות כאלו הם נוטים להוריד את הריבית כדי גם לשמור על היציבות הפיננסית של הבנקים וגם לסייע ללקוחות לפרוע את ההלוואות שלהם.

הבעיה של הבנקים המרכזיים בתקופה הנוכחית היא שהאינפלציה עדיין גבוהה, ולכן הם נאלצים להמשיך להעלות את הריבית.

אבל, לשמחתנו, כצפוי, האינפלציה מתמתנת.

מדד המחירים לצרכן בארה”ב עלה בחודש פברואר ב-0.4%, בהתאם לתחזיות בשווקים, כלומר קצב האינפלציה השנתי בארה”ב התמתן מ-6.4% בינואר ל-6%.

אני מעריך שהאינפלציה תמשיך להתמתן גם בהמשך השנה, בעיקר בגלל הירידה הנמשכת במחירי הסחורות בעולם.

זה יקל את הפד האמריקני לעצור את העלאות הריבית ואפילו להתחיל להוריד אותה למטה.

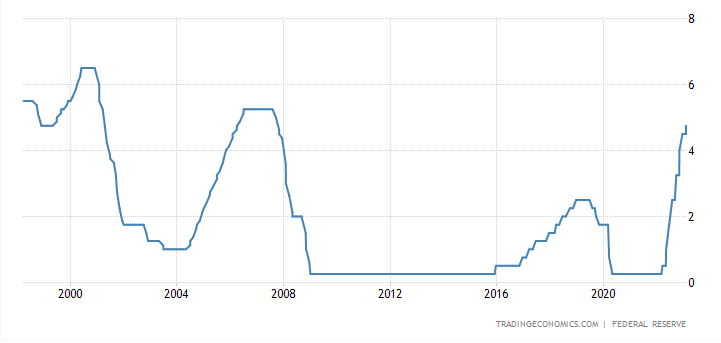

למעשה, ברוב המשברים הקודמים הפד הוריד את הריבית בחדות כמעט בן לילה.

הוא עשה את זה ב-2000, הוא עשה את זה ב-2008 וגם ב-2020 בקורונה.

היום אנחנו בסיטואציה כלכלית שונה (כי עדיין יש אינפלציה גבוהה יחסית), אבל אם הבעיות הפיננסיות בבנקים ימשכו אז לפד לא תהיה ברירה אלא לעצור את העלאות הריבית ואפילו להוריד אותה. כנראה שלא בחדות, אבל התחזיות של האנליסטים כבר מדברות על התחלת הורדות ריבית בעוד כחצי שנה.

כנראה שאם הפד האמריקני יוריד את הריבית אז גם בנק ישראל יאלץ להתיישר בהתאם לכך.

הורדת ריבית אמנם מסמנת שהכלכלה מאטה, אבל היא מיטיבה עם החברות, גם בגלל שזה מקטין את עלויות המימון וגם בגלל שזה מצדיק תמחורים גבוהים יותר למניות שלהן. על פי העבר, בתקופת הורדת ריבית שוק המניות עשוי לסבול לזמן מה, אבל כשהורדות הריבית מביאות אותה לתחתית, אז זו לרוב נקודה בה שוק המניות כבר במגמת טיפוס למעלה, ואני מניח שגם הפעם נראה את זה קורה.

איך אפשר לנצל את הפאניקה של המשקיעים?

אפשרות אחת היא לחפש הזדמנויות שנוצרו במגזר הפיננסי בגלל הפחד של המשקיעים, וחקרתי את זה בימים האחרונים.

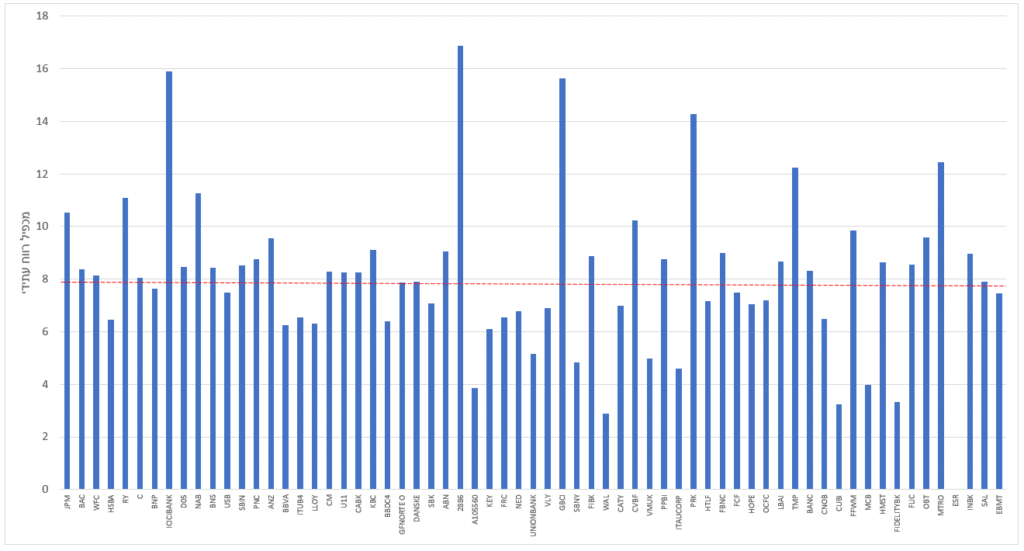

הנתונים מלמדים שמניות רוב הבנקים חוו ירידות חדות בחודשים האחרונים, הם איבדו עשרות אחוזים משווין, אבל התמחורים עדיין לא נראים זולים מספיק בהתחשב באי הוודאות בה אנחנו נמצאים.

המניות פשוט היו יקרות מידי לפני שצצו הבעיות.

העניין הוא שבנקים הם לא חברות רגילות שקל יחסית לנתח את המאזן שלהן. בשביל לבחור מנית בנק בטוחה צריך להכיר היטב את הנכסים שיש בתוך המאזן של הבנק, וזו משימה לא פשוטה.

עשיתי את זה בעבר בבנקים כמו ג’י.פי מורגן, וולס פארגו ובנק אוף אמריקה, כך שאני מכיר אותם היטב, אבל התמחור של הבנקים הגדולים לא נראה הזדמנות השקעה כרגע.

מה שכן יכול להפוך אותם למעניינים, זה אם המשבר של הבנקים הקטנים יתרחב, ואז הלקוחות יסיטו הרבה כספים מהבנקים הקטנים לבנקים הגדולים. גם הפחד של הלקוחות בבנקים האירופאים יכול להוביל אותם להעביר כספים לבנקים האמריקנים הגדולים.

אבל לפחות כרגע לא רואים שטף העברת כספים כזה בהיקף שישנה את תמונת הנכסים והרווחים העתידיים של הבנקים האמריקנים הגדולים, כך שאני לא רואה פה הזדמנות עדיין.

מי שבכל זאת רוצה להיחשף לתחום יכול לעשות את זה באמצעות תעודות סל העוקבות אחר מניות הבנקים.

יש את תעודת הסל KBWB – Invesco KBW Bank, שמתמקדת בעיקר בבנקים הגדולים (מכפיל רווח ממוצע של 9.38). לאוהבי הסיכון יש את תעודת הסל SPDR S&P Regional Banking ETF – KRE שמתמקדת בבנקים הקטנים יותר (האיזוריים), ונסחרת במתחור נמוך יותר (מכפיל רווח ממוצע של 7.55).

ויש את תעודת הסל SPDR S&P Bank ETF – KBE שמשלבת בין בנקים גדולים לקטנים, ומחזיקה גם חברות ביטוח והשקעות, ונסחרת בתמחור מעניין (מכפיל רווח של 7.3).

באופן אישי, אני מעדיף לקנות לתיק שלי מניות ערך ממגזרים אחרים, שנסחרות בתמחורים אטרקטיביים, שנהפכו לאפילו יותר אטרקטיביים בגלל הירידות הלא מוצדקות שהן חוו לאחרונה בעקבות הפאניקה המוגזמת של המשקיעים.