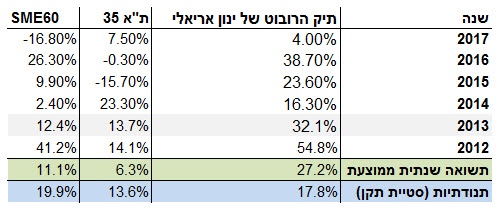

שנה “רגועה” עברה על תיק הרובוט הישראלי, שממשיך לנצח את המדדים עם תשואה שנתית ממוצעת של 27.2% בשש השנים האחרונות. (אגב, למי שלא מכיר, אציין כי תחלופת המניות בתיק היא באמצע חודש יוני, כלומר עכשיו).

תיק הרובוט מבוסס על אסטרטגיית ההשקעה האוטומטית של מנהל ההשקעות ג’ון דורפמן, שמחפשת חברות רווחיות, לא ממונפות, שנסחרות בתמחור הזול ביותר בבורסה על סמך מכפיל הרווח שלהן (מכפיל הרווח הוא מדד תמחורי פופולארי, המחושב על ידי חלוקת שווי השוק של החברה ברווח הנקי שלה ב-12 החודשים האחרונים). הרעיון הוא להקדיש 60 שניות בלבד לסינון 10 מניות אטרקטיביות, קניה שלהן בצורה עיוורת והחלפתן כעבור שנה במניות רובוט אטרקטיביות חדשות.

תתפלאו אבל זה עובד מדהים…

איזו תשואה מניבה השיטה?

התיק הווירטואלי של דורפמן הניב תשואה שנתית ממוצעת של 15.58% ב-17 השנים בהן הוא מפעיל אותו, זאת לעומת 4.17% בשנה בלבד שהשיג ה- S&P500 באותן שנים (התיק האחרון שלו היה בינואר 2016, ומאז הוא הפסיק לפרסם אותו). אני מיישם את האסטרטגיה בשוק המניות המקומי מאז 2012 וגם כאן היא עובדת נהדר.

השיטה לא עובדת כמובן כל שנה. יש גם שנים בהן התשואה נמוכה מזו של המדדים. בשנה החולפת למשל (מיוני 2017 עד יוני 2018), השיג תיק הרובוט 4.0%, נמוך יותר מת”א 35 שהניב 7.5% אבל גבוה ממדד ה-SME60 של המניות הקטנות יותר, שירד ב-16.8%.

(המחירים מתואמים לחלוקת דיבידנדים.)

אבל לאורך תקופה ארוכה יותר, גם תיק הרובוט הישראלי מביס את המדדים. מאז 2012 התיק הניב תשואה שנתית ממוצעת מדהימה של 27.2%, הרבה יותר גבוהה מתשואת ת”א 35 (6.3%) ותשואת מדד ה-SME60 (11.1%).

חשוב לשים לב לעובדה שהתנודתיות של תיק הרובוט, כפי שהיא באה לידי ביטוי בסטיית התקן שלו, דומה לזו של המדדים המובילים בת”א. במילים אחרות, השיטה מנצחת את המדדים ללא לקיחת סיכון גבוה יותר מאשר בקניית תעודת סל פשוטה שעוקבת אחריהם.

האם השיטה תמשיך לעבוד גם בעתיד?

לצערי, אני לא יכול לחזות את העתיד, ולכן אני לא יכול להבטיח את זה. עם זאת, אסטרטגיות של קנית מניות של חברות איכותיות הנסחרות במכפילים נמוכים נוטות להשיג תשואה עודפת על המדדים לאורך זמן, וזה לא השתנה, כך שאני מעריך שהתיק ימשיך לנצח את השוק גם בעתיד. שוב, הוא לא יגבר על השוק כל שנה, אבל בטווח הארוך אני מעריך שהוא יצליח לנצח את המדדים.

איך עובדת שיטת הרובוט הישראלית שלי?

כרגיל, נמחק את כל החברות עם שווי שוק נמוך מ-200 מיליון שקל (כדי לנקות מניות בעלות סחירות נמוכה מידי), נוריד את אלו שיש להן חובות לזמן ארוך שגבוהים מההון העצמי ואת אלו שלא היו רווחיות ב- 12 החודשים (המדווחים) האחרונים. מתוכן נבחר לתיק (בשיעור החזקה זהה) את 10 המניות עם מכפיל הרווח הנמוך ביותר. לא עשיתי כל בדיקות נוספות מעבר לקריטריוני הסינון האלו, כפי שמחייבת השיטה.

אז מיהן 10 מניות הרובוט ל- 2018?

דלק רכב

הפניקס אחזקות

כימיקלים לישראל

מור השקעות

סאני תקשורת סלולרית

פוינטר טלוקיישן

פועלים אי.בי.אי.

פרשקובסקי השקעות ובניין

קבוצת חג’ג’ ייזום נדל”ן

קרסו מוטורס

שתהיה שנת רובוט מוצלחת…

ינון