מחירי הנפט זינקו במאות אחוזים בשנים האחרונות, כמו מחיריהם של שאר הסחורות הנסחרות בבורסת הסחורות (כמו תירס, קפה, כותנה וסויה). רק בשנה האחרונה נסק מחיר הנפט ל-130 דולר לחבית. את הנסיקה הזאת ניתן היה להבין, אם צריכת הנפט העולמית היתה אכן גבוהה מיכולת התפוקה העולמית. אבל למרות הדעה הרווחת, שחוזרת ונשמעת במרבית כלי התקשורת, אספקת הנפט דווקא סדירה ואינה נמוכה מהביקוש. ההסבר לנסיקה החדה הזו נמצא אם כן במקום אחר.

הנפט יגמר בעתיד, אבל לא בקרוב

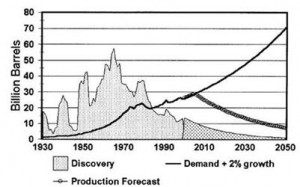

כמות הנפט בכדור הארץ היא סופית, ובשלב כלשהו בעתיד יחלו להידלדל מאגרי הנפט. אז אכן נגיע למצב שבו הביקוש למוצרי הנפט יגבר על יכולת הייצור. השאלה היא מתי זה יקרה. כבר ב-1956 ניבא מריון הוברט כי תפוקת הנפט בארה”ב תגיע לשיא בין השנים 1965 ל-1970, וכי התפוקה העולמית תגיע לשיא בשנת 2000. המצדדים בהתממשותן של תחזיותיו של הוברט מתבססים בעיקר על התרשים המוצג מטה (ראו את התרשים העליון ביותר למעלה), שהוצג לראשונה על ידי קולין קמפבל בשנת 2002 ושצפה כי שיא תפוקת הנפט תתרחש בשנת 2007.

כפי שעולה מהתרשים, השיא בהיקפי גילוי מצבורי נפט חדשים התרחש כביכול בשנות ה- 60 של המאה הקודמת, ולאורך השנים שלאחר מכן אנו חוזים בירידה מתמדת בהקפי גילוי מאגרי נפט חדשים, עד לשנת 2007, שבה כמות צריכת הנפט (המוצגת על ידי הקו השחור העולה כלפי מעלה) גוברת על תפוקת הנפט העולמית (המיוצגת על ידי קו-עיגולים היורד מטה). ייתכן אמנם שכמה מדינות בעולם עברו זה מכבר את נקודת שיא גילוי מאגרי הנפט החדשים – לדוגמה ארה”ב בשנת 1970/1, אינדונזיה בשנת 1991, אוסטרליה בשנת 2000 ומקסיקו בשנת 2004. אולם, מכאן ועד למסקנה כי תפוקת הנפט העולמית הולכת ודועכת, וכי אנו עומדים ערב משבר אנרגיה חמור, הדרך עוד ארוכה.

התרשים המוצג במאמרו של קמפבל מרשים בפשטותו, אך הוא מעלה כמה שאלות מטרידות. השאלה העיקרית היא לגבי מקור הנתונים. קמפבל מעולם לא פירט את מקורות המידע שבהם השתמש. נקודה בעייתית נוספת היא העובדה שנקודת שיא התפוקה אוחרה כבר כמה פעמים. במאמרו הראשון של קמפבל משנת 1988, השיא נחזה להיות בשנת 1990. לאחר מכן הוא “נדחה” לשנת 1995, ומאוחר יותר הוא הוזז קדימה כאמור לשנת 2007.

נקודה חשובה נוספת השנויה במחלוקת, היא העובדה שהנתונים המופיעים בתרשים מתייחסים אך ורק לייצור הנפט הקונוונציונלי הרגיל (Regular Conventional Oil). התרשים אינו כולל את מצבורי האספלט הגדולים באלברטה שבקנדה (bitumen), את מקורות הנפט הכבד (heavy oil) בוונצואלה, מאגרי נוזלים המופקים מגז נייטרלי (Natural gas liquids), מצבורי פחם הניתנים להפיכה לנפט נוזלי, פרוייקטים ענקים להפיכת גז לנוזל המתוכננים להתחיל לפעול בשנת 2009, מוצרי אתנול וביו-דיזל שנהפכו לאטרקטיביים לאחרונה, וחומרי גלם אחרים. כל אלה משמשים להפקת סוגים שונים של דלק ולכן נספרים כחלק ממאגר הייצור העולמי של הנפט ומוצריו, ולכן היו צריכים להכלל בתרשים.

לאור כל זאת, נראה כי התוצאות המוצגות בתרשים אינן משקפות את המציאות הנוכחית בצורה אמינה. נתונים על קצב ייצור וצריכת הנפט ידועים בצורה טובה מאוד ונגישים לכל אחד באמצעות כניסה למאגר הנתונים של מנהל אינפורמציית האנרגיה של ממשלת ארה”ב.

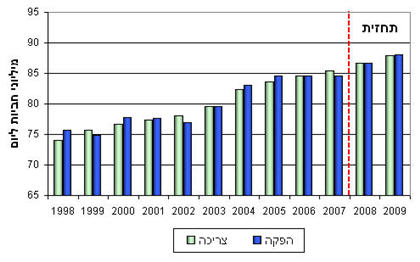

אמנם, כושר ייצור הנפט העולמי קרוב לרמת הצריכה, אך לאורך מרבית עשר השנים האחרונות, כפי שניתן ללמוד מהתרשים השלישי מלמעלה, יכולת התפוקה עמדה בהצלחה בהיקפי הביקוש לנפט. המחסור הקטן בנפט לאורך שנת 2007, נסגר כבר ברבעון הראשון של שנת 2008, מה שלא יכול היה לגרום לעלייה כה תלולה במחיר הנפט.

בניגוד לתרחישים הפסימיים למדי של קמפבל ותומכיו, אנו עדים להמשך העלייה בהיקפי התפוקה של הנפט לאורך השנים האחרונות, מגמת עלייה שצפויה להמשך גם בעתיד. חישוב פשוט יראה לנו כי תפוקת הנפט השנתית צפויה לעלות על 31 מיליארד חביות לשנה, מה שאומר כי איננו צפויים לראות את התחזיות של קמפבל מתממשות, לפחות לא בעתיד הקרוב.

המסקנה העולה מכאן היא ברורה וחד משמעית – אין כיום מחסור בנפט, היצע הנפט צפוי לעמוד בביקושים גם בשנים הבאות והעלייה החדה במחירי הנפט הינה בועה מנופחת בלבד.

לאור העובדה שאין מחסור נראה לעין בנפט, הגורם המרכזי שהוביל לעלייה המטאורית של מחירי הנפט (ושאר הסחורות) בחמש השנים האחרונות, הוא גורם מלאכותי – משקיעים מוסדיים הרוכשים חוזים עתידיים (future contracts) על הנפט והסחורות האחרות במאות מיליארדי דולרים.

המוסדיים מגלים את שוק הסחורות

לאחר המשבר של 2000-2002, שהגיע לאחר התפוצצות בועת ההיטק, חיפשו משקיעים מוסדיים רבים כגון קרנות פנסיה פרטיות וממשלתיות, קרנות נכסים ממשלתיות, קרנות אוניברסיטאיות ואחרות, דרכים להשיג תשואה להשקעותיהם שלא תהיה תלויה באופן ישיר בשוק ההון. חיפוש זה הוביל אותם לגלות את שוק הסחורות. משקיעים מוסדיים רבים החלו להשקיע בשוק הסחורות באמצעות רכישת חוזים עתידיים על אותן סחורות, בדיוק כפי שהם השקיעו בעבר במניות.

חוזה עתידי הינו חזה לכל דבר, המחייב את הרוכש לקנות (או למכור) נייר ערך או סחורה כלשהי בתאריך קבוע מראש במחיר נתון. החוזה אינו ניתן לביטול ובמועד המימוש רוכש החוזה חייב לשלם את מחיר החוזה למוכר, אשר חייב לספק לו את הסחורה (או מזומנים). על מנת לצאת מהחוזה, על הקונה למכור אותו (או לקנות אותו בחזרה בחסר) לקונה אחר. חוזים עתידיים יכולים להכתב כמעט על כל דבר, החל משער החליפין של מטבעות, גובה הריבית במשק וכלה ב- 25 סחורות כגון נפט, תירס, זהב ועוד.

בשונה מהשקעה במניות, השקעה בחוזים עתידיים על סחורות נחשבת כהשקעה ספקולטיבית, היות והיא כרוכה בסיכון גדול יותר מהסיכון שיקח משקיע ממוצע. כתוצאה מכך, שוק החוזים העתידיים על הסחורות משך אליו בעיקר ספקולנטים ששיחקו בהיקפים לא גדולים, שלא השפיעו על מחירי הסחורות עצמן. החל משנת 2003, עם הכניסה של המשקיעים המוסדיים אל שוק החוזים העתידיים על הסחורות, השתנה אופן ההשקעה בסחורות והיקפי המסחר החלו לגדול. בניגוד לספקולנטים הרגילים, המשקיעים המוסדיים אינם יכולים להרשות לעצמם לקחת סיכונים גבוהים מידי, ולכן אינם משקיעים במספר סחורות בודדות אלא מחלקים את כספי ההשקעה בין 25 הסחורות השונות על פי הרכבן במדדי הסחורות הפופולריים של גולדמן סאקס ושל דאו-ג’ונס.

כפי שניתן ללמוד מהתרשים המוצג מטה, היקפי ההשקעה במדדי הסחורות, שעמדו על כ- 10 מיליארד דולר בסוף שנת 2003, גדלו בצורה אדירה בחמש השנים האחרונות ועומדים כיום על יותר מ- 260 מיליארד דולר. ניתן גם לראות את ההתאמה המושלמת בין הגידול בהיקפי ההשקעה של המשקיעים המוסדיים לבין העלייה בערכו של המדד (המשקף את עליית מחירי הסחורות עצמם), שעלה בממוצע בכ- 183% לאורך חמש השנים הללו.

לפי דברי הרשות האמריקנית למסחר בחוזים עתידיים על הסחורות, מחירי החוזים על הסחורות הם נקודת הייחוס למחירי הסחורות האמיתיים עצמם. אי לכך, כאשר משקיעים מוסדיים מובילים את מחירי החוזים לרמות כה גבוהות, עובדה זו משפיע באופן ישיר וכמעט מיידי על מחירי הסחורות עצמם. במלים אחרות, התהפכו היוצרות, ובמקום שמחירי הסחורות יניעו את מחירי החוזים העתידיים, דווקא מחירי החוזים משפיעים על מחירי הסחורות.

היקפי ההשקעה של המשקיעים המוסדיים בחוזים העתידיים הם כה גדולים עד שהם מגמדים לעיתים את היקפי המסחר בסחורות עצמן. לדוגמה, הגידול המשמעותי ביותר בצריכת הדלק בחמש השנים האחרונות נבע מגידול של כ- 900 מיליון חביות בסין. לאורך אותן חמש השנים, הדרישה של משקיעים מוסדיים לחוזים עתידיים על הדלקים גדלה בשיעור כמעט זהה של כ- 850 מיליון חביות. התופעה אינה ייחודית למוצרי הנפט. המשקיעים המוסדיים מחזיקים חוזים עתידיים על התירס שיכולים לתחזק את תעשיית האתנול בארה”ב למשך שנה שלמה, וחוזים עתידיים על החיטה בכמות שיכולה להאכיל את כל אוכלוסיית ארה”ב בפסטה ולחם במשך שנתיים שלמות!

בין הבודדים שהתריעו על התופעה ניתן להזכיר את ליהמן ברדרס המתריעים זה מכבר על קיומה של בועת הסחורות, ואת אחד מבכירי מנהלי קרנות הגידור בארה”ב, מייקל מאסטרס, שהציג בפני הקונגרס האמריקני את הבעיה ודרש מהם להחמיר את מגבלות המסחר בחוזים העתידיים על הסחורות בהקדם. מאסטרס הראה כי המוסדיים הזרימו לשוק החוזים על הסחורות סכום דמיוני של 55 מיליארד דולר ב- 52 הימים הראשונים של שנת 2008, כלומר הגדלת היקפי החוזים ביותר ממיליארד דולר בכל יום! הוא תולה את האשמה ב”פירצה” בחוקי המסחר בחוזים עתידיים, המאפשרת למשקיעים המוסדיים לרכוש חוזים בהיקפים בלתי מוגבלים באמצעות עסקאות חילופין דרך בנקי ההשקעות הגדולים.

עד מתי נמשיך לשלם ביוקר?

למרות ששוק החוזים הוא שוק ספקולטיבי לכל דבר, הספקולנטים הרגילים אינם רוכשים חוזים במטרה להחזיקם לטווח ארוך. חלקם בוחנים את הנתונים הפונדמנטליים האמיתיים של היצע וביקוש לסחורה לפני כל רכישה ובמידה והם משתנים הם מוכרים את החזקותיהם, וחלק אחר מנסה להרוויח מהתנודות קצרות הטווח במחירי החוזים הללו. המשקיעים המוסדיים מתייחסים להשקעה בחוזים כחלק מאסטרטגיית הקצאת הנכסים הכולל שלהם (Asset allocation). אי לכך, הם ישקיעו את כל סכום הכסף שיעדו להשקעה בחוזים ללא כל התחשבות במחיר בו הם נסחרים או במצב הפונדמנטלי שלהם, וכל זאת במטרה להחזיקם לטווח ארוך, בדרך כלל כאמצעי הגנה מפני עליית האינפלציה.

חוקי המסחר בחוזים עתידיים בסחורות משנת 1936 קבעו אמנם מגבלות כמותיות על היקפי המסחר בחוזים עתידיים על הסחורות, אולם, הרשות האמריקנית למסחר בחוזים עתידיים על הסחורות העניקה לבנקי ההשקעות, כגון גולדמן סאקס, מריל לינץ’ ואחרים, פטור ממגבלות אלו במקרה שהם רוכשים את החוזים הללו במסגרת עסקאות חילופין שאינן מתבצעות דרך הבורסות המרכזיות (over-the-counter swap transactions). עסקאות חילופין שכאלו הן מורכבות בדרך כלל, אך באופן כללי, הרעיון העיקרי העומד בבסיסן הוא שהמשקיע המוסדי המעוניין לרכוש את החוזים משלם לבנק את סכום הרכישה בתשלומים במחיר קבוע, והבנק רוכש בעבורו את החוזים על פי המחיר שלהם בשוק. כתוצאה מ”פירצה” זו, מגבלת כמות רכישת החוזים קיימת למעשה רק על הנייר.

ככל שמחירי החוזים עולים, כך גם גדלה המשיכה של משקיעים מוסדיים נוספים אל החוזים, מה שמעלה את היקפי ההשקעה בהם עוד יותר. כדור השלג הזה הולך וגדל עם הזמן והוא אשר גורר את מחירי הסחורות כלפי מעלה. רכישת החוזים על ידי המוסדיים נעשית כאמור כחלק מאופן חלוקת כספי ההשקעה שלהם בין רכיבי ההשקעה השונים בשוק, ולכן גם אם תפוקת ייצור הנפט תגדל או שכמות הצריכה תקטן בצורה דרסטית, דברים שצריכים להוביל לירידה במחירו של הנפט, הדבר לא יניע את המוסדיים מלרכוש חוזים נוספים במסגרת תוכנית הקצאת המשאבים שלהם.

בניגוד למצב בתקופת בועת ההיטק, בועת הסחורות משפיעה על כל אחד ואחד מאיתנו, בין אם הוא משקיע בשוק ההון ובין אם לא. בעוד המוסדיים ממשיכים להגדיל את היקפי ההשקעה בחוזים ולהניע את מחירם מעלה, עולים גם מחירי הסחורות בחנויות ובתחנות הדלק, מה שגורם לנו להוציא סכומי כסף גדולים הרבה יותר מהסכומים האמיתיים שהיה עלינו לשלם עבור המוצרים הבסיסיים הקיימים בשוק בשפע. הבדל נוסף טמון בכך שבועת ההייטק היתה חייבת להתפוצץ מתישהו, משום שמחירי המניות עלו בצורה מהירה וגדולה הרבה יותר משיעור הצמיחה של החברות שלהן. לעומת זאת, אם לא ינקטו צעדים מהירים ומחמירים להגבלת היקפי המסחר בחוזים עתידיים וביטול אפשרות ההשקעה באמצעות עסקאות החילופין דרך בנקי ההשקעות, ייתכן ועשרות מיליארדי הדולרים המחכים ממש ברגע זה להכנס לשוק הסחורות ולהגדיל את בועת הסחורות אף יותר, אכן יגיעו ליעדם, יחמירו את המצב ואנו נמשיך לראות את מחירי האורז והדלק נוסקים מעלה גם בשנים הבאות.

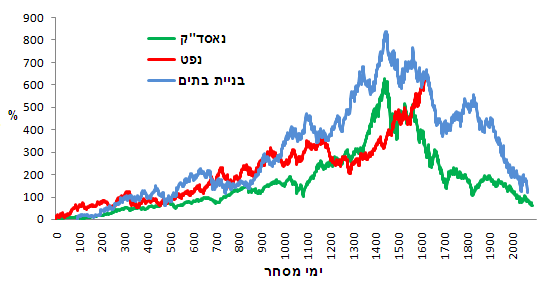

העתיד של בועת הסחורות בטווח הקרוב אינו ידוע, אך למרות זאת, כל בר דעת יודע כי סופן של בועות הוא בהתפוצצות אדירה שתחזיר את מחירי הנפט והסחורות האחרות לנקודה סבירה הרבה יותר. מספיק להביט בתרשים המוצג מטה (מתוך Bespoken) על מנת להבין מה עשוי לקרות למחירי החוזים והסחורות עצמן כאשר הבועה תתפוצץ לבסוף. זאת גם הסיבה מדוע אני מרגיש בטחון רב לומר כי ביצוע שורט על מחירי הסחורות, ועל הנפט בפרט, צפוי להיות רווחי למדי.

הערה: הכתבה התפרסמה לראשונה בבלוג שלי בקפה דה-מרקר.