קניתם מניה והיא עלתה. איך יודעים מתי הגיע הזמן למכור אותה כדי למקסם את הרווח?

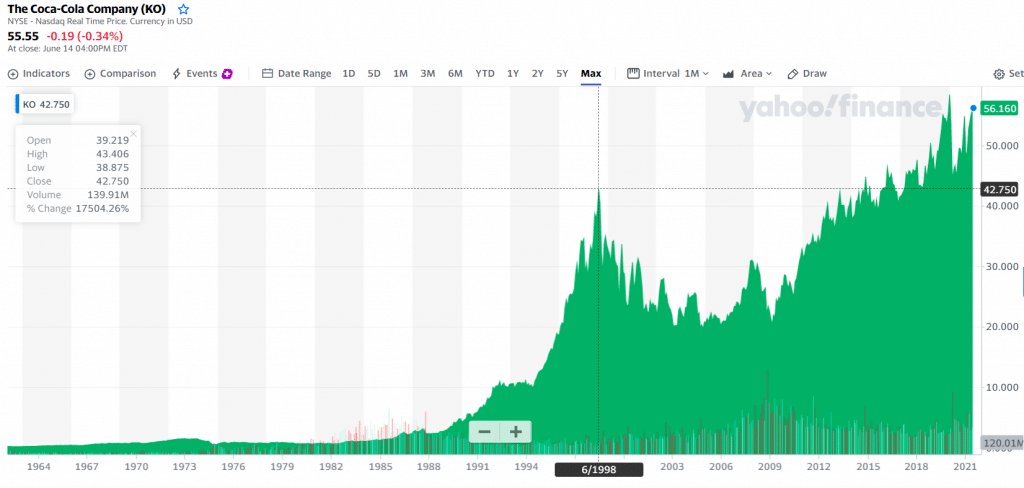

כששאלו את וורן באפט את השאלה הזו, הוא השיב “אף פעם” (“Never”), ויש לו בתיק מניות שהוא אכן מחזיק כבר עשרות שנים. קוקה קולה למשל.

האם זה נכון להחזיק מניה לכל כך הרבה שנים?

לפעמים כן ולפעמים לא.

במקרה של קוקה קולה זו הייתה שגיאה של באפט.

אמנם מדובר בחברה איכותית שהצליחה בגדול ובאפט עשה שם טונות של כסף, אבל ב-1998 המניה נסחרה בתמחור בלתי הגיוני לחלוטין, שאי אפשר היה להצדיק אותו ובאפט היה צריך למכור.

איך יודעים אם מניה זולה או יקרה?

לכל חברה יש שווי כלכלי (שווי הוגן) שנגזר מהפעילות העסקית שלה. ככל שהחברה מוכרת יותר ומרוויחה יותר אז היא גם תהיה שווה יותר והמניה שלה תעלה למחיר גבוה יותר (בפועל, מה שקובע זה דווקא תזרים המזומנים, אבל לא נכנס לזה פה כי מספיק להבין את הרעיון הכללי).

מי שלומד להעריך את המחיר ההוגן הזה, יכול לאתר מניות הנסחרות בזול (כלומר מתחת למחיר ההוגן שלהן), לדעת מתי הן חזרו למחיר הזה ומתי הן נסחרות ביוקר (הרבה מעל המחיר ההוגן).

באפט יודע כמובן להעריך את המחיר ההוגן, ובכל זאת הוא התאהב בקוקה קולה והמשיך להחזיק למרות שהמניה נסחרה בתמחור גבוה מידי.

מהנקודה הזו המניה החלה לרדת למטה וחזרה לאותה רמת מחיר רק כעבור 20 שנה, ב-2018. באפט אמנם קיבל במהלך השנים קצת דיבידנדים מהחברה, אבל בשביל תשואת דיבידנד של 2.5% בשנה לא ממשיכים להחזיק מניה…

אז הבנו שאסור להתאהב במניה, אבל אולי לפעמים דווקא כדאי להמשיך להחזיק לתקופה ארוכה?

זה נכון, במיוחד במקרים שאתם מעריכים שהחברה תמשיך לצמוח ולהרחיב את הפעילות שלה.

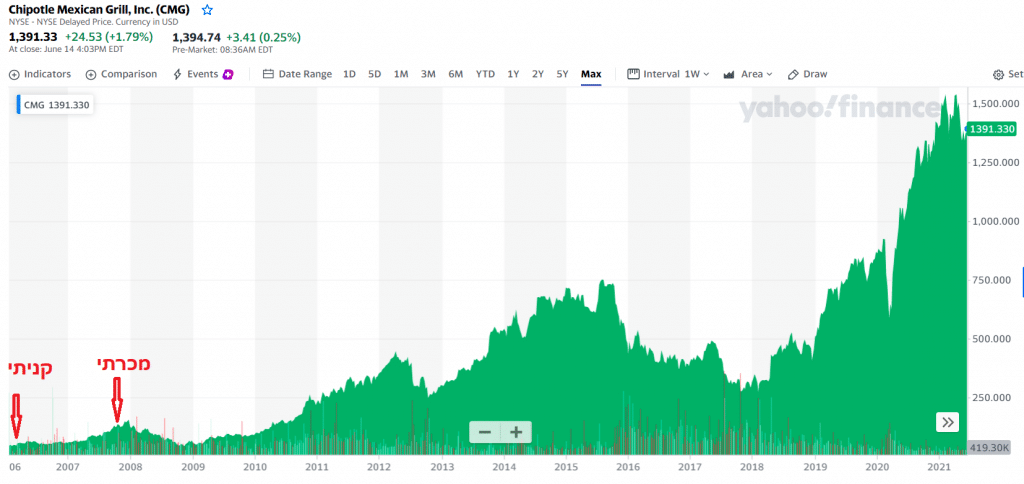

קחו למשל את צ’יפוטלה – חברת המזון המהיר המקסיקני.

קניתי את המניה שלה קצת אחרי ההיפרדות שלה ממקדונלדס ב-2006, ב-45 דולר למניה, ומכרתי כעבור שנה וחצי ב-125 דולר. רווח נחמד של פי 2.7 על הכסף, אבל אם נקפוץ 13 שנה קדימה נראה שהמניה טיפסה המון ונסחרת היום ב- 1,390 דולר!

רוצים עוד דוגמה? בבקשה – ענקית ביטוחי הבריאות UnitedHealth.

קניתי את המניה שלה באוקטובר 2009 ב-24 דולר, בשפל היסטורי שנבע מההצהרה של אובמה על רפורמת הבריאות שלו, ומכרתי אותה כעבור שנה וחצי ב-50 דולר. שוב, הכפלתי את ההשקעה, אבל ב-11 השנים שלאחר מכן המניה המשיכה לטפס והיום היא נסחרת ב-400 דולר.

הבנתם נכון, מכרתי מוקדם מידי.

אז מתי הזמן הנכון למכור מניה?

יש שני מקרים בהם כדאי למכור את המניה שאתם מחזיקים:

1) כשהיא עלתה למחיר שכבר אי אפשר להצדיק אותו.

2) כאשר חל שינוי מהותי בחברה או במגזר שעלול להשפיע לרעה על הפעילות העסקית או לערער את היציבות הפיננסית שלה.

המקרה הראשון הוא עניין תמחורי לגמרי. כמו שהבנו, לכל חברה יש שווי הוגן שנגזר מהפעילות העסקית שלה. השווי הזה נקבע על ידי שיעור הצמיחה של החברה בעתיד, הרווחיות שלה, כמה מס היא משלמת, היקף ההשקעות שלה ברכוש קבוע ועוד מספר פרמטרים. שיטת הערכת השווי הזו נקראת היוון תזרימי המזומנים ומי שרוצה לדעת להעריך כמה שווה מניה צריך ללמוד איך להשתמש בה.

כל עוד המניה נסחרת במחיר שאנחנו יכולים להצדיק אותו על סמך תרחיש סביר של הפרמטרים האלו, יש היגיון להמשיך להחזיק אותה גם אם היא עלתה בשיעור ניכר למעלה. קחו למשל את מניות סולאראדג’ ומיקרון, שקניתי בשיא משבר הקורונה בשנה שעברה ומאז הן עלו במאות אחוזים, אבל שתיהן עדיין נסחרות בסביבת מחיר אטרקטיבית, כך שאני ממשיך להחזיק אותן.

לעומת זאת, אם המניה שלכם עלתה למחיר שמחייב אותנו להניח הנחות בלתי סבירות של הפרמטרים האלו בעתיד (למשל שהצמיחה תהיה הרבה יותר גבוהה מהתרחיש הכי אופטימי) אז כנראה שהמניה נסחרת ביוקר ועדיף למכור. זה לא אומר שהמחיר לא ימשיך לטפס למעלה, אבל זה לא חכם להחזיק מניה כשהיא בטריטוריה יקרה מידי.

אם אתם לא יודעים להעריך את המחיר ההוגן, דרך מקורבת לבחון אם המניה מתומחרת נכון היא באמצעות מכפילים כמו מכפיל הרווח או מכפיל המכירות. זה לא ייתן לכם תשובה חד משמעית בעניין (כי מכפילים בוחנים רק את התמחור היחסי של החברה ביחס למתחרות שלה ולא באופן אבסולוטי), אבל בתור כלל אצבע, אם המכפילים האלו גבוהים מהממוצע של המניות האחרות במגזר, אז יש סבירות גבוהה יותר שהמניה שלכם נסחרת מעל המחיר ההוגן שלה.

המקרה השני פחות קשור לתמחור באופן ישיר. הוא מתבסס על זה שמשהו השתנה או השתבש בחברה בצורה מהותית. זו יכולה להיות עזיבה של אישיות מפתח שבלעדיה החברה תתקשה לתפקד טוב כמו בעבר, או השקת מוצר חדש של מתחרה, שעלול לפגוע אנושות במכירות של החברה שאנחנו מחזיקים.

מטבע הדברים, החלטה למכור מניה משיקולים כאלו היא מורכבת יותר כי אלו אירועים שקשה לחזות את ההשלכות שלהם.

כבר ראינו חברות שהצליחו להסתדר נהדר גם אחרי שהמייסד שלהן פרש או הלך לעולמו, כמו במקרה של סטיב ג’ובס באפל או מייקרוסופט שהמשיכה לצמוח יפה גם בלי ביל גייטס. אבל מה לגבי טסלה מוטורס – האם היא תוכל להמשיך להצליח ללא אילון מאסק? ומה לגבי פייסבוק ללא מארק צוקרברג?

סיבה נוספת לשקול מכירת מניה היא כאשר החברה יוצאת להרפתקה ממונפת מידי, לבטח אם היא לא בליבת הפעילות שלה. כלומר, אם חברה לוקחת הלוואה גדולה מידי כדי לרכוש מתחרה או כדי להיכנס לתחום פעילות שאין לה מומחיות בו, זה עלול לסכן את היציבות הפיננסית שלה וזו בהחלט סיבה לשקול למכור אותה.

דוגמה טובה לכך היא חברת טבע, שרכשה את חברת התרופות אלרגן בסכום של מעל 40 מיליארד דולר ב-2016. הרכישה מומנה בעיקר באמצעות חוב ענק, מה שהכניס את טבע לסחרור פיננסי והוביל את המניה שלה לאבד עשרות אחוזים מערכה.

יש עוד שיקולים נוספים למכירת חברה, אבל בסופו של יום, הדבר החשוב ביותר הוא להחזיק את המניות שלכם בסבלנות. אם החלטתם להשקיע בחברה אחרי שבדקתם אותה לעומק ווידאתם שהמניות שלה נסחרות במחיר אטרקטיבי, תנו להנהלת החברה לעבוד ולייצר לכם ערך. גם אם המניה עולה בשיעור ניכר, אם התמחור שלה עדיין הגיוני והפעילות של החברה נראית חיובית, המשיכו להחזיק בסבלנות כדי למקסם את הפוטנציאל של המניה.