2016 הייתה שנה מצוינת עבור תיק מניות הרובוט הישראלי, ש”טס” 38.7%…

למי שעדיין לא מכיר (או שכח), תיק הרובוט מתבסס על אסטרטגיית ההשקעה האוטומטית של מנהל ההשקעות ג’ון דורפמן, שמטרתה לאתר חברות רווחיות וללא יותר מידי חובות, שמניותיהן הן הזולות ביותר בבורסה על פי מכפיל הרווח שלהן (מכפיל הרווח הוא מדד תמחורי פופולארי, המחושב על ידי חלוקת שווי השוק של החברה ברווח הנקי שלה ב-12 החודשים האחרונים). כלומר, הרעיון הוא לעבוד בסך הכול כמה דקות כל שנה בסינון ודירוג המניות לפי קריטריונים קבועים, לא לעשות כל ניתוח מעמיק נוסף, ובכל זאת לנצח את השוק. החלום הרטוב של כל משקיע…

איך דורפמן מסנן את המניות האלו? הוא מתחיל מכל החברות האמריקניות הנסחרות בשווי שוק גבוה מ-500 מיליון דולר, מוחק את אלו שהפסידו כסף ב-12 החודשים האחרונים ואת אלו שיש להן חובות לזמן ארוך הגבוהים מההון העצמי שלהן. מתוכן, הוא בוחר את 10 המניות עם מכפיל הרווח הנמוך ביותר, קונה אותן בשווי כספי זהה (הוא עושה את זה בתיק וירטואלי בלבד), מחזיק אותן ברציפות למשך שנה, ולאחר מכן מחליף אותן במניות רובוט חדשות. התיק הווירטואלי של דורפמן הניב תשואה שנתית ממוצעת של 15.58% ב-17 השנים בהן הוא מפעיל אותו, זאת לעומת 4.17% בשנה בלבד שהשיג ה- S&P500 באותן שנים (התיק האחרון שלו היה בינואר 2016, ומאז הוא הפסיק לפרסם אותו). אני מיישם את האסטרטגיה בשוק המניות המקומי מאז 2012.

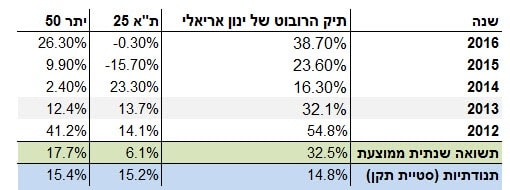

בשנה האחרונה, תיק מניות הרובוט הישראלי נסק למעלה ב-38.7%, והשאיר אבק למדד ת”א 35, שאיבד 0.3% מערכו, וגבר שוב גם על מדד SME60 (לשעבר מדד היתר50), שהניב דווקא תשואה מרשימה של 26.3%. למעשה, פרט למניה אחת (דלק רכב) כל שאר המניות בתיק הניבו תשואות דו-ספרתית מדהימות.

5 שנים מאז שהתחלתי לנהל את תיק הרובוט הישראלי, הוא כבר פתח פער משמעותי מעל המדדים המקומיים. מאז ההשקה ב-2012, הוא הניב תשואה שנתית ממוצעת של 32.5%, הרבה מעל מדד ת”א 35 (6.1% בממוצע שנתי) וגם מעל מדד SME60 (שהניב תשואה שנתית ממוצעת של 17.7%). מה שמעניין הוא שהתנודתיות של תיק הרובוט כמעט זהה לזו של המדדים עצמם, כלומר, התנודתיות של התיק דומה לתנודתיות הטבעית של השוק הישראלי.

האם השיטה תמשיך לעבוד גם בעתיד?

לאף אחד אין כדור בדולח, ולכן אני לא יכול להבטיח את זה. עם זאת, אסטרטגיות של קנית מניות של חברות איכותיות הנסחרות במכפילים נמוכים נוטות להשיג תשואה עודפת על המדדים לאורך זמן, וזה לא השתנה, כך שאני מעריך שהתיק ימשיך לנצח את השוק גם בעתיד. שוב, הוא לא יגבר על השוק כל שנה, אבל בטווח הארוך אני מעריך שהוא יצליח לנצח את המדדים.

איך עובדת שיטת הרובוט הישראלית שלי?

כרגיל, נמחק את כל החברות עם שווי שוק נמוך מ-200 מיליון שקל (כדי לנקות מניות בעלות סחירות נמוכה מידי), נוריד את אלו שיש להן חובות לזמן ארוך שגבוהים מההון העצמי ואת אלו שלא היו רווחיות ב- 12 החודשים (המדווחים) האחרונים. מתוכן נבחר לתיק (בשיעור החזקה זהה) את 10 המניות עם מכפיל הרווח הנמוך ביותר. חשוב להדגיש כי לפי השיטה, פרט לעמידה בקריטריונים האלו, לא צריך לעשות שום בדיקות נוספות למניות שבחרנו.

אז מיהן 10 מניות הרובוט ל- 2017?

בנק דיסקונט

בנק לאומי

ברימאג דיגיטל

דלק רכב

הפניקס

מגדל ביטוח

מגדלי הים התיכון

ממן

רבוע כחול נדל”ן

ריט 1

(המניות מסודרות לפי סדר א’-ב’)

שתהיה שנת רובוט מוצלחת…

ינון