תמיד כשיש ירידות חדות בשווקים, המשקיעים הבלתי מנוסים, קצרי הטווח, בורחים ומפסידים כסף. מי שקונים מהם ומרוויחים בגדול הם המשקיעים החכמים והסבלניים, שמסתכלים על הטווח הארוך וקונים כעת בזול ובהמשך ימכרו את אותם ניירות ערך למשקיעים הבלתי מנוסים כשהם ישובו אל השוק, כרגיל, באיחור. המחזוריות הזו מתרחשת פעם אחר פעם בכל מחזור של עליות-ירידות בשוק.

אז תעשו לעצמכם טובה, הפעם תפנימו את הדברים שאני כותב כאן, כדי שבסייקל הזה לא תמכרו את המניות והאג”ח שלכם בגלל פאניקה, ותהפכו אתם להיות המשקיעים החכמים שמרוויחים מהשקעה בשוק ההון.

תמצית הדברים

- ירידות חדות בשווקים בתלילות גבוהה. זה מרמז שגם הריבאונד יהיה חזק ומהיר. מי שימכור עכשיו יצא בהפסד ויפספס את הראלי החזק שיגיע בהמשך.

- הכתובת הייתה על הקיר (השוק היה יקר), אבל כמובן שאי אפשר היה לתזמן את זה.

- הסיבה המרכזית לירידות: התחממות מלחמת הסחר בין ארה”ב לסין וההתעקשות של הפד האמריקני לבצע העלאות ריבית נוספות ב-2019.

- שוק המניות האמריקני אינו זול כמו שהיה בסוף 2008, אבל הירידות החזירו אותו לרמת תמחור הוגנת (השוק הישראלי עשוי לרדת יותר בגלל רמות הסחירות הנמוכות).

- בדיוק בשביל הסיטואציה הזו הצעתי בתקופה האחרונה לאגור יתרת מזומנים נכבדה בתיק, שתשמש לחיזוק פוזיציות קיימות ורכישת מניות חדשות במחירי סוף עונה.

ההערכה שלי: לא צפוי שוק דובי ממושך. במהלך 2019 המניות יתקנו את הירידות וימשיכו לטפס למעלה. מי שיברח מהשוק ולא יקנה מניות עכשיו, לאחר הירידות, יפספס את הראלי הזה.

האם הירידות הנוכחיות שונות מירידות אחרות בעבר?

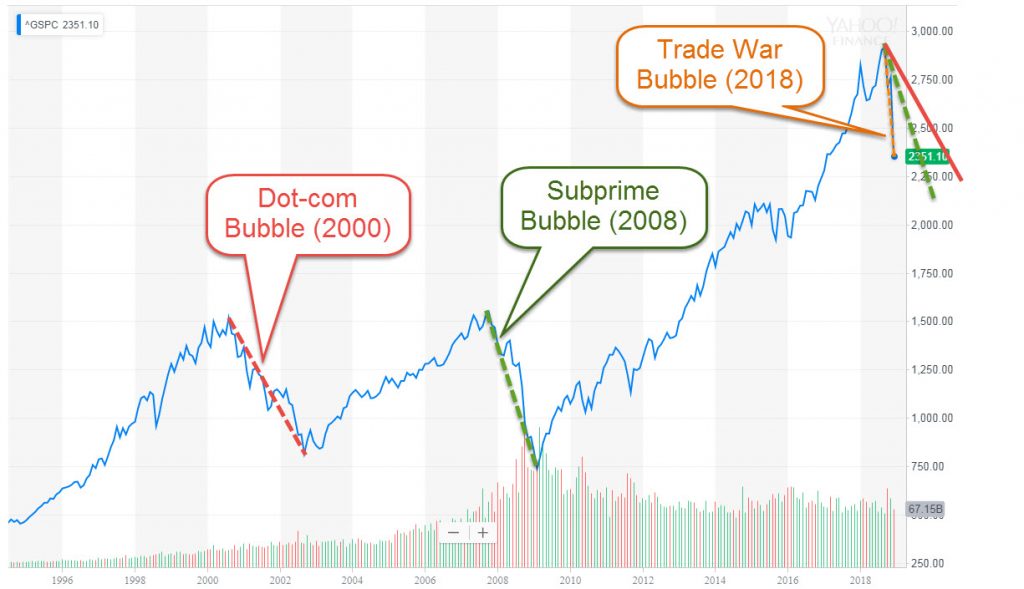

תקופה סוערת עוברת על השווקים. המדדים המובילים בוול סטריט כבר איבדו למעלה מ-20% מערכם בשיא שנקבע באוקטובר. כרגיל, גם הפעם הפאניקה של המשקיעים דוחפת אותם למכור מכל הבא ליד, גם מניות של חברות איכותיות ביותר שנסחרות במחירים אטרקטיביים וזה פוגע גם במניות בתיק שלנו.

מי שלא חווה את המפולת של 2008 או את התקופה הקצרה ב-2011 בה השוק האמריקני ירד בכמעט 20% מייד לאחר סיום תוכנית ההקלה הכמותית הראשונה, נהנה מהרבה שנים רצופות של ראלי בשוק המניות, וכעת הוא צריך להתמודד לראשונה עם ירידות חדות, וזה לא דבר פשוט. אפילו מפחיד.

מה שמעניין, הוא שהירידות הנוכחיות חדות בהרבה מכל ירידה אחרת שהכרנו בהיסטוריה. לראיה, שיפוע גרף ה-S&P ב-2008 תלול יותר מזה של 2001, והשיפוע של 2018 אף תלול יותר. הוא נראה ממש כמו נפילה חופשית. זה קורה בגלל שתי סיבות: היד הקלה מידי של המשקיעים על ההדק (קוראים רק כותרות בלי להעמיק בניתוח של החברה) והנגישות הרבה למסחר בניירות ערך (בגלל הסמארטפונים). זה מרמז שהמפולת תהיה קצרה ותלולה מאוד וכך גם הריבאונד שיגיע בהמשך.

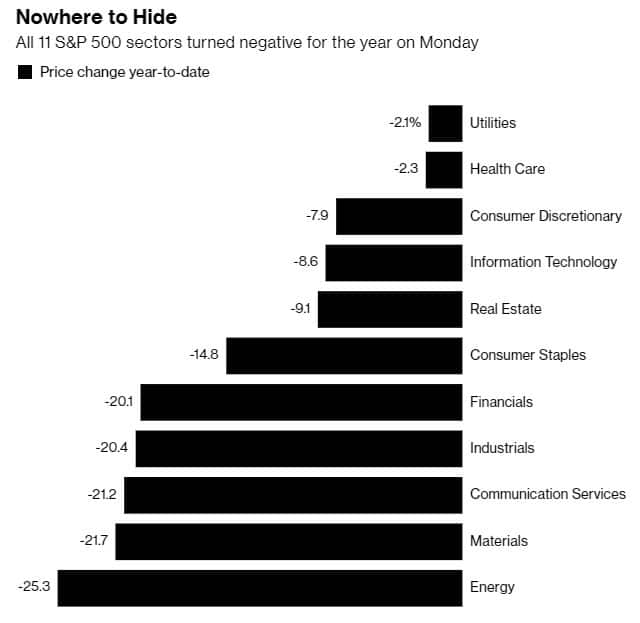

בשונה ממפולות אחרות, הפעם לא היה איפה להסתתר היות והמניות בכל המגזרים ירדו למטה. מניות האנרגיה חוו את הירידות החדות ביותר, זאת למרות שחלק נכבד מהן נסחרו בתמחורים אטרקטיביים לפני תחילת הירידות. גם מניות הפיננסים חטפו כהוגן, למרות שהבנקים האמריקנים נראים היום יציבים מתמיד והעלאת הריבית צפויה לשפר עוד את הרווחיות שלהם ברבעונים הקרובים.

מקור: Bloomberg

השיטה של הציבור: קונים ביוקר, מוכרים בזול…

ההיסטוריה מלמדת שרוב המשקיעים נשברים לאחר ירידה חדה בשוק בעקבות הפחד מהמשך ירידות, ומוכרים את כל התיק שלהם בהפסד משמעותי של עשרות אחוזים. לאחר שנכוו, הם מתרחקים משוק המניות במשך תקופה ממושכת יחסית, ושבים אליו בחזרה רק לאחר מספר שנים, לאחר שפספסו את הראלי המהיר והחזק של שנות הגאות הראשונות, וקונים את המניות שלהם (שוב) ביוקר. מספר שנים לאחר מכן שוב מגיעה מפולת, הם (שוב) מוכרים בהפסד וחוזר חלילה. בדיוק באמצעות השיטה השגויה הזו הצליחו המשקיעים הישראלים בקרנות הנאמנות להפסיד 60% מכספם בעשר השנים שבין 1996 ל-2007, שנים מעולות עבור שוק המניות המקומי, שעלה ב-300%.

מקור: הארץ / דה מרקר

לעומתם, משקיעי הערך החכמים, ממשיכים להחזיק את המניות שרכשו וככל שנמשכות הירידות הם מחזקים את הפוזיציות במניות שהם מחזיקים, ובנוסף קונים מניות חדשות הנסחרות במחירי סוף עונה. כשהגלגל מסתובב והשוק שב לעליות, הם כבר חזק בפנים, ונהנים מהעליות החדות שמתרחשות מייד לאחר שינוי הכיוון של השוק למעלה.

במילים אחרות, השוק הוא מכונה יעילה מאוד להעברת כסף ממשקיעים אמוציונאליים קצרי-טווח למשקיעים חכמים ומתמידים לטווח הארוך. כשיש ירידות חדות, המשקיעים קצרי-הטווח (המכונים לעיתים “ידיים חלשות”) נבהלים ומוכרים את התיק שלהם בהפסד ובמחירים אטרקטיביים למשקיעים המתמידים. כעבור מספר שנים, אחרי שהמניות עולות למחירים גבוהים, המשקיעים קצרי-הטווח קונים מחדש וביוקר את המניות מהמשקיעים המתמידים, וחוזר חלילה.

איזה משקיעים אתם רוצים להיות – אמוציונאליים קצרי-טווח שמפסידים כסף או משקיעי ערך חכמים ומתמידים לטווח הארוך שמרוויחים לאורך זמן?

כמובן שההחלטה כיצד להשקיע בתיק שלכם היא שלכם בלבד, אבל כדי שהיא תהיה מושכלת, עשו לעצמכם טובה וקראו את הדברים החשובים שכתובים בהמשך המאמר הזה. אני מקווה שזה יעזור לכם לקבל החלטה מושכלת שתברכו עליה בעוד מספר שנים, כשהמפולת הנוכחית תהיה כבר זיכרון רחוק.

מה הסיבות למפולת דווקא עכשיו?

סל הבעיות בעולם ידוע כבר תקופה ארוכה, לפחות 5 שנים, ולאורכה כל הזמן ראינו נביאי זעם שצפו מפולות, שלא התרחשו. כמו שקרה במפולות קודמות, יום בהיר אחד פתאום התחילו ירידות מבלי שניתן היה לחזות אותן, והן הלכו והתנפחו כמו כדור שלג שמתגלגל במדרון והולך וגדל.

אם מסתכלים קדימה, הבעיות בפניהם ניצבת הכלכלה העולמית מאתגרות מאוד, וביניהן אפשר למנות את הנקודות הבאות:

- טראמפ הולך ראש בראש מול הסינים במלחמת הסחר.

לתוכנית המכסים הגבוהים שהחליט הנשיא טראמפ להטיל על ייבוא מכל העולם, ובעיקר מסין, הייתה כוונה טובה – לחזק את החברות האמריקניות, אבל אף אחד לא האמין שהוא ילך עם האג’נדה שלו כל כך רחוק וייצר מלחמת סחר חריפה מול הסינים.

לאחרונה הסכימו הצדדים על הפסקת אש ל-90 יום כדי להגיע להסכם סחר ארוך טווח, אולם פיטר נווארו, יועץ הסחר של טראמפ, העריך בימים האחרונים כי לארה”ב ולסין יהיה קשה להגיע להסכם כלכלי קבוע בעניין במהלך התקופה הזו, וזה מגדיל את החששות של המשקיעים לגבי האטה בפעילות של חברות אמריקניות והכבדה נוספת על הכלכלה הסינית.

2. החולשה באירופה במקביל לסיום תוכניות ההרחבה הכמותית.

זה ידוע שאי אפשר לגמול נרקומן מהירואין תוך יום. זה תהליך כואב שלוקח זמן. זה בדיוק מה שקורה בשווקים. המדינות והחברות בעולם התמכרו לכסף הזול שהדפיסו הבנקים המרכזיים בכמויות אדירות, וכעת אנו רואים את קשיי הגמילה.

בתקופה הנוכחית אנו עומדים בפני סיום 10 שנים של מדיניות מוניטארית נדיבה במיוחד, במהלכה רכש הפד האמריקני אג”ח ממשלת ארה”ב בהיקף של כ-4 טריליון דולר והבנק המרכזי באירופה רכש אג”ח בהיקף של 2.5 טריליון דולר. כתוצאה מכך, החברות והמדינות בעולם התמכרו לריבית אפס, המאפשרת קבלת מימון זול למדי, וכעת עידן הכסף החינמי מסתיים והמשקיעים חוששים שלחברות יהיה קשה להיגמל מזה.

הפד הפסיק את תוכנית הרכישה שלו לפני מעל שנתיים וארה”ב הסתדרה לא רע בלעדיה, אולם בגוש היורו ניכרים לאחרונה סימנים חריפים להאטה, שמגיעים במקביל לשינוי פוליטי־חברתי שהולך ומסלים, עם עלייתן של מפלגות לאומניות על חשבון המנהיגים הותיקים מהזרם המרכזי השקול. זה קורה על רקע קשיים במו”מ על עזיבת בריטניה את האיחוד במסגרת הברקזיט ובעיות פיננסיות כבדות במדינות כמו איטליה או יוון. זה מעמיד את יכולתה של אירופה לתפקד באופן עצמאי ללא תמיכה מוניטארית נוספת.

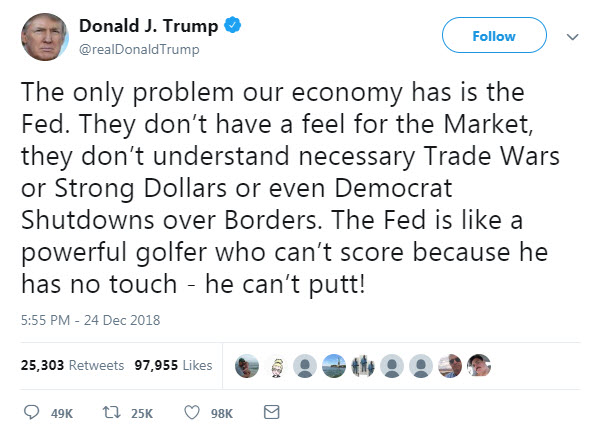

3. הפד רוצה להמשיך להעלות ריבית בארה”ב בעוד טראמפ מתנגד לכך באגרסיביות

הפד מעריך שהכלכלה האמריקנית מספיק חזקה והאינפלציה מספיק גבוהה כדי להצדיק העלאות ריבית נוספות. מנגד, הנשיא טראמפ וכלכלנים רבים חוששים שהעלאות ריבית נוספות יעצרו את הצמיחה ועשויים אף לדחוף את ארה”ב בחזרה למיתון. טראמפ כמנהגו הלהיט את הרוחות עם ציוץ בטוויטר לגבי פיטורים אפשריים של יו”ר הפד לאחר העלאת הריבית האחרונה. הוא אף הוסיף וצייץ ש”הבעיה היחידה של ארה”ב היא הפד”…

גם אני סבור שבנקודת הזמן הנוכחית, כשאין לחצים אינפלציוניים באופק, אין היגיון להעלאות ריבית נוספות. עם זאת, המשקיעים חוששים שהפד ילך עם הראש בקיר ובכל זאת יעלה את הריבית, מה שייקר את תנאי המימון של החברות ועשוי לפגוע בשוק המניות.

4. המצב בסין עלול לצאת משליטה

סין צמחה בשיעורים דו-ספרתיים עד לפני כשנתיים, ומאז היא עברה שינוי פאזה משמעותי במהלכו היא עוברת מכלכלת צמיחה לכלכלה המוכוונת פנים, בעיקר לצורך העלאת רמת החיים של התושבים. התהליך הזה מתרחש במקביל להתמודדות עם בועת חובות גבוהה של החברות המקומיות ועם בועת נדל”ן מהגדולות בהיסטוריה (בסין יש ערים שלמות העומדות ריקות מאדם, בגלל שנבנו יותר מידי דירות בהשוואה לקצב ההגירה מהכפרים לערים).

רמת השקיפות של הממשל הסיני נמוכה מאוד כך שאף אחד לא באמת יודע מה קורה שם. מה שכן רואים, זה ירידה מתמדת בקצב הצמיחה של סין, שלאחרונה בא לידי ביטוי בנתונים חלשים מאוד במכירות הקמעונאיות ובתפוקה התעשייתית. מלחמת הסחר עם ארה”ב הגיעה בתזמון גרוע מאוד מבחינתה של סין, ועלולה להאט עוד את הצמיחה של המעצמה הסינית.

כמה עוד יש לשווקים לרדת למטה?

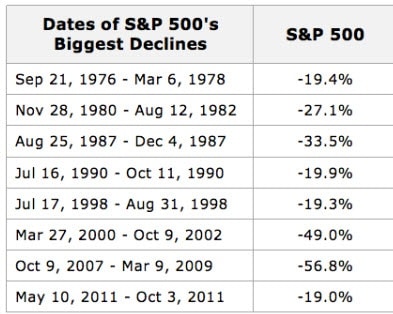

לאף אחד מאיתנו אין כדור בדולח לחיזוי העתיד, כך שכל דבר שאכתוב כאן יהיה לא יותר מאשר ניחוש מושכל. אם נסתכל על המפולות הגדולות ביותר ב-50 השנים האחרונות, נראה שברוב המפולות היו ירידות של כ-20%, כאשר שתי המפולות האחרונות (2000 ו-2008) היו חריגות מבחינת עוצמת הירידות.

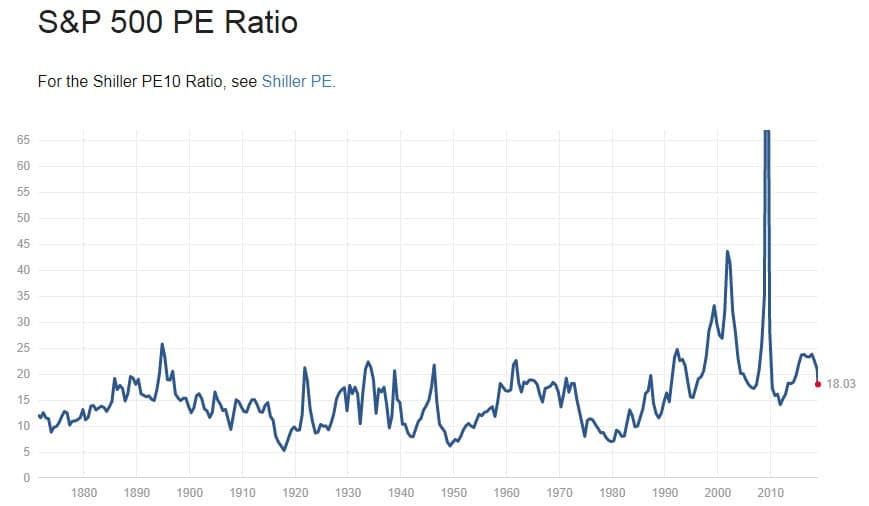

מקור: goldsilver

הפעם נראה שתלילות הירידות גבוהה מתמיד וזה אכן מפחיד. מצד שני, מבחינה תמחורית, מכפיל הרווח של ה-S&P500 שמייצג את הכלכלה האמריקנית, צנח לאחר הירידות האחרונות לרמה של 18.0. זו אמנם רמה גבוהה יותר מהממוצע ההיסטורי (סביב 16), אבל כזכור, המשקיעים נוהגים לתמחר את המניות בתשואת רווח שגבוהה בכ-2.5% מעל אג”ח אמריקניות ל-10 שנים. היום, האג”ח האלו נסחרות בתשואה של 2.8%, ואם נוסיף לזה 2.5% נקבל תשואת רווח של 5.3%, השקולה למכפיל רווח של 18.8. כלומר, השוק האמריקני נסחר פחות או יותר בתמחור מתאים לסביבת הריבית הנוכחית בארה”ב. לעיתים מפולות מביאות את תמחור שוק המניות נמוך יותר מהשווי הכלכלי שלו, כך שצריך לקחת בחשבון שיכולות להיות ירידות נוספות בעתיד הקרוב.

מקור: multpl

מה יכול לסיים את הירידות ולהחזיר את השוק לעליות?

עד כמה שזה נשמע מוזר, לדעתי שני הגורמים המרכזיים שיכולים להרגיע את השווקים ולהחזיר אותם לעליות הם הנשיא טראמפ ויו”ר הפד, ג’רום פאואל. שניהם צריכים לשים את האגו שלהם בצד ולנהוג באחריות המתבקשת ממנהיגי המעצמה הגדולה בעולם. טראמפ צריך להתפשר ולהגיע להסכם סחר הגון עם הסינים ופאואל צריך לוותר על העלאות הריבית ב-2019.

במקרה של פאואל זה כנראה יהיה פשוט יותר. למעשה, הוא כבר הפחית את מספר העלאות הריבית הצפויות ב-2019 מ-4 בתחזית הקודמת ל-2 בתחזית החדשה. המשקיעים יהיו שבעי רצון אם הוא יוותר על אחת מהעלאות הריבית האלו.

גם טארמפ יבין במוקדם או במאוחר כי אין לו ברירה אלא להגיע להבנות עם הסינים, אחרת הוא יוביל לפגיעה משמעותית גם בחברות האמריקניות, שהייצוא שלהן לסין הוא אחד ממנועי הצמיחה העיקריים שלהן, וגם בצרכנים האמריקנים, שמוצרי הייבוא שלהם יתייקרו. גם לממשל הסיני מלחמת הסחר אינה רצויה, כך שגם הם יהיו מוכנים להתפשר. לכן, אני מאמין ששני הצדדים יגיעו להבנות מספקות בעתיד הנראה לעין, וזה יחזיר את האופטימיות למשקיעים ויעלה את המניות בחזרה למעלה.

אגב, התמונה בשוק הישראלי שונה. בגלל רמת הנזילות הנמוכה למדי שיש בו, במיוחד במניות השורה השלישית (מניות היתר ודרומה), לא אתפלא אם בימים הקרובים נמשיך לראות ירידות חדות מאוד. הכלכלה הישראלית אמנם יציבה, אבל רק אתמול התבשרנו על הליכה לבחירות חדשות בישראל באפריל 2019, וחוסר יציבות פוליטית הוא בדיוק הדבר שיכול להוסיף שמן למדורת הירידות בשוק ההון הישראלי. כבר הצעתי בעבר להסתכל על מנית שוהם ביזנס, שלאחרונה שבה לסביבת המחיר בה פרסמתי את הסקירה לגביה, ואם אאתר הזדמנויות נוספות אעדכן אתכם.

אז מה לעשות עכשיו?

ההחלטה כיצד לנהוג לגבי התיק שלכם היא תמיד אך ורק שלכם, וטוב שכך – רק אתם מכירים את אופייכם כמשקיעים ואת מטרת ההשקעה שלכם. בכל מקרה, חשוב להבין שההיסטוריה מלמדת שבתקופות של ירידות כמו התקופה הנוכחית, הדבר הטוב ביותר לעשות הוא פשוט לא לגעת במניות בתיק, להתעלם מהרעש מסביב ולחפש הזדמנויות השקעה אטרקטיביות שנוצרות לאחר ירידות חדות.

זה לא קל ליישום כאשר כל הכותרות בתקשורת מגבירות את רמת הפחד שלנו. ובכן, זה בסדר לפחד מירידות. יותר מזה, מי שלא מפחד לאבד כסף עשוי להיות שאנן ולקחת סיכונים גדולים מידי בהשקעות שלו. אבל לפחד מירידות לא אומר שצריך להיכנס לפאניקה ולמכור את המניות בתיק סתם כך.

עליכם לעבור על המניות בתיק שלכם, אחת-אחת, ולהבין מי מהן צפויה להיפגע בעתיד הנראה לעין מהבעיות שבגללן השווקים יורדים. אם הן לא צפויות להיפגע מכך, לא רק שאין היגיון למכור, עכשיו כשהן זולות יותר צריך דווקא לקנות מהן עוד וממניות אטרקטיביות חדשות. זאת בדיוק הדרך בה נוהגים כל משקיעי הערך הגדולים בעולם, זה מה שעבד לי נהדר במפולות הקודמות ולהערכתי זה יעבוד מצוין גם הפעם.

הברון רוטשילד וגם וורן באפט אמרו ש”הזמן הטוב ביותר לקנות מניות הוא כשהדם ברחובות”. זה נכון, במיוחד היום.

זה לא אומר שצריך לרוץ לקנות מניות רק בגלל שהיו ירידות. אבל זה כן אומר שכדאי לנצל את הירידות כדי לקנות היום מניות של חברות איכותיות שנסחרות בתמחור חסר עמוק מתחת למחיר ההוגן שלהן.

בימים האחרונים כבר מתחילות לצוץ מניות כאלו כמו פטריות אחרי הגשם, וככל שהירידות ימשכו הן יתרבו וניתן יהיה לגוון באמצעותן את התיק כדי ליהנות ממחזור העליות המחודש שיגיע בהמשך, לאחר שהשוק ישנה כיוון.

שתהיה שנה חדשה מוצלחת ושקטה לכולם.